今月のトピックス(2010年8月)

Abstract

ケインズは主著『一般理論』で、個人が貯蓄を増やしてもその人の所得は変化しないが、各個人が同時に貯蓄を増やせば社会全体では所得が減少するケース を、「合成の誤謬」として説明した。これは後にサミュエルソンによって「節約のパラドックス」として彼の大著『経済学』で紹介され有名になったものであ る。このパラドックスとは、皆が貯蓄に励めば結果として貯蓄が減少するということである。何故ならば、消費の減少は乗数効果を通じて所得を減少させ、貯蓄 率が一定ならば総貯蓄は減少することになるのである。この「節約のパラドックス」という議論は単純すぎるということでしばしば批判にさらされるものの、 リーマンショック以降の景気回復の説明には適していると思われる。

今月の米国経済の見通しでも触れられたように、7月30日に2010年4-6月期のGDPの速報値が発表になり、同時に国民所得統計が2007年1-3 月期まで遡及改定された。改定により、1-3月期の実質GDP伸び率は2.7%から3.7%へ1%ポイントも上方に修正されたが、これと同程度に重要な別 の改定も含まれている。

例えば、2009年の個人貯蓄率は5.9%となり前回推計から1.7%ポイント上方修正されたのみならず、2007年の2.1%からも大幅に上昇した。 また家計の貯蓄率のみならず、企業のキャッシュフローの対名目GDP比も10.5%(2010年1-3月期)と歴史的な高水準にあることがわかった。

このように米国の家計は貯蓄をより増やし、企業はより多くのキャッシュを手元に置こうとするのは、米国家計や企業の金融の健全性の観点(長期)からはよい ニュースである。しかし、「節約のパラドックス」が示唆するように、景気回復の観点(短期)からはよくないニュースである。

かつて米国家計は過小貯蓄で問題となったが、今や過剰貯蓄で問題となっている。この間、いったい何が起こったのか?米国家計は1990年代から2000 年代にかけて消費ブームを可能にしたファイナンスの方法が持続可能でないことがわかり、借入金での投機をやめること(deleverage)を迫られてい るのである。家計の金融純資産が減少したことや、景気回復や雇用見通しへの不安も貯蓄率を引き上げている要因である。

家計とは異なり、企業の金融状況はリーマンショック直後からかなり改善している。これまで企業は大胆にコストカットを図り雇用も削減してきたからだ。に もかかわらず、景気回復力の弱さに対する懸念が、設備投資に対して慎重にさせるなど、企業を過度にリスク回避的にしている。

このように、家計も企業もリスク回避的になっている時期に政府は一体何をすべきか?選択肢は限られているものの、大胆な財政金融政策からの出口戦略はこ とに慎重であるべきだ。100年に一度の不況からの回復には時間がかかる。意図的に財政金融政策を緊縮的にしてはならず、慎重な対応が求められるのであ る。FRBが景気回復に対してペシミスティックになるのは十分理解できる。(稲田義久)

日本

<7-9月期の日本経済、上振れる可能性が高い>

8月16日発表のGDP1次速報値によれば、4-6月期の実質GDP成長率は前期比+0.1%、同年率+0.4%となった。3期連続のプラス成長となったものの、2009年10-12月期の前期比年率+4.1%、2010年1-3月期の同+4.4%から大きく減速した。

4-6月期の実質GDP成長率(前期比年率ベース)への寄与度を見ると、国内需要は-0.9%ポイントとなり、成長率に3期ぶりのマイナス寄与となっ た。一方、純輸出は+1.2%ポイントの寄与にとどまった。純輸出は5期連続で成長率を引き上げたが、その寄与度は前期(+2.3%ポイント)から半減し た。外需は引き続き成長率を押し上げたものの、内需は政策効果の一巡やリーマンショック後の在庫積み増しが消滅したため、日本経済は、一次的にも踊り場局 面に差し掛かっていることを想起させる。

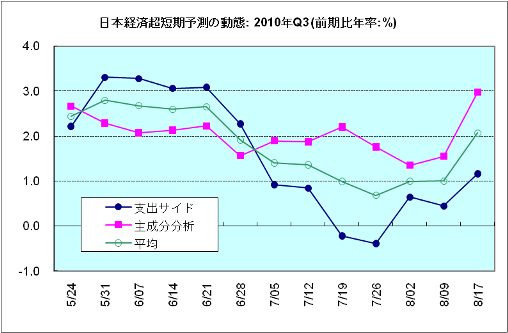

4-6月期の実績は市場コンセンサス(8月ESPフォーキャスト:+2.07%)を大幅に下回った。超短期モデルの最終週(8月9日)の予測では、支出 サイドモデルが同-0.3%、主成分分析モデルが同+4.3%、両者平均で+2.0%を予測していた。超短期モデル予測では、支出サイドモデルを重視して いるが、同モデルは(4月と一部の5月データが利用可能な)7月の最初からマイナス成長ないしゼロ成長を予測していたことになる。超短期予測はこれまでの 経験則のとおり、市場コンセンサスより2ヵ月程度早く、正確に予測できたことになる。

8月17日の支出サイドモデル予測は、7-9月期の成長率を、内需は拡大するが純輸出が縮小するため前期比+0.3%、同年率+1.2%と予測する。 10-12月期は、内需は小幅拡大するが純輸出は引き続き縮小するため、前期比-0.0%、同年率-0.1%と予測している。日本経済が一時的な踊り場に 入ることを示唆しているようである。ただ、年度後半の経済の四半期成長パターンは非常に乱高下(bumpy)すると考えている。政策の変更に伴う前倒し需 要が発生すると考えられるからである。エコカー補助金が9月末に終了し、タバコ値上げが10月に予定されているからである。これらの前倒し需要が7-9月 期に発生し、個人消費を押し上げるためである。また10-12月期には反動減が発生するものと考えられる。時系列モデルはこれらのデータのスパイク(急上 昇と急降下)を予測できないから、年度後半の個人消費の予測結果の判断には慎重でなくてはならない。

[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

7月30日に2010年4-6月期のGDPの速報値が発表になり、実質GDPの伸び率は前期比年率+2.4%となった。今回のGDP発表の前に、 国民所得統計が2007年1-3月期まで遡って改定された。改定によって、1-3月期の実質GDP伸び率は2.7%から3.7%へ1%ポイントも上方に改 定された。しかし、市場は経済成長率が1-3月期の+3.7%から4-6月期には+2.4%へ減速と捉え、その日のダウ平均はわずかに下落した。米景気が 回復し始めた2009年7-9月期から2010年4-6月期における実質GDPの平均伸び率は+3.2%である。これは緩やかな景気回復と言うよりも、堅 調な景気回復である。

市場は遅行指標である労働市場に注目をしていることから、景気回復に常に悲観的にならざるをえない。確かに、失業率は9.5%と依然として高く、非農業 雇用者数も6月、7月にそれぞれ-221,000人、-131,000人と減少した。しかし、これらはセンサス調査の終了による雇用減であり、民間部門の 雇用は今年の1月以降連続7ヵ月連続で増加している。7月のISM製造業・非製造業調査の雇用指数、その他のリッチモンド連銀、カンザスシティー連銀によ る製造業調査の雇用指数も拡大を示すようになっている。失業保険申請件数の減少は、特に4月以降止まり、450,000件の壁を下回る兆候を示していない が、おそらくその壁も今後2ヵ月内に打ち破られると思われる。

国民所得統計の改定で懸念されるのは、実質個人消費支出の下方修正である。2009年7-9月期から2010年4-6月期の実質個人消費支出の平均伸び 率が1.6%とかなり低く改定されたことだ。改定前の超短期予測は実質個人支出の伸び率が2.5%?3.0%と予想し、景気回復を主導するとみていた。一 方、同期間の個人所得は1,700億ドル程度上方に改定され、今後の個人消費支出を下支えする可能性はある。

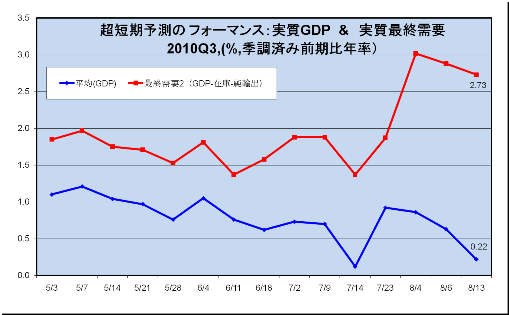

8月13日の超短期予測は、7-9月期の実質GDP伸び率を+0.2%と低く予想している。景気の実態を把握するためには、GDPから純輸出と在庫を除 いた実質最終需要の伸び率をみるのがよい。それによると、下のグラフが示すように、今期も3%程度の経済成長率が続く可能性は高い。今回の景気回復は脆弱 なものでなく、堅調である。景気回復にあまりに楽観的になるのも問題はあるが、労働市場の回復に固執し悲観的になりすぎるのは、回復の芽を摘むことにな り、よくない。

[[熊坂有三 ITエコノミー]]

“