今月のトピックス(2008年7月)

Abstract

<予測の精度または誤差とその特徴:コンセンサス予測vs.超短期モデル予測>

はじめに

今月の米国超短期予測でも述べられているように、景気判断で大事なことは、ニュースに惑わされずに、常に客観的に経済統計を扱い”Go by the Numbers”で判断することである。今月のトッピクスでは、”Go by the Numbers”の代表である超短期モデル予測とコンセンサス予測の精度と特徴を考える。

コンセンサス予測

四半期GDP予測の歴史は比較的浅いが、そのなかで、経済企画協会は2004年4月から民間エコノミストのマクロ予測(「ESPフォーキャスト調査」 (以下、ESPFと呼ぶ) )を毎月調査・公表している。ESPFでは調査項目の予測値の平均値、いわゆるコンセンサス予測を発表している。主要な調査項目には、実質GDP成長率 (前期比年率換算)、消費者物価指数上昇率及び失業率が含まれる(いずれも四半期ベース)。

ここでは四半期実質GDP成長率に的を絞り、コンセンサス予測と超短期予測の精度を比較しよう。比較期間は2004年4-6月期から2008年1-3月期まで16四半期である。

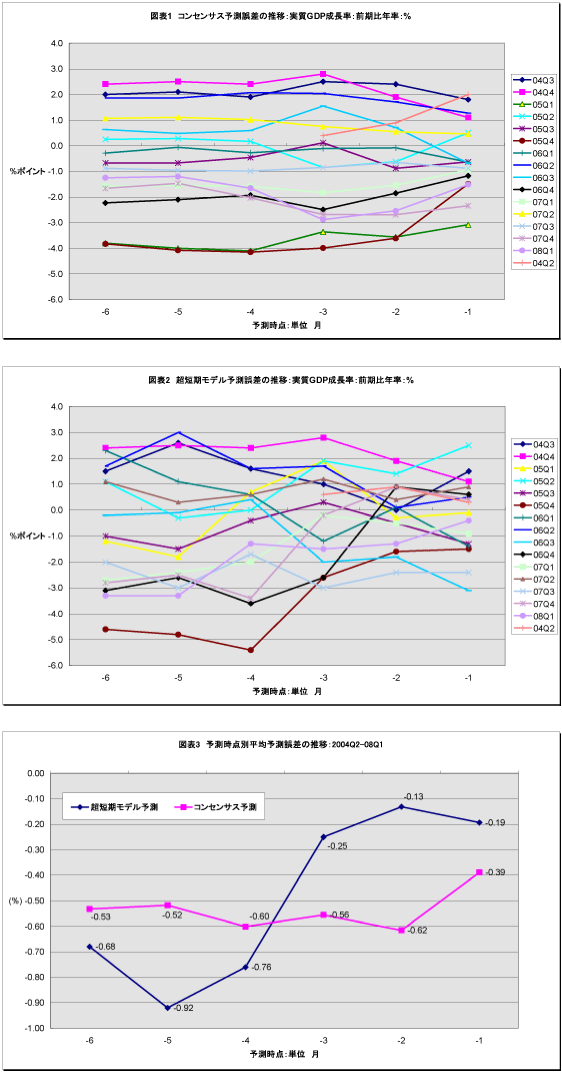

まずコンセンサス予測の予測誤差の動態が図表1に示されている。民間エコノミスト(予測者)がある時点で行ったある四半期の実質GDP成長率(前期比年 率換算)の予測値と実現値(公表値)の乖離を予測誤差とする。コンセンサス予測は、各エコノミストの予測値の平均を取ったものであり、コンセンサス予測の 誤差は、「公表値?予測値平均」で定義されている。河越(2007)によれば、四半期実質GDP成長率のコンセンサス予測をESPF参加エコノミストの 各々の予測値と比較してみると、予測精度のランキングは比較的高いことがわかっている。

図表1の縦軸にはコンセンサス予測誤差が、横軸には予測時点すなわち公表値(一次速報値)発表の何ヵ月前かが示されている。すなわち、コンセンサス予測 の予測時点と予測誤差の関係を見たものである。一般的には、コンセンサス予測の予測誤差はGDP速報値の公表時期が近づくほど小さくなる傾向が見受けられ るが、非常に安定的で緩やかであることがわかる。

コンセンサス予測のパフォーマンスは比較的良好である。16四半期の試合(公表値と公表値発表直前の両予測の誤差を比較)で、コンセンサス予測対超短期モデル予測の勝負は7勝、7敗、2引き分けのイーブンである。

超短期予測vs.コンセンサス予測

本フォーラムの月次見通しは超短期モデル予測に基づいている。超短期モデル予測は、月次データと四半期GDP項目との間の統計的関係を確定して、時系列 モデルを用いて機動性の高い予測を意図するものである。純粋に計量経済学的手法のもとに確立されており、データに関して如何なる個人的な調整も入り込まな い。月次データを逐次取り込み、1週間ベースで予測が行われ、今四半期ないし次四半期予測を修正していくものである。

図表2は超短期モデル予測の予測誤差の推移を見たものである。超短期モデル予測は実績値公表の3ヵ月前から予測誤差が急速に縮小することが見て取れる。 超短期予測は非常にダイナミックである。これは超短期予測の手法的特徴からきており、月次データの実績値が入手可能になるにつれて予測精度が一段と高くな るからだ。

含意:両予測の使い方

詳しい両予測の精度の研究は後に譲るが、ここで両予測の特徴を整理しておこう。図表3からわかるように、公表値が発表される6ヵ月から4ヵ月前までの平 均予測誤差はコンセンサス予測の方が小さいことがわかる。しかし、3ヵ月前になるとパフォーマンスは逆転し、圧倒的に超短期予測の方がよくなる。実績発表 の2-3ヵ月前に予測誤差が急激に小さくなることは、超短期予測はマーケットを2-3ヵ月リードすると見てよい。ここに、常に客観的に経済統計を扱い ”Go by the Numbers”で景気を判断することの特徴がよくあらわれている。

参考文献

河越正明(2007)、『コンセンサス予測は単なる平均的な予測か?』、ESRI Discussion Paper Series No.180

日本

<4-6月期はほぼゼロ成長、今後の民間消費の動向がポイント>

今回の予測では、5月の月次データと一部の6月の指標が更新された。4-6月期経済の特徴は、インフレ期待が高まってきており、雇用条件も悪化している ことだ。このため消費者のセンチメントは急速に悪化しており、民間最終消費関連指標は弱い。輸出物価は前年比でマイナスが続いている一方、輸入物価は大幅 な上昇が続いている。このため交易条件は著しく悪化している。金額ベースでの純輸出は縮小傾向を示しているのに対して、実質の純輸出は拡大しており経済成 長率を下支えしている。内需の落ち込みを純輸出が補っている。

今週の支出サイドモデル予測によれば、4-6月期の実質GDP成長率は、内需が小幅縮小するが純輸出が拡大するため、前期比0.0%、同年率0.2%と 予測される。ほぼゼロ成長ないしは小幅のマイナス成長とみてよい。市場コンセンサス予測(7月ESPフォーキャスト)も小幅のマイナス(同年率 -0.74%)を見込んでいる。

4-6月期の国内需要を見れば、実質民間最終消費支出は前期比-0.3%となる。実質民間住宅は同+3.1%と2期連続で増加するが、実質民間企業設備は 同+0.2%と小幅増加にとどまる。実質政府最終消費支出は同0.5%増加、実質公的固定資本形成は同-1.9%と減少する。このため、国内需要の実質 GDP成長率(前期比0.0%)に対する寄与度は-0.3%ポイントとなる。

財貨・サービスの実質輸出は同-1.7%と減少し、実質輸入は同-5.2%と減少する。純輸出の実質GDP成長率に対する貢献度は+0.3%ポイントとなる。交易条件の悪化が影響している。

7-9月期の実質GDP成長率については、内需と純輸出がともに拡大するため、前期比+1.0%、同年率+4.0%と高めの成長を予測している。

上述のとおり、日本経済は4-6月期にゼロ成長ないしはマイナス成長に陥る可能性が高い。問題はこれが一時的な停滞にとどまり、7-9月期以降回復に向か うかどうかの判断であるが、超短期予測としては6月のデータを待ちたい。ポイントは民間消費支出の今後の動向であり、7-9月期以降にむけて回復の兆しを 見せるかどうかが重要である。

GDPデフレータは4-6月期に前期比-0.3%、7-9月期に同-0.6%となる。マイナス幅の拡大には、交易条件の悪化が大きく影響している。国内需 要関連デフレータでは、民間最終消費支出は4-6月期に同+0.1%、7-9月期に同+0.1%となる。緩やかなインフレが見込まれている。

[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]

米国

<景気判断にはGo by the Numbers ?指標は4-6月期の景気底入れを示唆?>

下落を続ける住宅価格、底の見えない住宅市場。上昇し続けるガソリン価格、天井の見えない原油市場。そのため、ほとんどのエコノミスト、消費者は景気の 先行きに悲観的である。6月のミシガン大学の消費者センチメントは過去28年において最低となっている。しかし、深刻なリセッション懸念があった 2008年1-3月期の実質GDP成長率(前期比年率)の確定値は1.0%と、リセッションとは程遠い伸び率となった。もちろん、景気のスローダウンは生 じている。貿易収支統計が4月分までしか発表されず、輸入価格が4月、5月に前月比でそれぞれ2.4%、2.3%と非常に大きく伸びたことから、超短期予 測は4-6月期の実質輸入を過小評価している可能性がある。そのため、グラフではGDP以外の統合指標を示してある。このグラフで最初に気づくことは、景 気が5月の半ばに底を打って回復に向かっていることである。さらに、直接の輸入の影響を除いた統合指標の実質国内需要、実質総需要、実質最終需要 (GDP?在庫増?純輸出)のそれぞれの伸び率は同2.5%程度になっている。

このように、4-6月期の米国経済は市場のリセッション懸念とは大きくかけ離れた成長率となることが考えられる。5月の個人所得・個人消費支出の統計を 更新した結果、超短期予測は4-6月期の実質個人消費支出をそれ前回の1.3%から2.1%へと上方修正し、また個人所得の伸び率を同3.6%から 7.1%へと上方修正した。明らかに還付税が経済に影響を与え始めたことを示している。さらに、住宅建設支出の統計が過去にさかのぼって大きく改定された ことから、実質住宅投資の伸び率は同-25%から-9%へと大きく上方修正された。

このように、景気への悲観的な見方が継続している中で、客観的に経済統計を扱う超短期予測はグラフにみるように景気の底入れを示している。実際、人々が 懸念しているほど経済が悪ければ、失業率の急速な上昇がみられるはずである。景気判断において大事なことは、様々な情報に惑わされずに、常に客観的に経済 統計を扱い”Go by the Numbers”で景気を判断することである。今月末に発表される4-6月期の経済成長率も市場のコンセンサスよりかなり高くなると思われる。

[熊坂有三 ITエコノミー]

“