大阪・関西万博の経済波及効果 -最新データを踏まえた試算と拡張万博の経済効果-

Abstract

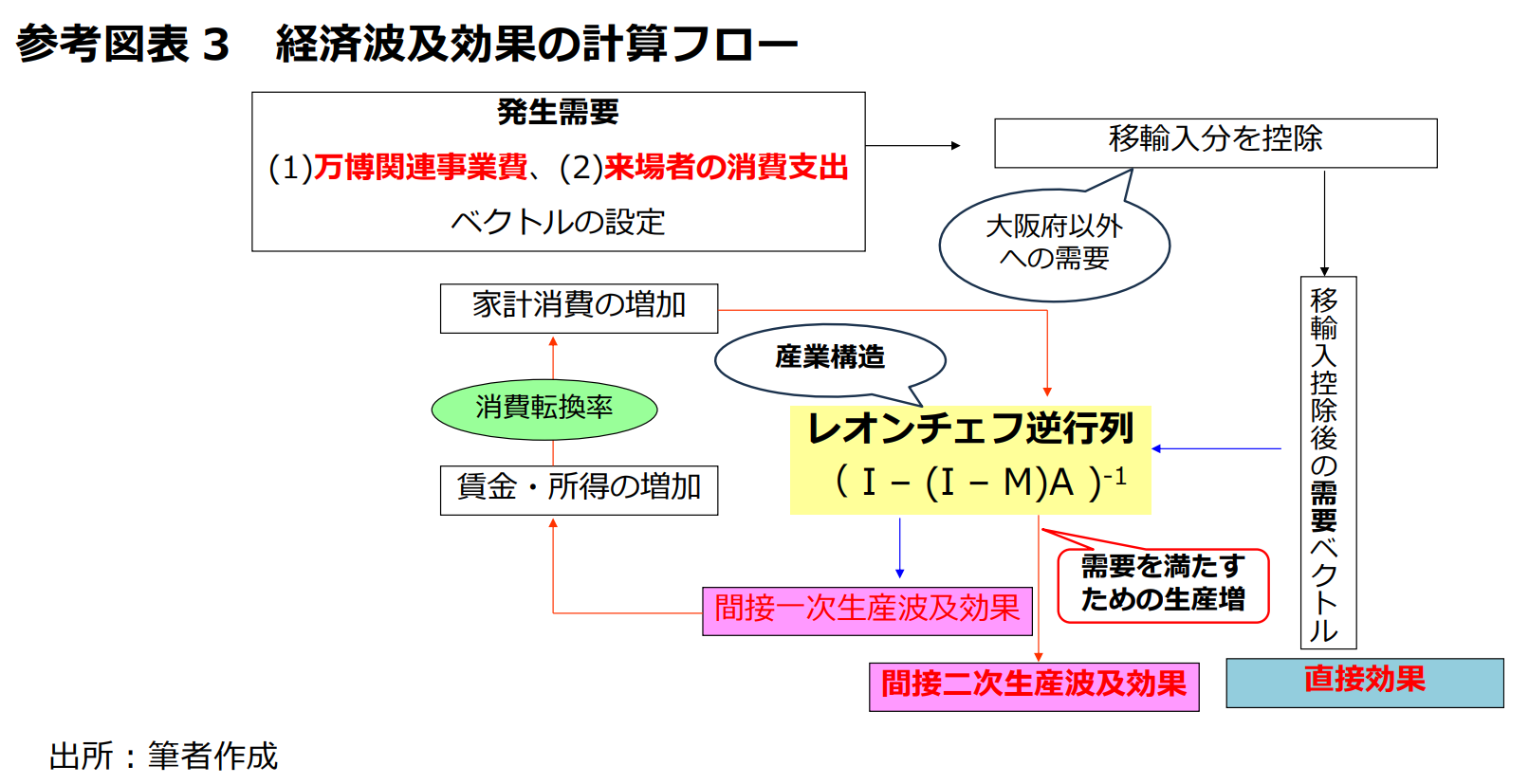

本稿の目的は、万博関連事業費などの最新データを踏まえた大阪・関西万博の経済波及効果の試算を示すとともに拡張万博の重要性を主張するものである。今回の試算の背景にはCOVID-19パンデミックやロシアのウクライナ侵攻の影響によるインフレの加速と供給制約の高まりがある。このような環境下においても、大阪・関西万博を開催することには重要な意義があるとわれわれは考える。万博開催が、関西経済、ひいては日本経済の反転に向けてのチャンスであり、これを生かすことは、反転を実現するための将来への投資でもある。分析結果の要約と含意は以下のとおりである。

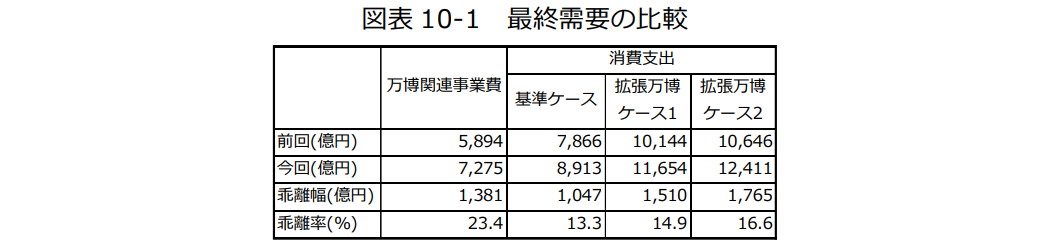

- 今回の最終需要は、万博関連事業費7,275億円、消費支出8,913億円と想定した。前回より前者は1,381億円(前回比+23.4%)、後者は1,047億円(同+13.3%)の上振れとなった。

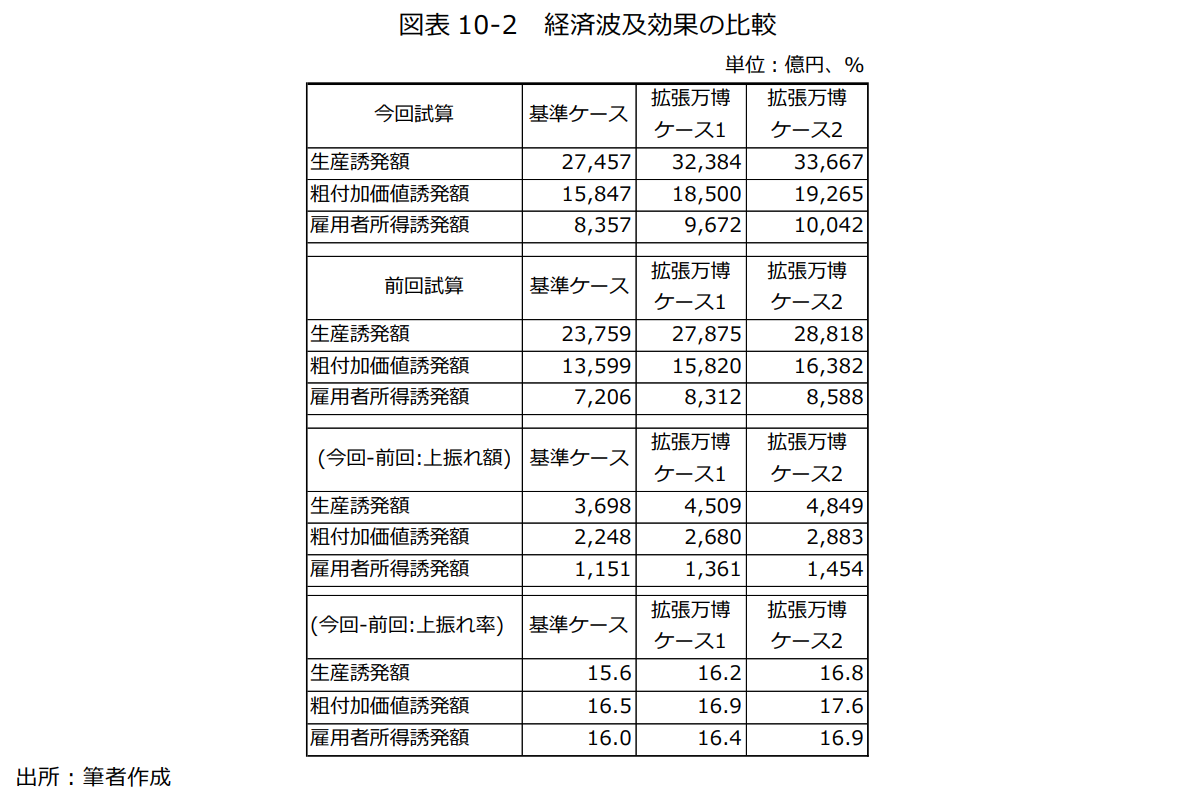

- 上記最終需要をもとにAPIR関西地域間産業連関表を用いて経済波及効果を計算した結果、生産誘発額は夢洲会場のみで発生する基準ケースで2兆7,457億円、夢洲会場以外のイベントによる追加的な参加(泊数増加)を想定した拡張万博ケース1で3兆2,384億円、加えてリピーター増を考慮した拡張万博ケース2で3兆3,667億円。前回よりそれぞれ3,698億円(前回比+15.6%)、4,509億円(同+16.2%)、4,849億円(同+16.8%)と上振れた。

- 得られた試算値は、最終需要が発生した場合、その需要を満たすために直接・間接に一定の産業構造の下でどの程度の需要が諸産業に発生するかを計算したものであり、明瞭な供給制約がないことを前提としている。その意味で本試算値は一定の幅を持って理解される必要がある。

- また、試算結果を実現するためには供給制約の緩和は必須である。そのためにDXの活用が重要となり、それが日本の潜在成長率を高めることになる。加えて万博が海外の旅行者に興味を持ってもらうためには、万博と絡めた旅行コンテンツの磨き上げが重要となる。

本文

はじめに

本稿の目的は、最新データを踏まえた大阪・関西万博の経済波及効果の試算を示すとともに拡張万博の重要性を主張するものである。

産業連関表を用いて 3 度の試算を発表した。今回は 4 度目の試算となる。この背景には、試算の前提(万博関連事業費用)がこの間大きく上振れたことがある。

このため、万博開催に異議を唱える意見が増えていることも事実である。これらの点を踏まえて今回改定に踏み切った。振り返ってみると、政府試算が発表された 2017 年以降、世界経済や日本経済は大きな環境変化に直面することとなった。具体的には、COVID-19 パンデミックやロシアのウクライナ侵攻の影響である。結果、インフレの加速と供給制約の高まりが万博関連事業費用の上振れの重要な背景であり、これらが万博開催に否定的な意見につながったとも言えよう。

われわれはこのような環境変化の下でも、大阪・関西万博を開催することには重要な意義があると考えている。これまでの万博は産業発展や技術革新を国際的に披露する場であったが、最近は人類共通の課題解決を提言する場となっている。すなわち万博開催が、関西経済、ひいては日本経済の反転に向けてのまたとないチャンスであり、そこには重要な歴史的な意義があると考えている。またこのチャンスを生かすことは、反転を実現するための将来への投資でもある。

このような歴史的な意義に加えて、1970 年に開催された大阪万博では見られなかった新たな概念である「拡張万博」の重要性をわれわれは主張したい。拡張万博とは、「万博のテーマ・時間軸・空間軸の概念を拡張し、関西全体を仮想的なパビリオンに見立て、万博本体では実施しにくい事業も含めて様々な経済活動を展開する取り組み」を指す。これまでの万博の概念を拡大した理解となっている。拡張万博を意識することでより大きな成果が生まれると考えている。

なお、分析ツールとして用いている APIR 関西地域間産業連関表は、これまで未発表であった奈良県産業連関表 2015 年版を APIR で独自に推計して統合した暫定版であった。今回新たに 2023年 12 月に発表された奈良県の産業連関表をそれに置き換えた。このため、今回は関西地域間産業連関表(2015 年表:確定版)を用いた分析となっている。

以下の議論の展開は、1.で最新のデータを踏まえた大阪・関西万博の最終需要の再想定を示す。2.ではこれに基づいて、その経済波及効果の推計結果(基準ケースと拡張万博のケース)を示す。3.では分析のまとめとその含意を示す。

1. 大阪・関西万博の最終需要の再想定

ここでは、分析の前提となる最終需要の想定の変化を説明する。万博の開催により発生する最終需要は、①主催者および出展者等による万博関連事業費(会場建設費、運営費、関連基盤整備等)と、②来場者による消費支出に大別される。

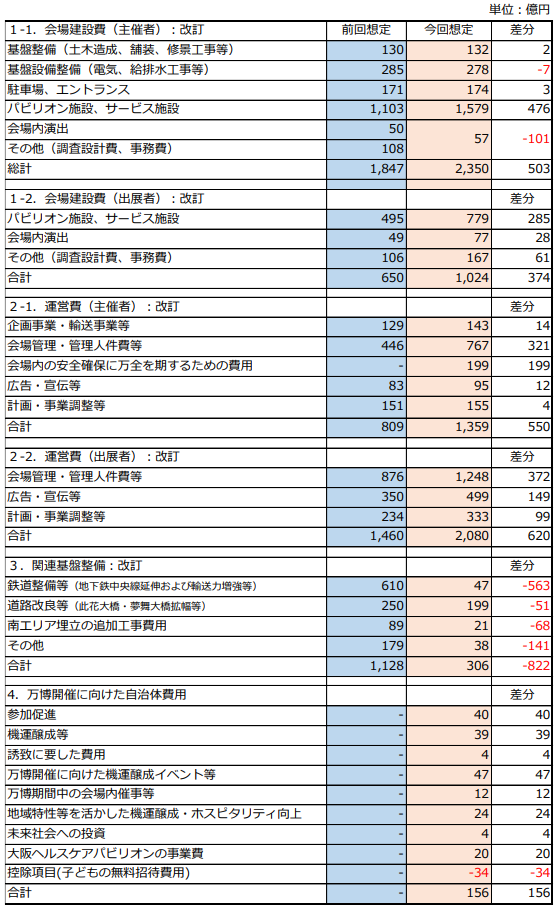

図表 1 は前回と今回の最終需要想定とその変化を示している。今回の特徴は、これまでの会場建設費(主催者、出展者)、運営費(主催者、出展者)、関連基盤整備の各カテゴリーに加え、万博準備に向けた自治体費用が追加されたことである。

以下、カテゴリーごとに前回と今回の想定の変化を説明しよう。

1-1.万博関連事業費の変化

万博関連事業費は、大阪・関西万博関連事業の進捗を反映した国際博覧会協会(2023a 及び b)、大阪府市万博推進局(2023)、内閣官房国際博覧会推進本部事務局 経済産業省商務・サービスグループ(2023)及び有限責任監査法人トーマツ(2018)の公表資料をもとに想定する。

【会場建設費(主催者・出展者)】

会場建設費について、主催者の総計は前回想定した 1,847 億円から 503 億円増加し 2,350 億円が計上されている。主な内訳は、「パビリオン施設、サービス施設」が 1,579 億円、「基盤設備整備(電気、給排水工事等)」が 278 億円、「駐車場、エントランス」が 174 億円、「基盤整備(土木造成、舗装、修景工事等)」が 132 億円、「会場内演出、その他(調査設計費、事務費)」が 57 億円となっている。うち、インフレや供給制約の高まりの影響もあり、「パビリオン施設、サービス施設」の費用が前回の 1,103 億円から 476 億円増加しているのが特徴的である。

出展者の総計は前回の 650 億円から 374 億円増加し 1,024 億円が計上されている。主な内訳をみれば、「パビリオン施設、サービス施設」が 779 億円、「その他(調査設計費、事務費)」が 167億円、「会場内演出」が 77 億円となっている。前述した主催者側の建設費と同様に「パビリオン施設、サービス施設」が前回より 285 億円増加している。

【運営費(主催者・出展者)】

運営費について、主催者側の総計は前回の 809 億円から 550 億円増加し 1,359 億円が計上されている。主な内訳は、「会場管理・管理人件費等」が 767 億円、「計画・事業費調整等」が 155 億円、「企画事業・輸送事業等」が 143 億円、「広告・宣伝等」が 95 億円となっている。なお、前

回は設けられていなかった「会場内の安全確保に万全を期するための費用」の 199 億円が今回新たに計上されている。

出展者の総計は前回の 1,460 億円から 620 億円増加し 2,080 億円が計上されている。主な内訳をみれば、「会場管理・管理人件費等」が 1,248 億円、「広告・宣伝等」が 499 億円、「計画・事業調整等」が 333 億円となっている。

【関連基盤整備】

関連基盤整備の総計は前回の 1,128 億円から 822 億円減少し、306 億円となった。大幅減少した理由は、前回はインフラ整備に関係する費用をすべて計上していたが、今回は万博開催に発生する事業費のみを切り出して計上したためである。主な内訳は、「鉄道整備等(地下鉄中央延伸及び輸送力増強等)」が 47 億円、「道路改良等(此花大橋・夢舞大橋拡幅等)」が 199 億円、「南エリア埋立の追加工事」が 21 億円、「その他」が 38 億円となっている。

【万博開催に向けた自治体費用】

今回新たに計上された費用は万博開催に向けた自治体費用である。主に大阪府市が行う事業費で、総計は 156 億円が計上されている。主な内訳は、「参加促進」が 40 億円、「機運醸成等」が 39億円、「誘致に要した費用」が 4 億円、「万博開催に向けた機運醸成イベント等」が 47 億円、「万博期間中の会場内催事等」が 12 億円、「地域特性等を活かした機運醸成・ホスピタリティ向上」が24 億円、「未来社会への投資」が 4 億円、「大阪ヘルスケアパビリオンの事業費」が 20 億円となっている。なお、大阪府下の子どもたちへの招待費用については、運営費(主催者)に計上されており、二重計上をさけるため控除項目として計上した。

以上の各項目をまとめると、万博関連事業費の総計は 7,275 億円となり、前回の 5,894 億円から1,381 億円(前回比+23.4%)増加している。

図表 1 万博関連事業費の比較

出所:2025 年日本国際博覧会協会(2023a 及び b)、大阪府市万博推進局(2023)、内閣官房国際博覧会推進本部

事務局 経済産業省商務・サービスグループ(2023)及び有限責任監査法人トーマツ(2018)より作成

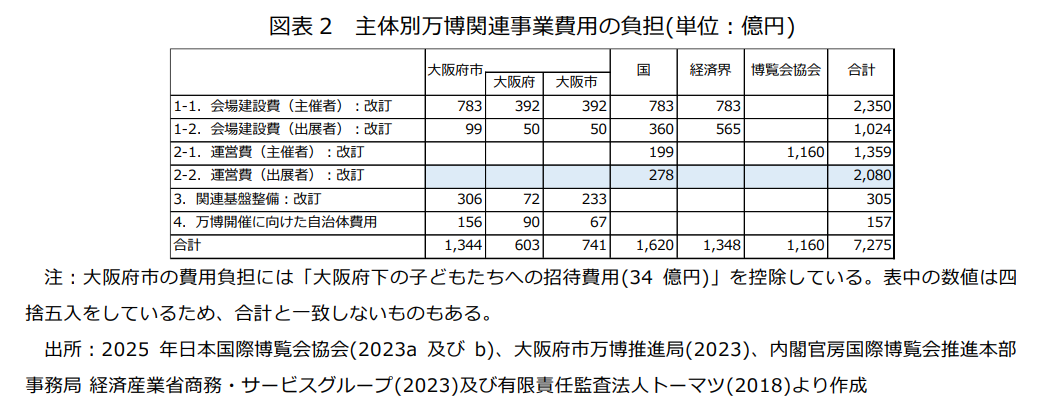

【各主体の万博費用負担】

図表 2 は万博関連事業費用の負担構造を各主体(大阪府市、国、経済界及び博覧会協会)別に示したものである。会場建設費(主催者)は2,350 億円を大阪府市、国、経済界の 3 団体でそれぞれ 1/3ずつ負担することとなっている。また、会場建設費(出展者)については大阪府市が出展する「大阪ヘルスケアパビリオン」の費用を大阪府、大阪市がそれぞれ 50 億円ずつ負担する。国については日本館の出展費用 360 億円を負担することとなっている。

運営費(主催者)は博覧会協会が 1,160 億円を負担し、費用についてはチケット収入及びその他の収入で賄われることになっている。また、国の 199 億円(「会場内の安全確保に万全を期するための費用」)が計上されている。なお、運営費(出展者)については、各主体の詳細な負担割合が把握できなかったため、合計(2,080 億円)のみを記載した。

関連基盤整備については、大阪府が 72 億円、大阪市が 233 億円それぞれ負担する。また、万博開催に向けた自治体費用については大阪府が 90 億円、大阪市が 67 億円となっている。

1-2.来場者による消費支出の変化

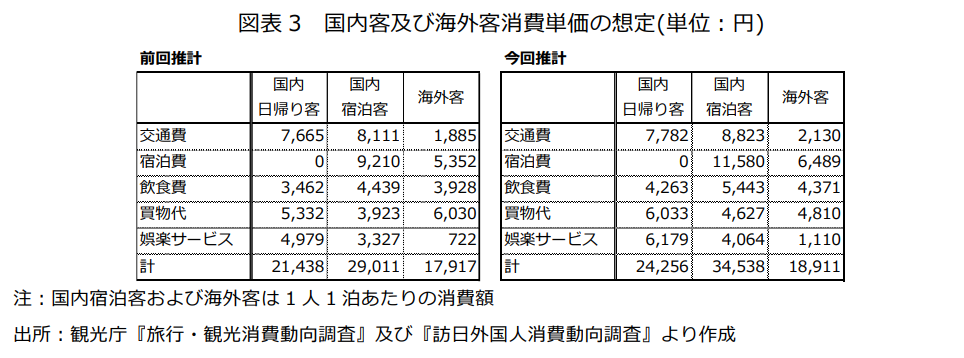

【消費単価の再想定】

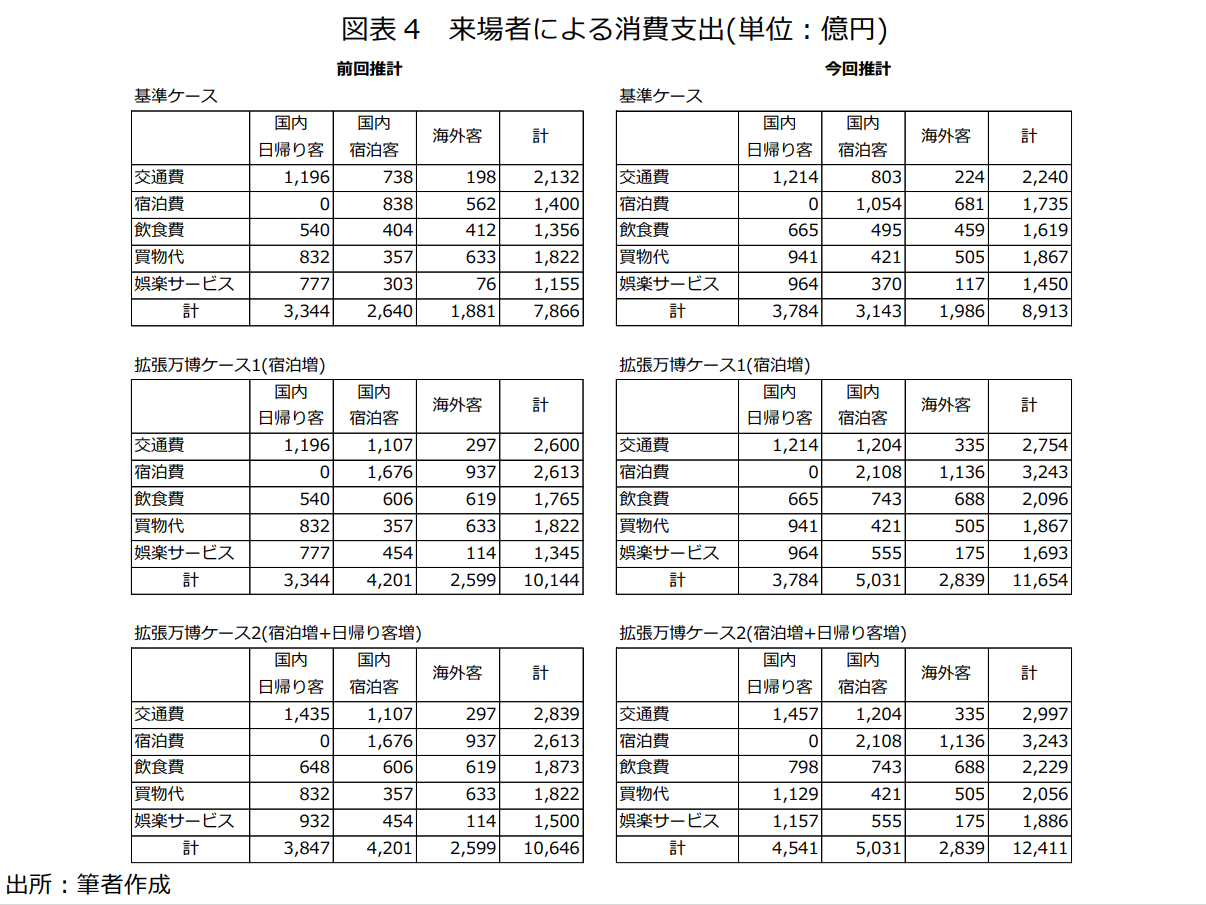

消費単価の想定にあたっては、前回試算ではコロナ禍前の 2019 年平均の値を用いたが、今回は2023 年 1-9 月期平均の支出金額を用いている17。更に日本人及び外国人の平均支出額を平均泊数(日本人:2.2 泊、外国人:11.1 泊)で除して、1 人 1 泊ベースの消費単価に変換している(図表 3)。これをもとに人数や泊数を乗じて支出額が決まる(図表 4)。なお、消費単価の計算には、観光庁「旅行・観光消費動向調査」及び「訪日外国人消費動向調査」を基礎資料として用いた。

【消費支出の再想定】

大阪・関西万博の想定来場者数は、日本国際博覧会協会(2020)に従い、来場者総数を約 2,820 万人(1 日当たりの平均来場者数 15.4 万人)とする。その内訳は、広域関西エリアから約 1,560 万人、関西以外の国内地域から約 910 万人、海外から約 350 万人(同 1.9 万人)である。なお、2005 年の愛・地球博の来場者総数は2,204 万 9,544 人(1 日当たりの平均来場者数 12.0 万人)、うち海外からの来場者数は 104.9 万人であった。なお、2005 年の訪日外客数は 672.8 万人だが、足下の 2023年は 2,506.6 万人と 3.7 倍となっており、想定されている海外客数については実現の可能性は高いと考えられる。

ここで基準ケースとして、広域関西エリアからの来場者は日帰り、関西以外の国内地域からの来場者は関西で 1 泊すると想定する。また海外からの来場者は 3 泊 4 日と想定する。次に拡張万博ケースでは、万博参加の機運醸成によるリピーター増や、夢洲会場以外の各地で実施されるイベントへの追加的な参加を想定している。このケースでは、宿泊者数の泊数が増加するケース(以下では拡張万博ケース 1 と呼ぶ)と、これに加えて日帰り客が増加するケース(以下では拡張万博ケース 2 と呼ぶ)の 2 パターンを検討する。

拡張万博ケース 1・ケース 2 ともに、国内宿泊客の泊数は 1 泊から 2 泊に、海外客は 3 泊から 5 泊に、それぞれ増えるとする。また海外客の 2 泊増については、1 泊は大阪で、もう 1 泊は国内の宿泊客と同様のシェアになるとする。なお拡張万博ケースでの消費各費目の増加分については以下のように想定している。国内宿泊者について、宿泊費は 2 泊分、交通費、飲食費、娯楽サービス費については 1.5 泊分の単価を想定している。また、海外客について、宿泊は 5 泊分の単価、交通費、飲食費、娯楽サービス費については 4.5 泊分の単価を想定している。

これに加えてケース 2 では日帰り客の交通費・飲食費・娯楽サービス費が 20%増えるとする。愛知万博の経験によれば、来場者の約 40%がリピーターと報告されている。関西各自治体の努力により、すなわち関西各府県のパビリオン化により国内日帰り客が更に 20%増加し、大阪以外の当該地域を訪問するという想定を行った。2023 年 1-9 月期における関西圏の国内日帰り客(大阪府を除く)の訪問パターンを観光庁「旅行・観光消費動向調査」より計算し、その想定で各府県の消費支出額を試算した。

以上の想定の結果、来場者による消費支出は図表 4 のようになる。消費支出総額は、基準ケースでは 8,913 億円(前回比+1,047 億円、+13.3%)、拡張万博ケース 1 では 1 兆 1,654 億円(同+1,510 億円、+14.9%)、拡張万博ケース 2 では 1 兆 2,411 億円(同+1,765 億円、+16.6%)となる。

2. 経済波及効果の再推計

1.の最終需要の再想定を基に、APIR 関西地域間産業連関表を用いて経済波及効果を計算した。

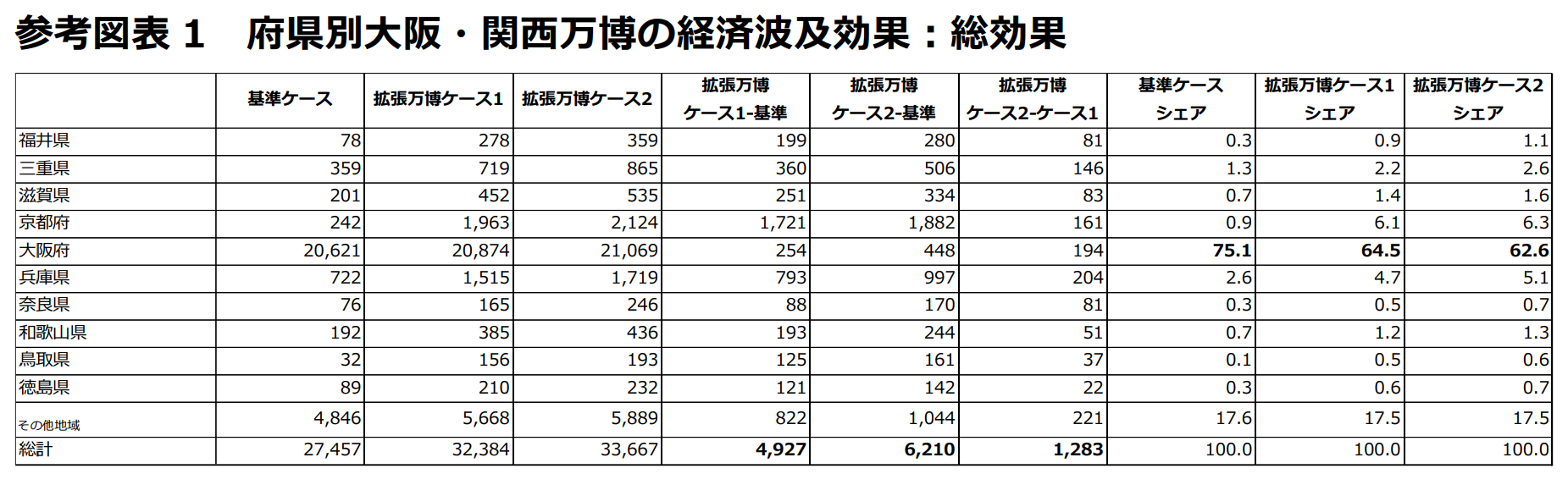

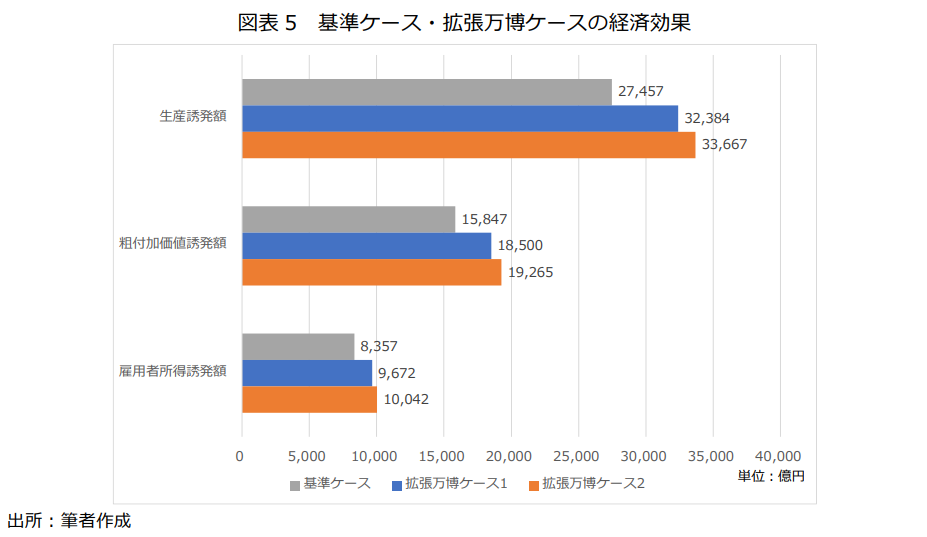

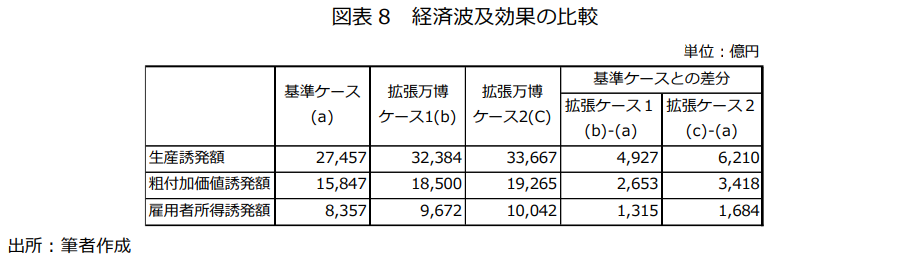

3 つのカテゴリー(生産誘発額、粗付加価値誘発額、雇用者所得誘発額)からみた経済波及効果(基準ケース、拡張万博ケース 1、拡張万博ケース 2)が図表 5 に示されている。なお、府県別でみた経済波及効果(生産誘発額)については後掲参考図表 1 を参照。

生産誘発額は基準ケースで 2 兆 7,457 億円、拡張万博ケース 1 で 3 兆 2,384 億円、拡張万博ケース 2 で 3 兆 3,667 億円となる。

粗付加価値誘発額は基準ケースで 1 兆 5,847 億円、拡張万博ケース 1 で 1 兆 8,500 億円、拡張万博ケース 2 で 1 兆 9,265 億円となる。

雇用者所得誘発額は基準ケースで 8,357 億円、拡張万博ケース 1 で 9,672 億円、拡張万博ケース 2 で 1 兆 42 億円となる。

2-1.基準ケース:万博関連事業費の効果、消費支出の効果

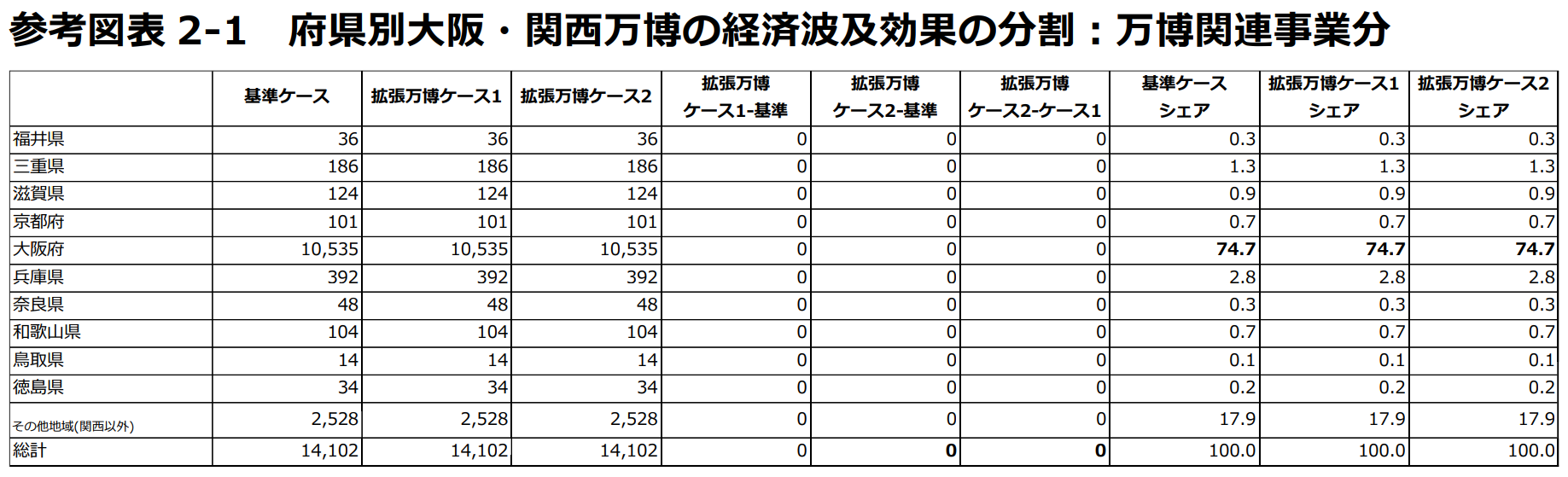

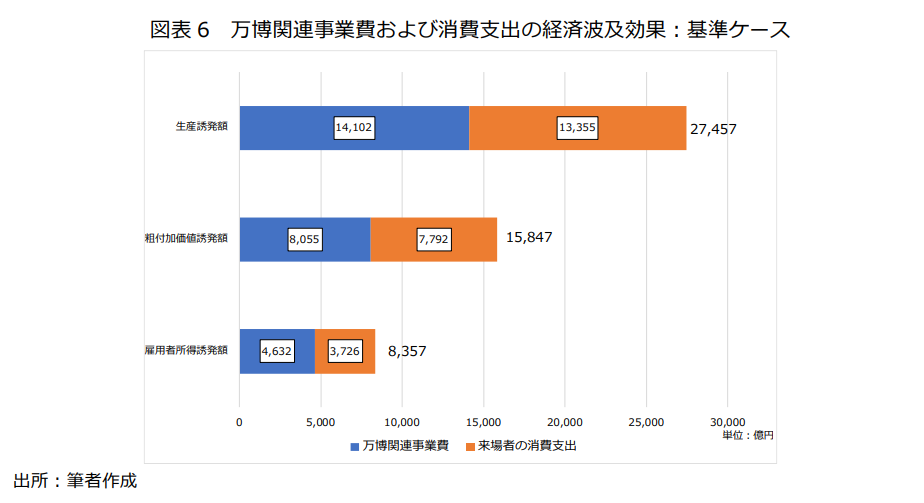

図表 5 は万博関連事業費と消費支出の総効果であったが、以下では総効果を 2 つのカテゴリーに分割する。

図表 6 は基準ケースにおける経済波及効果を万博関連事業費と消費支出に分けて示している。

万博関連事業費の生産誘発額は 1 兆 4,102 億円、粗付加価値誘発額は 8,055 億円、雇用者所得誘発額は 4,632 億円となる。

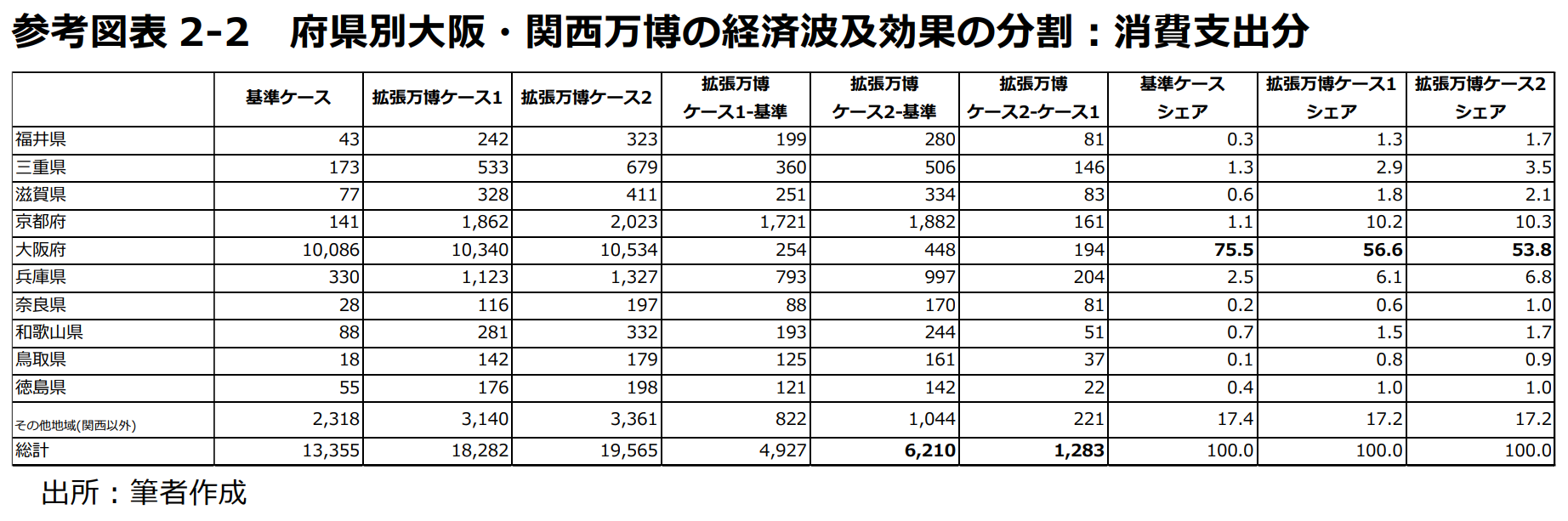

消費支出の生産誘発額は 1 兆 3,355 億円、粗付加価値誘発額は 7,792 億円、雇用者所得誘発額は3,726 億円となる。

2-2.拡張万博の経済波及効果

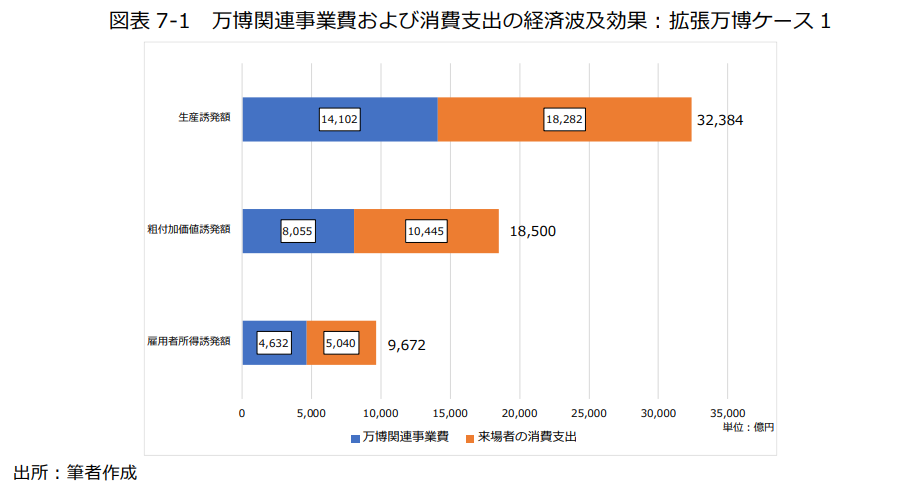

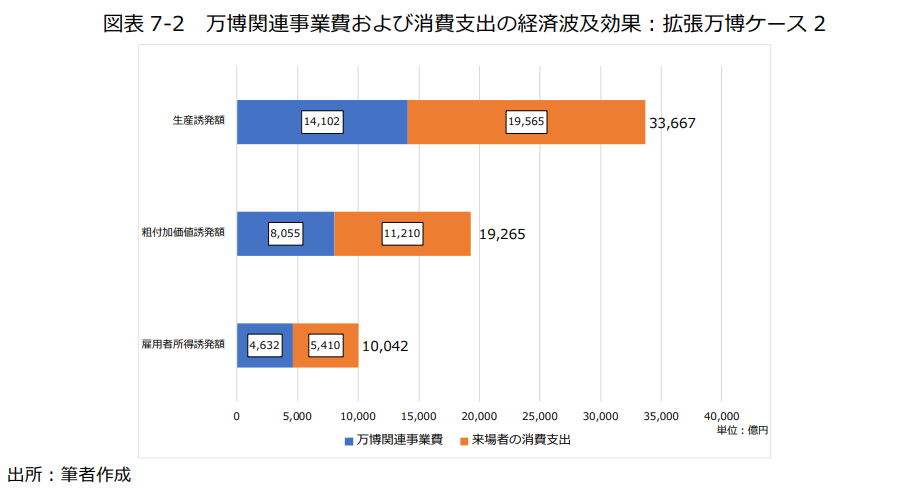

図表 7-1 及び 7-2 は前述の図表 6 の基準ケースに対して、拡張万博ケースの経済波及効果を示している。

なお、拡張万博ケースの経済波及効果については消費支出のみに発現するので、図表 8 では消費支出への影響をみている。

拡張万博ケース 1 における消費支出の生産誘発額は 1 兆 8,282 億円、粗付加価値誘発額は 1 兆445 億円、雇用者所得誘発額は 5,040 億円となる。基準ケースに比して生産誘発額は 4,927 億円、粗付加価誘発額は 2,653 億円、雇用者所得誘発額は 1,315 億円それぞれ上振れしている。

拡張万博ケース 2 における消費支出の生産誘発額は 1 兆 9,565 億円、粗付加価値誘発額は 1 兆1,210 億円、雇用者所得誘発額は 5,410 億円となる。基準ケースに比して生産誘発額は 6,210 億円、粗付加価誘発額は 3,418 億円、雇用者所得誘発額は 1,684 億円それぞれ上振れしている。

2-3.府県別経済波及効果

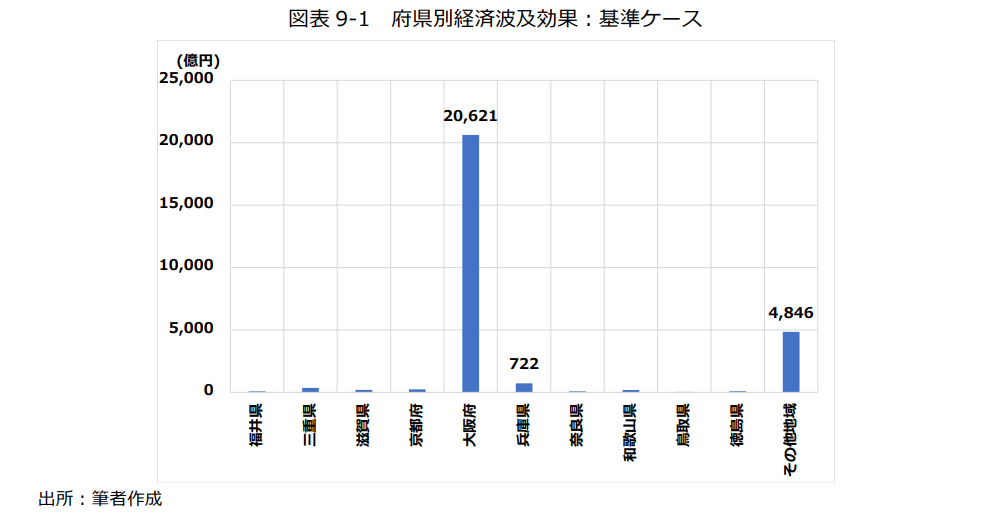

図表 9-1 は基準ケースにおける府県別にみた経済波及効果(生産誘発額)を示したものである。

基準ケースでは大阪府が 2 兆 621 億円と他府県に比してその効果は圧倒的である。次いでその他地域が 4,846 億円、兵庫県が 722 億円と続く。なお、その他地域においても経済波及効果が発生しているが、これは主に大阪府で発生する新規需要の効果(直接需要)を満たすために、大阪府以外の他地域で一定程度の需要が発生していることを意味している。また、府県別の万博関連事業費及び消費支出の経済波及効果については後掲参考図表 2-1 及び 2-2 に示されている。

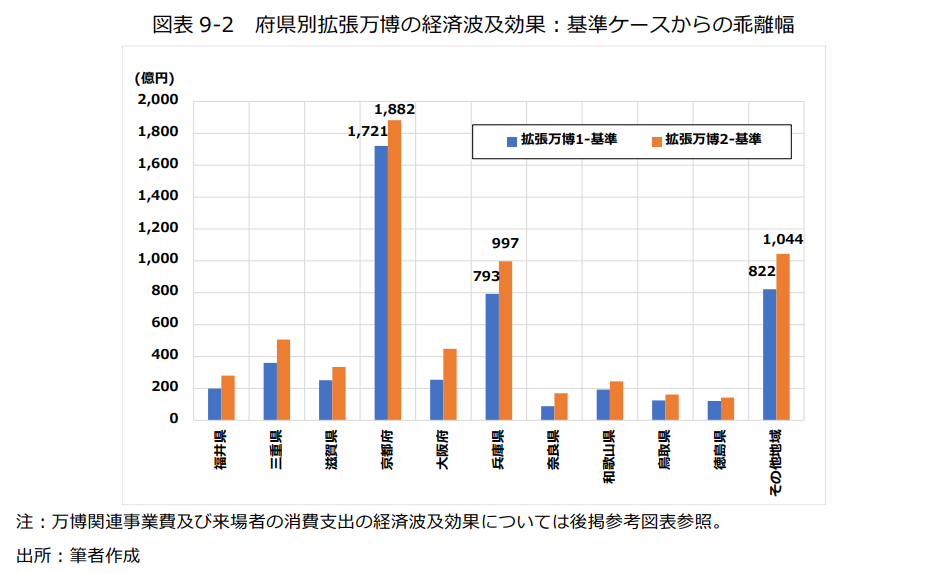

次に、拡張万博ケース 1 及び 2 での生産誘発額が基準ケースに比べてどの程度変化したかを、府県別にみてみよう。図表 9-2 は府県別の 2 つの拡張万博のケースと基準ケースを比較した場合の乖離幅を示したものである。図表が示すように、いずれのケースにおいても最も大きく増加しているのは、京都府(拡張万博ケース 1:1,721 億円、拡張万博ケース 2:1,882 億円)であり、次いでその他地域(拡張万博ケース 1:882 億円、拡張万博ケース 2:1,044 億円)、兵庫県(拡張万博ケース 1:793 億円、拡張万博ケース 2:997 億円)と続く。

また、後掲参考図表 1 が示すように経済波及効果の地域別シェアをみれば、大阪府のシェアが基準ケースの 75.1%から、拡張万博ケース 2 では 62.6%まで低下する一方で、他府県のシェアが上昇している。なお、消費支出分で見れば大阪府のシェアが基準ケースの 75.5%から、拡張万博ケース 2 では 53.8%まで低下しており、大阪府以外の他府県のシェアが一層上昇している。このように本試算結果は関西各地で観光客にとって魅力的なコンテンツ開発で盛り上げ、一層の日帰り消費や滞在型消費を促進することができれば、経済波及効果を十分に高められることを示唆している。

3. 分析のまとめと含意

【今回の経済波及効果の要約と比較】

図表 10-1 は前回と今回の最終需要の想定を比較したものである。前回は、万博関連事業費を5,894 億円としていたが、今回は最新のデータを反映し万博関連事業費を 7,275 億円とした。また、基準ケースの消費支出は前回 7,866 億円としたが、今回は 8,913 億円となった。前回より万博関連事業費は 1,381 億円(前回比+23.4%)、消費支出は 1,047 億円(同+13.3%)と上振れた。

また、前回と今回の経済波及効果を比較したのが図表 10-2 である。前回基準ケースの経済波及効果は全体で 2兆3,759億円であったが、今回は 2兆7,457億円と 3,698 億円上振れている(前回比+15.6%)。また、拡張万博の効果を考慮した場合、ケース 1 では 4,509 億円(同+16.2%)、ケース 2 では 4,849億円(同+16.8%)とそれぞれ上振れている。

なお、経済産業省(2017)では、入場者想定規模 3,000 万人、建設費(0.2 兆円)、運営費(0.2 兆円)、消費支出(0.7 兆円)の最終需要額が、全国への経済波及効果として、それぞれ0.4 兆円、0.4 兆円、1.1 兆円と試算している。

【試算の読み方と留保条件】

2.においては万博関連最終需要の値を想定し、APIR 関西地域産業連関表を用いてその経済波及効果を試算した。得られた試算値は、最終需要が発生した場合、その需要を満たすために直接・間接に一定の産業構造の下でどの程度の需要が諸産業に発生するかを計算したものである。ただし、産業連関分析で得られた経済波及効果は、明瞭な供給制約がないことを前提としている。2024 年問題が議論されているが、万博会場建設のボトルネックとなる可能性が出てくることには注意しておかなければならない。その意味で本試算値は一定の幅を持って理解される必要がある。

この試算結果を実現するためには供給制約の緩和は必須である。そのために DX(例えば建設業や交通における「MaaS」)の活用が重要となり、それが日本の潜在成長率を高めることになる。本試算では、万博関連需要(建設費、運営費、開催に向けた自治体費用)と消費支出にわけて経済波及効果を計算している。前者については供給制約の緩和が重要であり、後者については海外の旅行者が万博に興味を持ってもらうためには、万博と絡めた旅行コンテンツの磨き上げが重要となる。

補論:改訂地域間産業連関表について

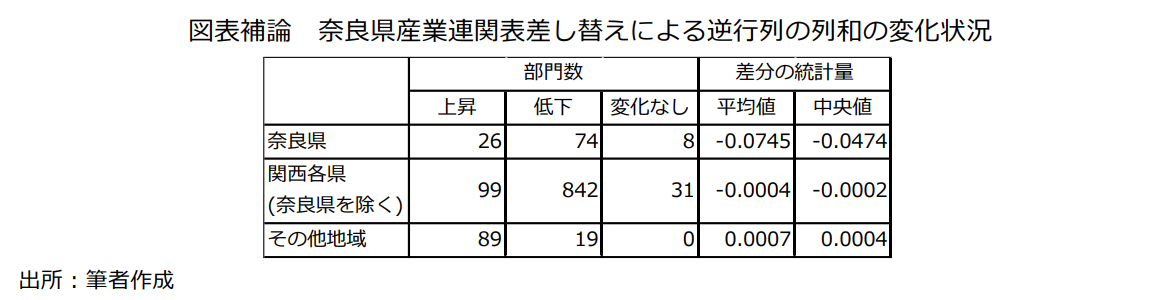

平成 27 年奈良県産業連関表が令和 5 年 12 月 26 日に公表されたことを受けて、APIR 関西地域間産業連関表を再推計した。再推計に際しての変更は、元になる奈良県産業連関表を従来の暫定値から公表値に差し替えた点のみであり、他の情報及び推計の手順は従前と全く変わらない。

地域間表の作成という観点から重要なのは地域間の交易であり、この差異を地域間表に展開する前の奈良県表における移輸入率の変化により確認する。まず、移輸入率に関する差し替え前と後の相関係数は 0.959 である。変化の方向としては、移輸入率が差し替え前よりも上昇した部門が 51、低下した部門が 38、変化しない部門が 10 である。差し替え前後の移輸入率はある程度近い値をとりつつも、移輸入率が上昇した部門が相対的に多い。この傾向は、移輸出率についても同様である。

奈良県における移輸入率の上昇は、県内の生産誘発を低下させる方向に作用する。同様に、奈良県における移輸出率の上昇は、他県の生産誘発を低下させる方向に作用する。このことによる定量的な帰結を APIR 地域間産業連関表におけるレオンチェフ逆行列の列和により確認する。図表補論は、差し替え前と差し替え後のレオンチェフ逆行列の列和を比較し、奈良県、奈良県以外の関西各県、その他地域の 3 地域区分で変化の方向をまとめたものである。「部門数」とある列は、差し替えにより列和が上昇した部門、低下した部門、変化しない部門の数を示している。相対的に移輸入率が上昇したことを反映し、奈良県では低下した部門数が 74 と上昇した部門の 26 を上回っている。奈良県以外の関西各県も傾向は同じである一方、その他地域は反対に、上昇した部門数が 89 と低下した部門数の 19 を上回っている。すなわち、このことから明らかになる一点目の含意は、奈良県表の公表値への差し替えにより、関西各県から生じる生産誘発は減少し、その他地域は増加したという点である。ただし、定量的には、また異なる傾向が見てとれる。図表補論の「差分の統計量」とある列は、差し替え前後における列和の差分に関する平均値と中央値を示すが、奈良県の変化に比べて、奈良県以外の県・地域の変化はごく小さいことが分かる。すなわち、第二の含意としては、差し替えによる生産誘発の目に見える変化は奈良県にとどまっており、奈良県以外の地域においては微小な変化しか生じていない。