今月のトピックス(2011年3月)

Abstract

このたびの東北地方太平洋沖地震による被災者の皆様には、心よりお見舞申し上げます。一刻も早い復興と皆様のご健康を心よりお祈り申し上げます。

3月11日に起きた東北地方太平洋沖地震、津波、原発事故の日本経済に与える影響について本格的に答えるのは時期尚早である。しかし、過去の自然 災害や破壊的な事件(先進国の事例では、1995年の阪神淡路大震災、2001年の米国同時多発テロ、2005年ハリケーンカタリナ等)についての歴史的 知識の蓄積は、今回の大地震の起こりうる影響について示唆を与えてくれる。これらの典型的なパターンとしては、発生後1ないし2四半期に大きな影響が発生 し、しかも被害は被災地域に集中することである。ただ国民経済全体のレベルで見ると、経済成長率への影響は目立つものの通常はそう大きくはない場合が多 い。

しかし、今回、日本経済は短期的にも長期的にも大きなショックを受けることとなった。というのも、地震だけでなく、津波、原発事故も伴っており、影響は複雑であり損失は甚大である。日本経済・関西経済における影響を考える際に、以下のような論点が挙げられる。

(1) インフラ、家屋、工場等の直接的被害

(2) 労働力の喪失、工場等の操業停止、電力供給不足による生産の停滞とその影響の波及、パニック行動(風評被害・不要な買い溜め等)による物流の混乱等の間接的影響

(3) 急激な円高と株安の進行

(4) 関西経済への影響(関西に求められることを短期的・中長期的に考える)

(5) 復興時における財政出動の規模と手法

今回は、レポートの第一弾として、(2)と(4)を中心に検討する。今回の地震で、直接的な経済損失が特に見られるのは岩手県、宮城県、福島県、茨城県 の4県である。4県の県内総生産額(名目)は32.3兆円であり、全国の6.2%を占める。下表では東北4県の各産業のシェアと特化係数を示している。特 化係数は、各県の産業シェアを全国の同産業シェアで除して求められ、産業構造の特徴を他地域と比較することができる。特化係数が1を越えていると全国より シェアが高いことになる(表では1.5以上の産業を網掛けしている)。4県とも農林水産業の係数が高く、宮城県を除く3県では食料品製造業の特化係数も高 い。

また下表は、特に被害の大きい市町村(以下では被災地域と呼ぶ)での生産規模を推計した結果である。ここでは、被災地域における従業者数の県全体に対す るシェアを算出し、これに各県各産業の生産額を乗じて、これを被害規模として推計した。被災地域の生産規模は総額8兆9,039億円となる。この金額は、 4県GRPの27.6%、全国GDPの1.7%に相当する規模である。これはすべての産業活動が1年間停止した場合に起こりうる被害規模である。先に見た ように、通常は発生後1ないし2四半期に大きな影響が発生するから、実際、その影響は全国GDPを0.5%?0.8%程度削減することになろう。

震災の地域間への影響としては、地域間産業連関表による分析が有力である。実 際、地域間産業連関表(2005年ベース)によると、関西・東北間の経済取引額は約1.6?1.9兆円である(地域間産業連関表での東北は青森、岩手、宮 城、秋田、山形、福島が含まれる。茨城県は関東に含まれる)。関西経済における東北経済のウェイトおよび東北経済における関西経済のウェイトは1?3%程 度と、依存関係はさほど大きくない。東北における直接的な経済損失が各地域にどのような影響をもたらすか、地域間産業連関表の簡易分析ツールを用いた推計 結果を示す。ここでは簡単のために、茨城県の被害も東北地域に組み入れ、上述した被災地域の生産規模が全て東北地域で失われると考える。具体的には、東北 地域での消費・投資・輸出、および東北以外の地域での消費・投資における東北からの移入分について、それぞれ20%が喪失されると仮定する。なお20% は、東北6県と茨城県の生産額に対する被災地域の生産規模の比率である。

このとき生産額ベースでは全国で11兆7,200億円(全国生産額の1.2%)、関西で5,854億円(関西生産額の0.4%)の損失、付加価値ベースでは全国で6兆0,198億円(GDPの1.2%)、関西で2,698億円(関西GRPの0.3%)の損失となる。

以上われわれは、今回の東北地方太平洋沖地震の経済の与える影響を、インフラなどへの直接の被害を推計するというよりも、生産活動が停滞することからの生ずる滅失所得を2つの方法で推計した。直接の被害推計については不確実性が高く、今後の課題とする。

得られた結論を再掲すると、(1)被災地域の滅失所得の直接推計規模は8.9兆円となる。この金額は、4県GRPの27.6%、全国GDPの1.7%に 相当する規模である。(2)地域間産業連関表を用いた分析では、全国GDPでは6兆円(GDPの1.2%)、関西GRPでは2,698億円(関西GRPの 0.3%)の損失となる。所得が失われる期間が半年としても日本経済(GDP)に与える影響は、0.6%?0.8%程度と推計できよう。

[稲田義久、入江啓彰]

日本

<1-3月期の日本経済は震災の影響もあるが高成長を維持>

今週の予測では、10-12月期のGDP(2次速報値)とほぼすべての1月のデータが更新されている。日本経済超短期モデルは、1-3月期の実質GDP成 長率を前期比+1.2%、同年率+5.1%と前回に引き続き高い成長率を予測している。また4-6月期については前期比+0.8%、同年率+3.4%と予 測している。

これら予測についての最大のリスクは、3月11日に起こった東北地方太平洋沖地震の影響である(暫定的な日本経済や関西経済に与える影響試算については、 今月のトピックスを参照)。3月の月次データには影響が出てくるが、本格的な影響は4-6月期に表れる。現時点では4-6月期はプラス成長を予測している が、データが更新されるにつれて、マイナス成長の可能性は高まってくるであろう。

1-3月期の国内需要を見れば、実質民間最終消費支出は前期比+0.4%と好調である。1月の消費総合指数は前月比+0.6%、10-12月期平均 比+1.2%と大幅に伸びており、この影響を反映している。実質民間住宅は同+0.3%増加し、実質民間企業設備は同+2.9%増加する。実質民間企業在 庫品は1.481兆円と成長を押し上げている。在庫は情報通信機械、輸送機械、一般機械工業で上昇している。実質政府最終消費支出は同+0.5%、実質公 的固定資本形成は同-0.2%となる。このため、国内需要の実質GDP成長率(前期比+1.2%)に対する寄与度は+1.0%ポイントとなる。

一方、純輸出をみれば、財貨・サービスの実質輸出は同+3.8%増加し、実質輸入も同+3.3%増加する。このため、実質純輸出の実質GDP成長率に対する貢献度は+0.2%ポイントとなる。

主成分分析モデルは、1-3月期の実質GDP成長率を前期比年率+4.5%と予測している。また4-6月期を同+2.9%とみている。この結果、支出サイ ド・主成分分析モデルの実質GDP平均成長率(前期比年率)は、1-3月期が+4.5%、4-6月期が+2.9%と堅調な回復を予測する。

超短期モデルは予測に関して個人的な恣意性を完全に排除している。東北地方太平洋沖地震のような突発的な影響を予測では捉えることはできない。月次データ にその影響が反映されて初めて予測の変化として実現する。ただ、先行指標であるサーベイデータなどにおける変化を用いて家計消費などのへの影響を推計する こともできる。今後は、超短期予測と併用して予測を行いたい。

[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

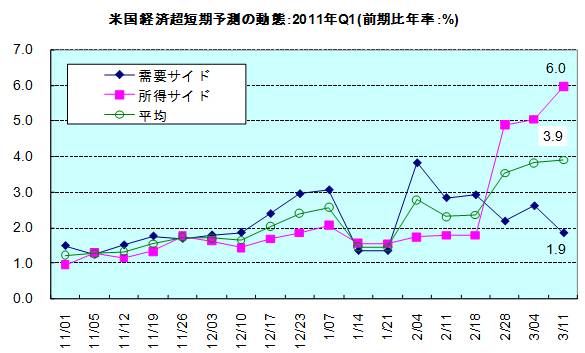

グラフにみるように、支出サイドと所得サイドの平均実質GDP伸び率は上昇トレンドを形成しており、米景気が堅調に拡大していることを示している。支出サ イドにおける実質GDPの伸び率が低いのは米景気拡大に伴い輸入が大きく伸びているためである。GDP以外の実質総需要、国内需要、最終需要でみても同じ ような上昇トレンドが形成されており、3月11日時点でこれらのアグリゲート指標からみた1-3月期の経済成長率は3%?5%と堅調である。

このような景気拡大にもかかわらず、バーナンキ連銀議長は現在の非常に高い失業率からOutput Gap(需給ギャップ)が大きいと考え、これまでの異常なゼロ金利政策、QE2を継続していくように思われる。実際にそのように考えているいわゆる”ハト 派”の連銀エコノミストが多い。原油価格の高騰に対しても、大きな需給ギャップから、バーナンキ連銀議長はインフレ懸念を示していない。しかし、原油価格 による物価上昇はコストプッシュ型のインフレであり、デマンドプル型ではなく、需給ギャップとはあまり関係ない。バーナンキ連銀議長の言うとおり、連銀の 金融政策が原油価格に直接に影響を与えることはできないが、異常な低金利政策、ドル安がコモディティー価格の上昇に一部寄与していることは確かである。消 費者にとって、コストプッシュ型、デマンドプル型のどちらにせよ、インフレはインフレであり、彼らは物価上昇がおこればインフレ期待を生じさせる。このこ とは3月のミシガン大学の消費者センチメント調査で1年後のインフレ期待が2月の3.4%から4.6%へと大きく上昇したことからも理解できる。連銀のす べきことの一つはいかにインフレ期待の上昇を抑制するかである。3月15日のFOMCミーティングにおいて何らかの出口戦略がとられるべきであろう。

確かに、需給ギャップの考え方は受け入れやすい。しかし、需給ギャップを計算するための潜在成長率の求め方がいろいろあることを考えれば、需給ギャップの 考え方が現実的かどうかの問題が残る。連銀が需給ギャップ理論に執着して金融政策を決定していけばインフレ抑制に手遅れになるだろう。

[[熊坂有三 ITエコノミー]]

“