「米国経済」の検索結果 [ 10/12 ]

-

今月のエコノミスト・ビュー(2012年1月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<財政再建の議論では、成長を促進するためのエネルギー政策を最優先に>

日本企業が海外競争相手に比して、経営環境で負っている大きなハンディキャップを「六重苦」と表現することが多い。(1)超円高、(2)高い法人税 率、(3)厳しい労働規制、(4)温暖化ガス排出抑制、(5)海外との経済連携の遅れ、(6)電力不足を指す。これらの多くは従来から指摘されているが、 (5)と(6)は東日本大震災以降に新たに加わったものであり、また(1)も新たなハンディに加えてもよい。

今日、社会保障と税の一体改革が大きく議論されているが、財政再建だけの議論が中心で財政再建の中身と成長戦略がリンクしていないようである。特に、財政 再建は成長を促進するものでなくてはならない。全体として歳出削減自体は景気抑制的であるが、そのメニュー次第で成長促進的になり得ることを意識しなけれ ばならない。というのも、日本経済の現況は財政再建の実現するための許容度が大きく低下しているからである。その許容度を引き下げている要因の1つが、 「六重苦」のうちの電力不足であり、これが日本経済の大きな成長制約要因となっている。

東日本大震災以降、日本経済は電力不足に直面してきた。これを回避するために節電に取り組み夏季には前年比で10%近くの電力需要削減を実現した。冬季に も引き続き節電が実施されている。一方、供給側ではこれまで電源構成(発電ベース)の3割近くを占める原子力発電が短期的にはほぼゼロになるという状況下 で火力発電が不足分を代替している。これは、日本経済に追加的な燃料コストが発生し、結果的には海外へ所得移転となる。つまり所得成長がこれまでより低下 し、担税能力が低下し、先行き財政再建をさらに困難にするのである。

具体的に数字で見てみよう。2009年の原子力発電量は279,750百万kWhであるから、これを火力発電で全量代替すれば単純計算で年3.2兆円程度 の追加コストが発生する。平均代替コストはkWh当たり11.5円で計算している(2011年7月29日エネルギー・環境会議想定に基づく)。東日本大震 災以降(2011年4-11月累計)の貿易動向(通関ベース)を前年同期比で見ると、財輸出は1.7兆円減少し、財輸入は5.2兆円増加している。輸出減 には世界経済の低迷が大きく影響している。一方、輸入増のうち、鉱物性燃料輸入増は3.2兆円と輸入増の62%を説明しており、発電燃料代替によるコスト 増の影響が明瞭に見られる。

世界経済の先行きを俯瞰すれば、足下米国経済は堅調であるが持続性に問題がある。EU経済はすでに不況下にあり2012年はマイナス成長が予想されてい る。したがって、日本にとってこの1-2年の輸出市場は成長抑制的である。一方、輸入はエネルギー政策に大きな変化がない限り、やはり成長抑制的である。 純輸出は当面日本経済にとって成長を引き下げる要因であることを強く意識しなければならない。現時点では2014年4月から消費税率8%への増税が政府の 議論では想定されているが、この増税議論にかける以上の労力を成長促進するための財政政策の議論に向けられなければならない。特に、先を見据えたエネル ギー政策が最優先順位である。

以上の議論からはっきりするように、エネルギー政策の中心は(1)省エネルギーの促進(節電のみならず効率的な熱供給が重要)と(2)化石燃料起源のエネ ルギーから再生可能エネルギーへの転換とならざるを得ない。社会保障と税の一体改革による財政再建が実現されるには、経常収支が黒字であることが重要なポ イントとなるが、現状は厳しくその許容度が低下している。社会保障と税の一体改革による財政再建を進めるためには、成長戦略の議論と分離不可能であり、成長を促進するエネルギー政策とセットでなければならない。日本

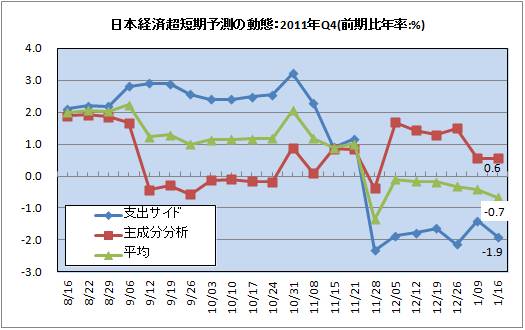

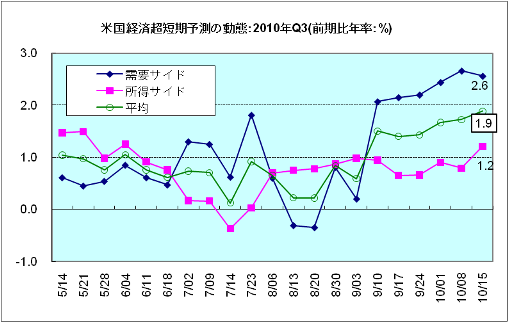

<10-12月期日本経済は米国とは対照的に低調なパフォーマンス>2012年新年を迎えたが、2011年10-12月期日本経済の超短期予測には前月と比較して大きな変化はない。また同期の米国経済の超短期予測(5%程度の高成長)とは対照的である。

現時点では10-12月期GDPを説明する基礎データは公的固定資本形成や政府最終消費支出関連データを除き11月までがすでに発表されている。

1月16日の(支出サイドモデルによる)予測では、10-12月期の実質GDP成長率は、内需は小幅拡大するが、純輸出は大幅縮小するため前期比 -0.5%、同年率-1.9%と予測する。日本経済は7-9月期の高成長(+5.6%)から一時的な踊り場へと局面を移すことになろう。一方、2012年 1-3月期の実質GDP成長率は、純輸出は横ばいに転じ内需の増加幅が拡大するため、前期比+0.6%、同年率+2.4%と予測する。この結果、2011 暦年の実質GDP成長率は-1.0%、2011年度は-0.7%となろう。12月予測と変化はない。

10-12月期の国内需要を見れば、実質民間最終消費支出は前期比+0.2%へと減速する。実質民間最終消費支出をよく説明する消費総合指数を見れば、 11月は前月比-0.4%と2ヵ月ぶりのマイナスとなった。内訳を見れば、10月の耐久消費財(前月比+5.8%)、サービス支出(同+1.0%)はとも に好調であったが、11月は耐久消費財(同-4.0%)が大幅減少しサービス支出も横ばいとなったからである。この結果、消費総合指数の10-11月期平 均は7-9月期平均比+0.2%と減速したがマイナス成長とはならず意外と貢献している。実質民間住宅は同+2.7%増加するが、実質民間企業設備は同 -1.0%減少する。実質政府最終消費支出は同+0.5%、実質公的固定資本形成は同+0.7%となる。補正予算の効果がまだまだ実感できない状況であ る。このため、国内需要の実質GDP成長率(前期比-0.5%)に対する寄与度は+0.2%ポイントと小幅にとどまる。

一方、財貨・サービスの実質輸出は同-5.3%減少し、実質輸入は同-1.4%減少する。このため、実質純輸出の実質GDP成長率に対する寄与度は-0.7%ポイントと景気を大きく押し下げる。

米国経済の高成長持続可能性には問題があり、EU経済はすでに景気停滞に入っている現状では、日本経済にとって、当面は純輸出の低調が景気抑制要因となる。加えて補正予算の効果が意外と小さいとなれば、先行き日本経済のダウンサイドリスクはますます高まる。現時点では2011年度末にかけて一時的な踊り場と超短期予測は見ているが、ダウンサイドリスクが高まれば、日本経済は2012年前半に停滞局面に入る可能性に留意しておかなければならない。[[稲田義久 APIR研究統括・マクロ経済分析プロジェクト主査 甲南大学]]

米国

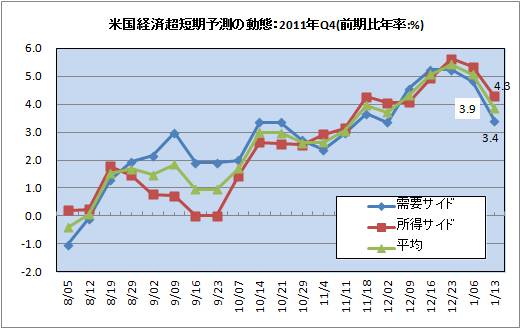

<いつまで続けられるかFRBのゼロ金利政策>1月13日予測では、米国経済(2011年10-12月期)は前週の予測(前期比年率5.1%)からは下方修正されたものの同3.9%(1月13日 予測)と堅調な拡大を続けている。下方修正には11月の貿易統計の影響が反映されている。GDP以外の実質アグリゲート指標をみても、米国経済の強い回復 が見て取れる。しかし、今もってQE3(第3次数量的金融緩和)の可能性を語るエコノミストもいる。FRBの中でさえ更なる金融緩和を支持するエコノミス トもいる。ニューヨーク連銀のWilliam Dudley総裁、ボストン連銀のEric Rosengren総裁、FRBエコノミストのElizabeth Dukuなどのハト派である。例えば、Dudleyは”frustratingly slow”な景気回復、”unacceptably high”失業率と言い、更なるモーゲッジ担保証券の購入を通して、住宅金利の引き下げを唱えている。一方、セントルイス連銀のJames Bullard総裁は景気回復はすでに力強く、これ以上国債を購入することによって長期金利を低下させ経済回復をサポートする必要はないと言う。

5%にも達する経済回復の中で、何故更なる金融緩和策が必要なのであろうか?実際に住宅金利はすでに十分に低いし、これ以上引き下げてもそれによる住宅市 場の刺激には限界がある。むしろ、最近の新規・中古住宅販売件数を見る限り、住宅市場はまだ水準は低いが改善の方向に向かい始めた。金融当局にとって重要 なことは、できるだけ早く異常な低金利政策から正常な金利水準に戻ることである。これを行っていれば、今後欧州債務危機が悪化したとしても即座の対応が可 能になる。

1月24日、25日とFOMCミーティングがある。1月27日には2011年10-12月期のGDPが発表される。このFOMCミーティング時には、 FRBエコノミストも同期の経済成長率が高くなることを認めざるをえないだろう。例えば、4%を超える経済成長率が可能になったにもかかわらず、FRBが 更なる金融緩和策の維持をできるだろうか? ハト派のエコノミストが多いFOMCにおいて、その可能性は高いといえる。しかし、現在のような強い経済拡大 が続く中で、FRBが異常なゼロ金利政策を何処まで続けられるのであろうか?連銀にとって重要なことは、今の力強い景気回復を認めそれが持続するようなコミュニケーションを市場と行うことが重要である。FRBが強引なゼロ金利政策に固執すれば、市場からの信頼を失うことになるだろう。[[熊坂侑三 ITエコノミー]]

“

-

今月のエコノミスト・ビュー(2011年11月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

企業誘致を考える

?パナソニック尼崎工場の生産計画撤回を受けて先ごろ、パナソニックのプラズマパネル尼崎工場の生産計画の撤回が発表され、多方面で大きな衝撃を持って受け止められた。このパナソニックの決断は、企業誘致について多くのことを考えさせるものであった。

第1に、企業の意思決定は極めて早くてドラスティックであることである。今回の件では、企業にとってはスピードが命であることを改めて思い知らされた。生産計画の中止や工場の処分は大きな損失を伴うが判断を少しでも遅らせればより巨額の損失が予想されたからである。

第2に、プラズマパネルの最新鋭工場である第3工場の生産中止とともに、太陽電池の生産計画の撤回も明らかにされたことに関してである。プラズマパネル については、これほど早い撤退は予想できなかったとはいえ、近い将来、後続選手へのバトンタッチが必要と見られていた。新産業として有望視されていた電池 生産の撤退の方が長期的な影響は深刻といえるかもしれない。製造業拠点としての大阪湾岸も「パネルベイからバッテリーベイへ」と期待されていたのに黄色信 号がともったのだ。

第3に、自治体や地域経済も経済のグローバル化の影響をストレートに受けることをあらためて示したことである。今回のパナソニックの決断の背景には、円 高や中国メーカーとの競争激化によるパネル価格の下落で事業採算が悪化したこと、太陽電池の最大市場である欧州各国が財政危機で補助金による普及策を縮小 したことの影響があった。いまや自治体の財政や地域経済は否応なしに世界経済の動向と直接にリンクしているのだ。

今後、自治体や地域は企業誘致政策とどのように向かい合っていけばよいのだろうか。まず、確認しておきたいことは、雇用や需要を生む企業誘致が有力な地 域活性化策であることに変わりはないことである。しかし、今回の件は、撤退等の場合に備えての自治体側のリスク管理も重要であることを示した。

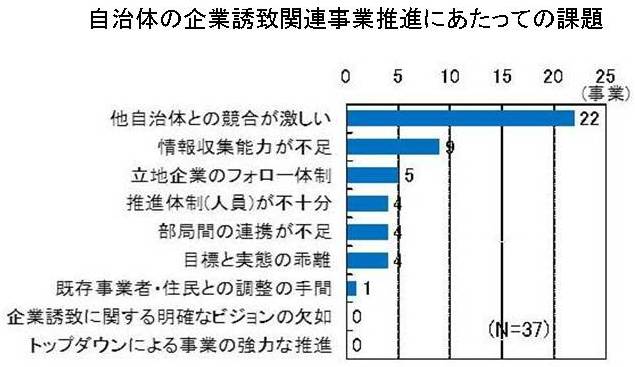

企業誘致の自治体間競争も限界に来ている。他の自治体も同様の誘致策で対抗し、とくに補助金などのインセンティブ政策では大きな差がつかないからだ。パ ナソニック尼崎工場の誘致においても県・市挙げてのワンストップサービス(窓口の一元化)の実施が決め手になったと思う。自治体に企業誘致に関するアン ケートをとると最大の課題は他の自治体との競争が激しいということが突出している(下図)。

グローバル化の波を特定の自治体・地域で受け止めることには限界がある。企業誘致も今までのように個別自治体ベースではなく、関西広域で対応すべきとい える。関西広域で戦略を練り、個別自治体の利害を調整する。関西全体として国内や海外の他地域と競争する。その方が自治体同士の過当な競争も減るし、リス クにもふところ深く対応できると考えるのだ。注)関西社会経済研究所が関西2府4県4政令市に対して実施した「企業誘致方針 と具体的な企業誘致関連事業に関するウエブアンケート調査」(2010年5月)に基づき、自治体の「生産拠点及び研究開発拠点の誘致を含む事業(37事 業)」ついて、事業推進に当たっての課題についての回答結果をとりまとめたもの。

出所)2010年版「関西経済白書」p.116

[高林喜久生 マクロ経済分析プロジェクト主査 関西学院大学]日本

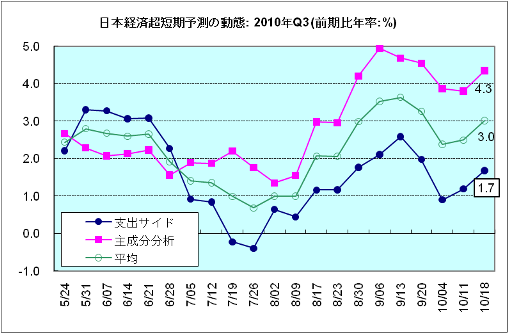

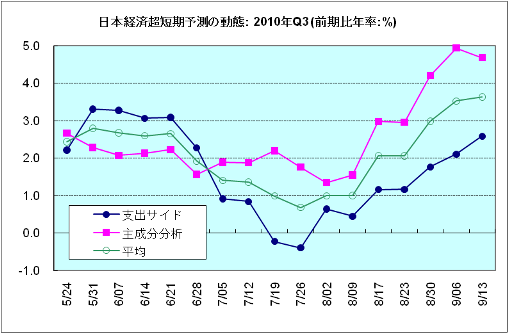

10-12月期日本経済は一時的な踊り場へ11月14日発表のGDP1次速報値によれば、7-9月期の実質GDP成長率は前期比年率+6.0%となった。4期ぶりのプラス成長となり、市場コンセンサス(ESPフォーキャスト11月調査:前期比年率5.82%)とほぼ同じ結果となった。

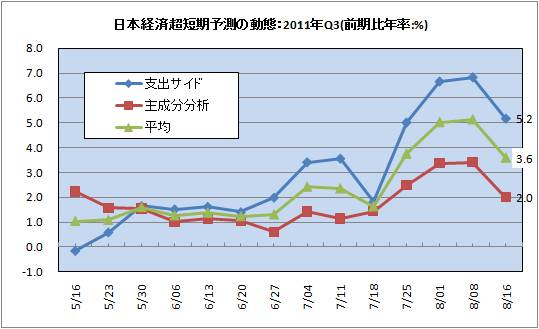

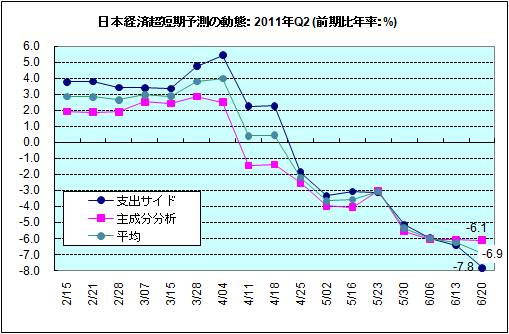

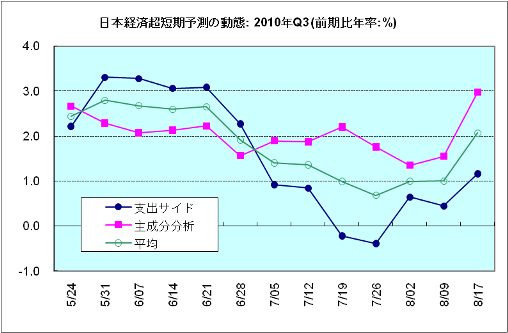

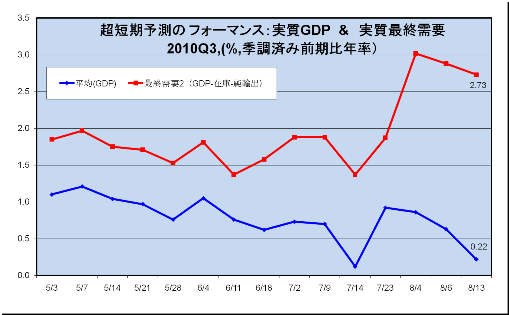

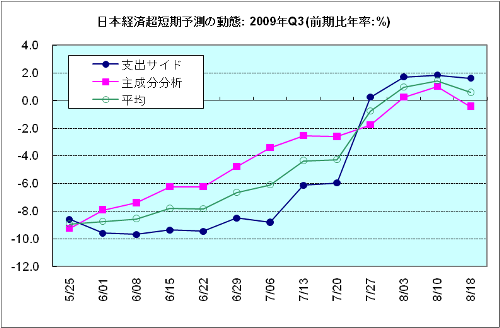

超短期モデルの(支出サイドモデルと主成分分析モデル)の最終週(11月8日)における平均成長率予測は同+5.9%であり市場コンセンサスとほぼ同じ であった。うち、支出サイドモデル予測は同+6.0%、一方、主成分分析モデル予測は同+5.9%。重視している支出サイドモデルの予測値は実績と同じピ ンポイントの結果となった。

超短期モデルの予測動態を見れば、7-9月期の基礎月次データが発表されない7月初旬の段階では+2%台半ばを予測していたが、7月のデータが更新され る8月の初旬には5%台の高成長を予測した。7-8月のデータが出そろう9月初旬には6%近くの高成長を予測し、以降安定的に高成長を予測した。

7-9月期の実質GDP成長率を最も引き上げたのは純輸出であった。純輸出の寄与度(年率ベース)は+1.7%ポイントと5期ぶりのプラスとなった。一 方、内需の寄与度も+4.2%ポイントと2期連続のプラス。特に、民需である民間最終消費支出、民間住宅、民間企業設備、民間在庫品増減がいずれも成長に 貢献した。

11月15日の(支出サイドモデルによる)予測では、7-9月期GDP1次速報値と一部の10月データが更新されている。10-12月期の実質GDP成 長率は、内需は小幅縮小するが、純輸出は引き続き拡大するため前期比+0.2%、同年率+0.9%と予測する。日本経済は7-9月期の高成長から一時的な 踊り場へと局面を移すことになろう。2012年1-3月期の実質GDP成長率は、純輸出は横ばいとなるが内需が小幅拡大するため、前期比+0.6%、同年 率+2.5%と予測する。この結果、2011暦年の実質GDP成長率は-0.2%と小幅のマイナス成長にとどまろう。また2011年度は+0.5%と予測 する。

10-12月期の国内需要を見れば、実質民間最終消費支出は前期比+0.2%へと減速する。実質民間住宅は同+2.1%増加、実質民間企業設備は同 -1.3%減少する。実質政府最終消費支出は同+0.6%、実質公的固定資本形成は同+0.6%となる。このため、国内需要の実質GDP成長率(前期 比+0.2%)に対する寄与度は-0.1%ポイントとマイナスの寄与となる。

一方、財貨・サービスの実質輸出は同+1.7%と減速し、実質輸入は同-0.8%減少する。このため、実質純輸出の実質GDP成長率に対する寄与度は+0.4%ポイントと引き続き景気を押し上げる。

以上のように超短期予測は10-12月期を一時的な踊り場局面と見るが、この見方を修正する2つのリスクが考えられる。欧州債務問題と第3次補正の執行の遅れである。[稲田義久 KISER所長・マクロ経済分析プロジェクト主査 甲南大学]

米国未だ悲観的なメッセージを送り続けるバーナンキ連銀議長

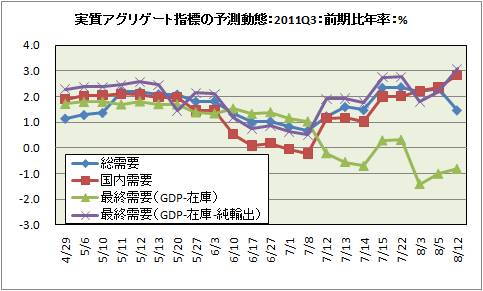

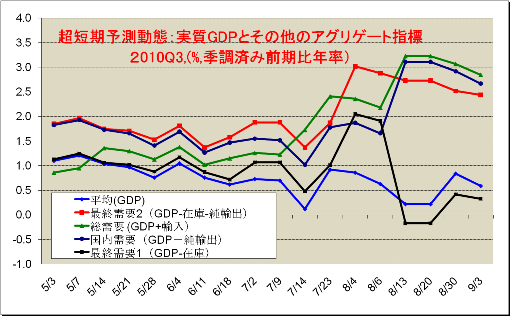

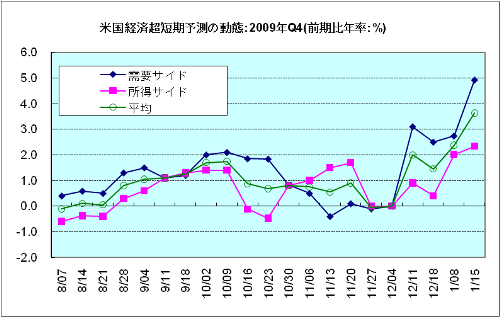

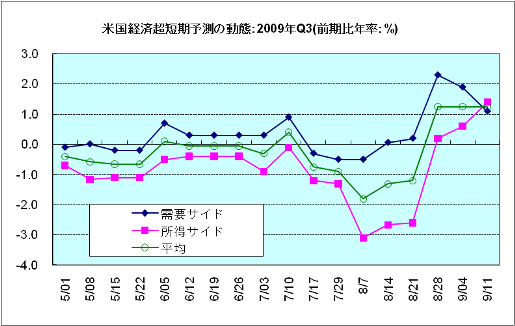

グラフに見るように、景気は10月はじめから回復をしており、11月11日の超短期予測では今期(10-12月期)の実質GDP伸び率が+3.1%にま で達していることが示されている。その他の実質アグリゲート指標(総需要、国内需要、最終需要)も同じように10月はじめから上昇トレンドにあり、それら の成長率はいずれも2%?3%の範囲となっている。インフレ、デフレへの懸念は全くなく、ヘッドラインインフレ、コアインフレも1%?2%の範囲にある。 米国経済は堅調な回復を示している。

しかし、バーナンキFRB議長は未だ悲観的なメッセージを市場・人々に送り、異常なゼロ金利政策の維持、更なる量的金融緩和の正当性を求めようとしてい る。11月10日のテキサス郊外の米軍基地におけるタウンホールミーティングでバーナンキFRB議長は次のように言っている。「FRBは失業率を引き下げ ることに専念する。欧州財政危機がグローバルな経済ショックになる可能性がある」、また「多くの人々が今のリセッションが永久に終わらないと感じているこ とを私は知っている」と。バーナンキFRB議長は今の失業の多くが彼の言うような循環的なものではなく構造的なものであることを認めるべきである。実際に 求人数の水準は今ではリセッション前の水準にまで戻っているが、求人と職を求める人々の間でのミスマッチが非常に多い。

FRB議長に求められているのはマスメディアのような欧州財政危機のグローバル危機への発展予測・懸念ではなく、米国がそれを避けるために何をしている か、また欧州危機の米国経済への影響をどのように最小にすべきかの話である。バーナンキ議長自ら、今のリセッションが永久に続くと言う感覚を示せば、彼は いままで何をしてきたのだろうかと市場・人々は思う。市場がFRBへの信頼性を失うことは間違いない。政策当局者にとって大事なことはリセッションや金融 危機を予測することではなく、それらを避け、経済を望ましい状況にもっていくことである。その為には、正確に経済動向を分析し、できるだけポジティブな メッセージを市場・人々に送ることである。実際、米経済の回復は堅調になっているが、FRBはこれを見逃している。経済政策当局者は”Pessimism Never solves any problem”と言うことを忘れてはならない。[ 熊坂有三 ITエコノミー]

“

-

今月のエコノミスト・ビュー(2011年10月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

米国やEUの政治的な機能不全(Japanization)や政策失敗リスクの高まりに加え、連日の悪い経済ニュースでマーケットは混乱している。著名な 経済学者や多くのエコノミスト達は世界経済が不況に陥る可能性が急速に高まっており、リーマンショックのような大不況再来となる可能性もあるとコメントし ている。

特に米国とEUの不況入りの確率は高いとみられている。市場の不確実性が急速に高まり、これが金融機関、企業、消費者の態度を用心深くさせているからだ。 ただ景気の落ち込みは深くはないであろう。何故なら在庫が大幅に積み上がり資本設備の過剰感が急速に高まるとい状況ではないからだ。7-9月期については 米国やEU経済はマイナス成長を避けることができよう。今月の米国経済超短期予測が示すように緩やかな回復の可能性が高まっている。にもかかわらず、市場 の不確実性が急速に高まることから(各経済主体の用心深さが高まり)、数ヵ月後には米国、EU経済は不況入りすると予測されている。というのも、米国では 雇用の増加トレンドが大きく減速しており、この結果、消費者心理は過去30年で最も以上の低い水準にまで落ちている。これは民間消費にとっては強力な逆風 である。また足下(9月)のEUの製造業購買担当者景況指数(PMI)は50を割り込んでいる(不況を意味する)。このような経済ニュースは市場の不確実 性を高め、加えて、緊縮財政と欧州債務問題、エネルギー価格の高止まりが、米国とEUの金融機関、企業、家計の行動を押し並べて圧迫するからだ。

このような理由で米国とEU経済の不況入りの見方が高まっている。その確率をイメージ的に示せば、緩やかな景気回復の可能性が50%を下回り、不況入りの 確率が50%を上回っている状況といえよう。また不況入りの確率のうちリーマンショックのような厳しい不況の確率は高くはないものの徐々に高まってきてい るのが特徴といえよう。

一方良いニュースは、日本経済はサプライチェーンの復旧による輸出・生産の回復と今後の補正予算の効果で比較的高い成長が期待され、中国やその他アジア経済では減速するものの引き続き高成長が期待されることである。

世界経済の先行きは今しばらく混乱の時代となろう。今月の米国超短期予測コラムが述べているように、中央銀行は限られた政策手段の中、市場・消費者とのコミュニケーションを上手くすすめ、市場の用心深さを反転させ、景気回復を本格化させることが重要である。[稲田義久 KISER所長・マクロ経済分析プロジェクト主査 甲南大学]

日本

<足下は急速な景気回復、先行きは厳しさを増す>10月3日発表の日銀9月短観によると、サプライチェーンの復旧による輸出・生産の回復と地デジ移行前の駆け込み需要により、企業の景況感は前回調 査から大きく改善した。最も注目される業況判断指数(DI)は、大企業製造業で+2となり、前回調査から11ポイント大幅改善した。また大企業非製造業 DIも前回から6ポイント改善し+1となった。一方、中小企業の業況判断DIは、製造業で-11と前回調査から10ポイント、非製造業では-19と前回か ら7ポイントそれぞれ改善した。経済活動水準はほぼ震災前に戻りつつあり、今回の落ち込みは東日本大震災による一時的な落ち込みであることを調査結果は示 唆している。ただ景気の先行きについては、これまでの復興事業は遅れており、超円高の定着、加えてグローバル経済の減速懸念が高まっていることから、企業 は比較的厳しい見方をしている。

超短期予測の足下の見方は9月短観の見方と整合的である。今週の(支出サイドモデルによる)予測では、7-9月期の基礎データのうちほぼ8月までの分が更 新されている。その結果、7-9月期の実質GDP成長率を、内需は引き続き拡大し、純輸出も増加に転じるため前期比+1.4%、同年率+5.9%と予測す る。また10-12月期の実質GDP成長率を、内需は引き続き拡大するが純輸出は縮小するため、前期比+0.6%、同年率+2.5%と予測する。この結 果、2011暦年の実質GDP成長率は-0.4%となろう。ちなみに、市場コンセンサス(ESPフォーキャスト10月調査)は7-9月期同+5.33%、 10-12月期同+2.30%である。

実際、7-9月期の国内需要を見れば、実質民間最終消費支出は前期比+0.7%と比較的堅調である。実質民間住宅は同+8.2%、実質民間企業設備は 同+1.9%増加する。実質政府最終消費支出は同+0.6%、実質公的固定資本形成は同+3.2%となる。このため、国内需要の実質GDP成長率(前期 比+1.4%)に対する寄与度は+1.3%ポイントと内需の貢献が大きい。

一方、財貨・サービスの実質輸出は同+5.4%増加し、実質輸入は同+5.9%増加する。このため、実質純輸出の実質GDP成長率に対する寄与度はプラスに転じるものの+0.2%ポイントと小幅にとどまる。

一方、主成分分析モデルによれば、7-9月期の実質GDP成長率を前期比年率+5.8%と支出サイドモデル予測とほぼ同じ結果となっている。ただ 10-12月期については同-0.1%と支出サイドモデルより厳しい予測結果となっている。このよう、支出サイド、主成分分析、両モデルとも、先行きにつ いては景気の減速を予測している。先行きについては、第3次補正予算、超円高、グローバル経済の動向が重要で、予断を許さない状況となっている。[[稲田義久 KISER所長・マクロ経済分析プロジェクト主査 甲南大学]]

米国

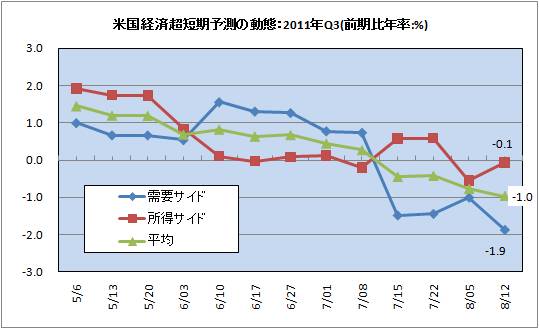

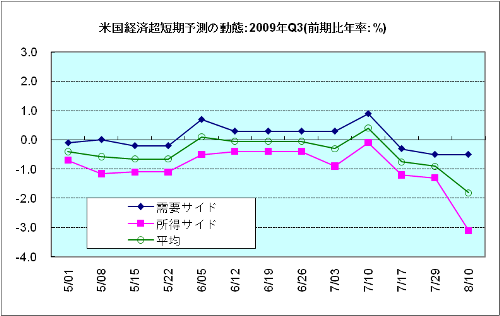

<緩慢な景気回復を示し始めた米国経済>グラフに見るように、景気は7月の半ばから8月の半ばまで急減速し、市場もリセッションを懸念しはじめた。今もって、かなりのエコノミストがダブル ディップ・リセッションを懸念している。しかし、超短期モデルでは支出サイドから予測した実質GDP成長率が7月半ばから8月半ばに底を打ち、その後上昇 トレンドを形成している。更に、所得サイドから予測した実質GDP成長率も約1ヵ月遅れで底を打ち、その後同じように上昇トレンドを形成し始めた。これは 超短期モデルによる典型的な景気回復の(予測)パターンである。

10月14日の超短期予測では、支出サイドからの7-9月期実質GDP成長率(前期比年率)が2.2%となったことから、10月27日に発表される同期の 実質GDP成長率(速報値)が2%を超える可能性もでてきた。実質総需要、国内需要、最終需要の予測も9月半ばから上昇トレンドを形成し、景気が底を打ち 回復し始めたことを示している。しかし、今週の超短期予測ではそれらの成長率は1.0%?2.0%の範囲にあり、極めて緩やかな景気回復と言える。すなわ ち、リセッション懸念は薄らぎ、景気はポジティブなモメンタムを示し始めたことを、超短期予測は示唆している。

このように景気が緩やかに回復し始めたものの、消費者心理は非常に弱い。10月14日に発表されたミシガン大学の消費者センチメントの期待指数は過去30 年以上の低い水準にまで落ちている。それゆえ、FRBはこの景気回復のモーメントをうまく捉え、市場と消費者にうまくコミュニケートし彼らの景気回復への 信頼を高めることが必要である。バーナンキFRB議長は10月4日の上下両院の合同経済委員会における「景気見通しと最近の金融政策」の証言において”景 気回復が”close to faltering”とコメントをして、景気回復に非常に悲観的な見方を示した。10月12日に公表されたFOMC議事録をみても、FRBはこれ以上景気 が悪くなった時の対策を議論している。今、FRBにとって大事なことは市場と消費者に景気回復への信頼感を高めるためのコミュニケーションをうまくとるこ とである。例えば、バーナンキ議長はすぐにも”close to faltering”の見方を打ち消し、“緩やかながらも景気は回復し始めた”と訂正することである。すぐに、ハロウィン、サンクスギビング、クリスマス とホリデーシーズンに入るのであるから、FRBはこれまでの景気への悲観的な見方から注意深い楽観的な見方に転じ、市場・消費者とのコミュニケーションを 上手くすすめ、ゆっくりと始まった景気回復を本格化させることである。[ [熊坂有三 ITエコノミー]]

“

-

今月のエコノミスト・ビュー(2011年9月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<米国財政政策が制約される中でQE3への高まる期待>

米国発の経済ニュースが続いている。基本的には失業率が顕著に低下しない状態が続き、財政政策も金融政策も手詰まり感がある中、種々のニュースに市場が一喜一憂して、株価や為替レートが上下に変動しているのである。

国債発行額の上限引き上げの問題が、しばらくは焦点となった。これは何度も実施されてきたルーチンに近い手続きなのだが、共和党が下院多数派を握ってお り、オバマ政権を追い詰めてみせようとしたために大問題となった。「小さな政府」志向が極度に強い茶会グループが無視できない勢力となり、共和党中枢部が 容易に妥協できなかったという事情もあった。オバマ政権は譲歩するしかなく、中期的に財政支出を大幅削減することを約束した。

この騒動から、クリントン政権が第一期の中間選挙に負けた後、ギングリッチの率いた下院共和党と鋭く対立した時期が想起させられた。雇用なき回復が続い ていたし、クリントンは大統領就任直後の諸立法に失敗を重ねていた。ギングリッチは「アメリカとの契約」を提示して、議会主導で政策を推進しようとしたの である。この対立の中、予算が不足し連邦政府の部分閉鎖が実施された。ビザ審査や統計作成などの担当者は出勤を止められた。しかし、共和党の強硬路線はむ しろ国民の批判を招き、クリントンは再選されることとなった。オバマはこの再現を狙っているだろう。

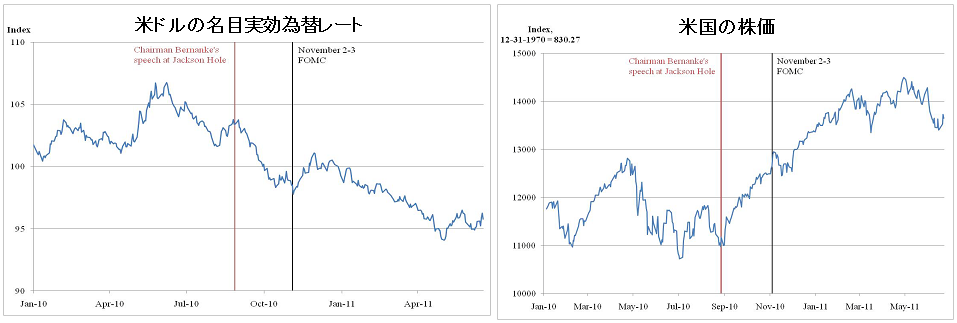

財政政策が制約されたので、金融政策に注目が集まった。昨年秋に始まった量的緩和政策(QE2)が予定通りに終了していたので、その次(QE3)が期待 されたのである。QE2を予告したのと同じ、夏のジャクソンホール会議でのバーナンキFRB議長講演に、注目は集まった。QE3の予告はなかったが、まだ 緩和策はあることを訴え、9月の金融政策決定会合(FOMC)を2日間に延長して、政策を検討すると約束した。金融市場はこれでも好感して反応した。

ただし、ゼロ金利に直面した後の金融政策の有効性については、疑問が投げかけられている。日本では、ゼロ金利継続のコミットメントを行い量的緩和も実施 したが、長期金利は低下し金融システム安定に貢献したものの、マクロ経済への効果は限定的だという見方が大勢なのである。株価を高めて、マクロ経済にもプ ラス効果があったという少数意見もある。

米国のQE2に対しても評価は割れている。ジャクソンホール講演から政策実施までの間、株価は上昇しドルは減価した。顕著な緩和効果であった。しかし、政 策実施後に大した効果はみられていない。ましてや、失業率はほとんど低下しなかった。そこで、FRBはゼロ金利を来年半ばまで継続するというコミットメン トを8月のFOMCで導入することとした。

そして、市場は次(QE3)を求めているのである。オバマも、きつい制約の下だが、雇用対策を打ち出した。財政政策にそれなりの即効性は期待されるが、バ ランスシート調整が続く中では拡張策の継続が必要となるので、赤字問題が再燃する可能性が高い。金融緩和については、昨年のようなデフレ懸念は沈静化して おり、むしろインフレ懸念が高まりつつあるので、QE3導入にはためらいがある。しかし、中期的なインフレ期待が2%近い水準に維持されている間に思い きった緩和策を実施することが、米国経済の停滞からの脱出に有効なのではないだろうか。日本とは異なり人口の伸びもプラスであって、マクロ経済の自然成長 にも期待できるので、量的緩和の有効性も異なるであろう。[地主敏樹 マクロ経済分析プロジェクト委員 神戸大学大学院]

日本

<7-9月期5%を上回るプラス成長だが、先行き世界経済の減速がリスク要因>9月9日発表のGDP2次速報値(QE)によれば、4-6月期の実質GDP成長率は前期比-0.5%、同年率-2.1%となり、1次速報値(前期比 -0.3%、同年率-1.3%)から0.8%ポイントの下方修正となった。修正幅は想定の範囲内であり、現時点で先行きの見通しに大きな変化はない。

実質GDP成長率下方修正の主要因は、民間企業設備、民間企業在庫品増減である。民間企業設備は1次速報値の前期比+0.2%から同-0.9%へと下方修 正された。2次速報値推計の基礎データである法人企業統計調査の低調な結果を反映したものである(全産業ベースの企業設備投資は前期比-6.6%と3期連 続のマイナス)。また法人企業統計調査の結果により民間企業在庫品増減も、1次速報値の前期比+0.3%ポイントの寄与度から2次速報値では同+0.1% ポイントに下方修正された。両者で実質GDP成長率の下方修正幅(前期比で-0.2%ポイント)のうち0.3%ポイントを説明している。

今週の予測では、7月の多くの月次データが更新され、また4-6月期GDP2次速報値が追加された。この結果、支出サイドモデルは、7-9月期の実質 GDP成長率を、内需は引き続き拡大し、純輸出も増加に転じるため前期比+1.5%、同年率+6.0%と予測する。一方、10-12月期の実質GDP成長 率を、内需は引き続き拡大するが純輸出は横ばいとなるため、前期比+0.7%、同年率+2.9%と予測する。年後半堅調な回復に転じるが前半のマイナス成 長の結果、2011暦年の実質GDP成長率は-0.3%となろう。ただ先行き世界経済の減速が気になるところである。

7-9月期の国内需要を見れば、実質民間最終消費支出は前期比+0.7%となる。実質民間住宅は同+7.0%、実質民間企業設備は同+1.6%増加する。 実質政府最終消費支出は同+0.7%、実質公的固定資本形成は同+6.2%となる。このため、国内需要の実質GDP成長率(前期比+1.5%)に対する寄 与度は+1.1%ポイントとなる。

財貨・サービスの実質輸出は同+5.7%増加し、実質輸入は同+4.8%増加する。このため、実質純輸出の実質GDP成長率に対する寄与度は+0.4%ポイントとなる。

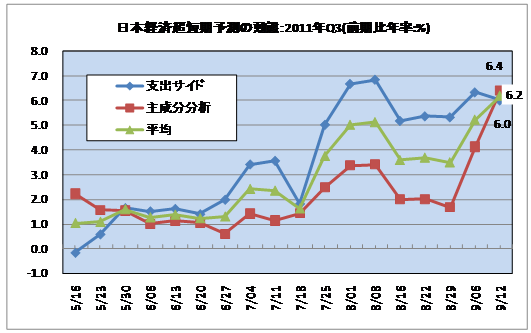

主成分分析モデルは、7-9月期の実質GDP成長率を前期比年率+6.4%と予測している。また10-12月期を同-0.4%とみている。この結果、支出 サイド・主成分分析モデルの実質GDP平均成長率(前期比年率)は、7-9月期が+6.2%、10-12月期が+1.2%となる。図からわかるように両モ デルによる7-9月期の予測は収束しており高い成長率が期待できるが、先行きは減速のリスクが高まっている。[[稲田義久 KISER所長・マクロ経済分析プロジェクト主査 甲南大学]]

米国

<長すぎる低金利政策の末に陥ったFRBの金融政策不足>9月8日のバーナンキFRB議長のミネアポリスでの講演、同夜のオバマ大統領の雇用創出プログラムにも市場は反応せず、景気回復への悲観的な見方を強めて いる。そのために、FRBは9月20-21日のFOMCミーティングにおいて何らかの景気刺激策を求められている。しかし、長期にわたって異常なゼロ金利 政策を続け、バランスシートを拡大してきたFRBにとって有効な景気回復策はあまりない。

考えられるのは、第一にQE3、第二にオペレーションツイスト、第三に法定準備預金への金利の削減である。しかし、QE2が有効に働いていれば、QE3は 不必要なはずである。オペレーションツイストに関してはすでに、セントルイス連銀のジェームス・バラード総裁がその有効性を否定している。まして、金融政 策で金利スプレッドを操作すれば、通常金利スプレッドを通して送る経済・金融状況の市場へのメッセージを歪めることになる。また0.25%の法定準備預金 への金利を下げたところで、どの程度金融機関が貸し出しを増やし、景気が刺激されるかも不確実である。すなわち、すでに長期金利は十分に低い。フィラデル フィア連銀のチャールズ・プロッサー総裁が「雇用創出にもはや金融政策は多くをできない」と言っているのは正しいだろう。FRBは2009年7-9月期以 降の景気回復の中で、出口戦略を一度もとらずにバランスシートを拡大してきた。その末に陥ったのはFRBの政策不足である。これは、Benjamin M. Friedman教授の“The Moral Consequences of Economic Growth”に例えれば、“The Moral Consequences of Monetary Policy”ともいえる。

9月20-21日のFOMCミーティングで、FRBが単なるアナウンスメント効果のみだけの政策を発表し、それが実体経済を刺激するのに有効的でないことを市場が見抜けば、FRBは金融政策を実行するにあたって最も重要な市場からの信頼性を失うことになる。

今週の超短期予測によれば、7月の輸出が前月比で3.6%と大幅に伸びたことから、需要サイドからの実質GDP成長率予測(2011年7-9月期)は 2.25%にまで大幅に上方修正された。8月の輸出入価格、生産者・消費者物価指数、小売販売を更新すれば、グラフにみる支出・所得サイドからのGDP ギャップが小さくなるだろう。両サイドからの実質GDP成長率が0.7%にまで回復し、少なくとも7?9月期のマイナス成長は避けられるであろう。しか し、超短期予測によれば、その他の実質アグリゲート指標(総需要、国内需要、最終需要)の伸び率は前期比年率0.0%?1.5%となっており、米経済回復 が脆弱なことは確かである。[ [熊坂有三 ITエコノミー]]

“

-

今月のエコノミスト・ビュー(2011年8月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<国債の格付けを考える>

8月5日、米国格付け会社のスタンダード&プアーズ社(以下S&Pと略す。また本文中で示される格付けは、全てS&Pによる格付けであ る)が、米国債の格付けを最上位の「AAA」から「AA+」に一段階引き下げた。これは史上初のことであり、金融市場は混乱している。米国は世界一の大国 であり、米ドルは世界経済の基軸通貨である。今その米ドルの信認が大きく揺らいでいる。「世界一安全な金融資産」と考えられてきた米国債の格下げが世界経 済に与える影響は小さくない。格付けは信用リスクを示す一指標に過ぎないが、マーケットが判断材料にする以上無視することはできない。

格付けにおいて最も評価を下げているのはギリシャ国債である。2011年に入ってから既に計4度、「BB+」から「CC」にまで、8段階も引き下げられている(以下、格付けはいずれも自国通貨建て長期国債、7月31日現在)。日本国債の格付けは、現在、最上位から4番目のランクの「AA-」である。かつては日本国債も「AAA」であったが、2001年2月から2002年4月 にかけて3回にわたり格下げされ「AA-」となった。その後、小泉政権の下で行われた財政再建が評価され、2007年4月に「AA」に格上げされたが、今 年2011年1月に再び「AA-」に格下げとなっている。また4月には東日本大震災による財政負担増が懸念され、アウトルックが「安定的」から「ネガティ ブ」に変更された。

国債は無担保であるが、事実上、家計や企業の担税力を担保に発行されている。すなわち国がデフォルトの危機に瀕した場合には、企業に対して増税してファイナンスするという手段がある。このため、国債の格付けは原則として国内事業会社の社債格付けの天井になる。

国内の社債の格付けに目を転じると、大震災の補償が巨額になることを受けて東京電力の格付けが大幅に下げられている。また東電以外の電力会社の格付けも原 発の稼働率低下による業績悪化から低下傾向にある。債券の格付けは国や企業の信用リスクのみを見ており、成長力や社会的評価などは見ない。例えばソフトバ ンクの社債の格付け(BBB-)よりもNTTドコモの社債の格付け(AA)の方がはるかに高い。さて、日本国債の格付けは、政府債務残高対GDP比率からすると、むしろ高い格付けで踏みとどまっているようにも思える。2011年の日本の同指標は 212.7%にも達し、OECD加盟国中最悪である(数値はOECD Economic Outlook 2011による)。前述のギリシャの同指標は、157.1%と日本よりも低い。これは、日本国債が、潤沢な国内貯蓄によってファイナンスされていることが 大きな安定要因となっているためである。また、消費税率が低く増税の余地がある、と見られているとも考えられる。IMFは日本に対して、財政再建のため消 費税率を15%にまで引き上げることを要請している。

国債が格付けされることは国民経済全体としての担税力の評価に加え、国の財政運営力も格付けされることを意味する。国が財政再建の道筋を明確に示すことが国債格付けの改善にもつながり、国内企業の信用力の天井を高めることになろう。[高林喜久生 マクロ経済分析プロジェクト主査 関西学院大学]

日本

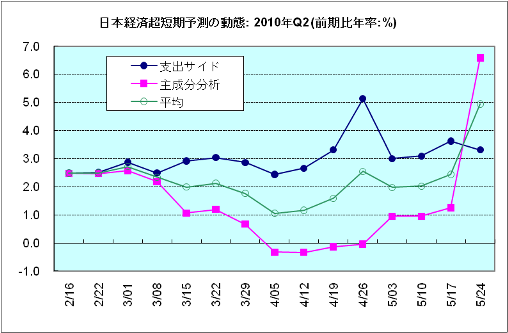

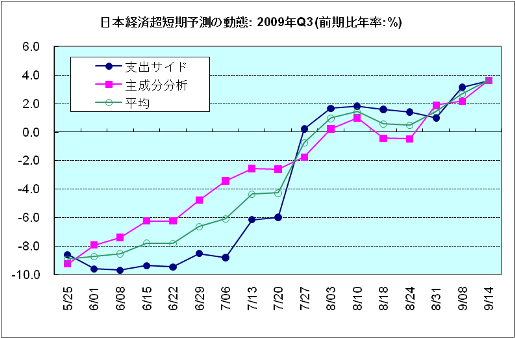

<7-9月期経済は内需と純輸出が拡大し5%を上回るプラス成長>8月15日発表のGDP1次速報値によれば、4-6月期の実質GDP成長率は前期比年率-1.3%となった。3期連続のマイナスであるが、市場コンセンサ ス(ESPフォーキャスト8月調査:前期比年率-2.80%)を上回る結果となった。最終週における超短期モデル(支出サイドモデルと主成分分析モデル) の平均成長率予測は同-2.5%と市場コンセンサスに近かった。うち、支出サイドモデル予測は同-1.0%、一方、主成分分析モデル予測は同-4.0%と なった。われわれが重視している支出サイドモデルの予測値はほぼ実績と同じ結果となった。

グラフ(予測動態)からわかるように、震災の影響が色濃い4月データが更新された6月初旬の超短期予測は、4-6月期の実質GDP成長率を前期比年率 -6%台と予測していた。しかし、5月のデータが更新された6月下旬から7月初旬にかけて、予測は-4%台に上方修正された。以降、超短期予測は明瞭な アップトレンドを示し、6月データが出そろう8月初旬にはマイナス幅は大きく縮小した。四半期ベースでは3期連続のマイナスだが、月次ベースでみれば 3?4月の大幅な落ち込みは、5月以降に明瞭に持ち直しに転じている。このことから、日本経済は5月に震災の落ち込みから反転したといえよう。

4-6月期のGDP1次速報値を反映した今週の超短期予測(支出サイドモデル)は、7-9月期の実質GDP成長率を、内需は引き続き拡大し、純輸出も増加に転じるため前期比+1.3%、同年率+5.2%と予測する。また10-12月期の実質GDP成長率を、内需の拡大幅は縮小するが純輸出は引き続き拡大するため、前期比+0.5%、同年率+2.1%と予測する。この結果、2011暦年の実質GDP成長率は-0.3%となろう。

7-9月期の国内需要を見れば、実質民間最終消費支出は前期比+0.1%となる。実質民間住宅は同+0.2%、実質民間企業設備は同+3.7%増加する。 実質政府最終消費支出は同+0.7%、実質公的固定資本形成は同+5.5%となる。このため、国内需要の実質GDP成長率(前期比+1.3%)に対する寄 与度は+0.9%ポイントとなる。

財貨・サービスの実質輸出は同+6.5%増加し、実質輸入は同+5.6%増加する。このため、実質純輸出の実質GDP成長率に対する貢献度は+0.4%ポイントとなる。

このように、日本経済は年後半にかけて内需の拡大、純輸出のプラス反転により、景気回復のモメンタムは非常に強いといえよう。10兆円程度と想定される3次補正予算の今後の効果にも期待が持てる。これに対して、ダウンサイドリスクは、世界経済のスローダウンによる輸出の減速、電力供給制約を回避(原発停止分を火力発電で代替する)するための燃料輸入の追加的増加が懸念される。追加的な燃料輸入は年3兆円を上回ると予測(第88回景気分析と予測を参照)されており、今後、純輸出の減速・反転が要注意である。[[稲田義久 KISER所長・マクロ経済分析プロジェクト主査 甲南大学]]

米国

<米経済のリセッションリスクは政策当局にある>グラフ(米国経済超短期予測の動態)からわかるように、超短期予測は7-9月期における景気のスローダウンを予測し、FRBによる今年前半の景気の一時的 なスローダウンという見方を楽観的とみていた。実際に、8月9日のFOMC声明で今の景気のスローダウンが連銀の当初予想していた経済成長率よりもかなり 低いことを認めた。今度は逆に2013年中頃までのスローな経済動向を予想し、今までの異常な低金利をこの先約2年も継続することをこのFOMC声明で言 及している。経済というのは、常にジグザグに動きながら、一定のトレンドを形成していく。すでに、数回あった出口戦略の機会を見逃してきた上に、今度はこ の先2年間の金融政策の自由度を狭めてしまった。同グラフに見るように、7-9月期の景気は確かにスローダウンしてきたが、7月の中頃から上昇トレンドに 転換している。現時点の実質GDP伸び率は需要・所得両サイドの平均実質GDP成長率伸び率は前期比年率‐1.0%程度であるが、その他の実質アグリゲー ト指標(総需要、国内需要、国内購入者への最終需要)はGDPと同じように、7月半ばから上昇トレンドに転換し、今の時点ではそれらの指標は 1.5%?3.0%の伸び率になっている(グラフ「実質アグリテート指標の予測動態」参照)。

8月2日の米債務上限引き上げ法案が成立した後、米経済への楽観的な見方が生じるはずであった。しかし、民主・共和党のリーダーシップの欠如から、政治家 はほとんど恒例とも言える債務上限引き上げ法案を来年の選挙目的に利用した。このことから、米国債のデフォルト懸念が声高に強調されるようになり、米経済 があたかもギリシャ経済、イタリア経済と同様と市場は捉えるようになった。今回の債務上限引き上げ法案に対する政治家のリーダーシップの欠如は、今後の財 政政策からの景気刺激策を非常に難しいものとしてしまった。

現状、実質GDPでみた米国の経済成長率は低いが、自律的な回復基調にある。しかし、リセッションへのリスクは財政・金融当局の政策に対する自由度の喪失 である。更に、最近では著名なエコノミストがやたらにダブルディップリセッションを懸念する傾向にある。正直言って、この1,2年の彼らのダブルディップ リセッション懸念は外れているが、彼らの市場に与える心理的な影響は大きい。エコノミストの仕事はリセッションを予測することではなく、リセッションを回 避する方向へ導くことにあるのだが、何故か悲観的なコメントをするエコノミストが多くなった。一つには、リセッション予測が外れても、あまり責められるこ とはないからだろう。[ [熊坂有三 ITエコノミー]]

“

-

今月のトピックス(2011年6月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

世界経済の見通しについて、足元の景気は一時的な停滞にとどまるという見方が増えつつあるが、先行きについては景気のダウンサイドリスクを強調する傾向 が高まっている。足元の見方の背景には米国と日本経済の下方修正があり、実際、4-6月期の日米の超短期予測はこの見方を支持している。

確かに先行きのダウンサイドリスクは高まりつつあるが、足元の停滞は二番底に陥るのではなく一時的な軟化(ソフトパッチ)にとどまろう。2011年後半 に日本経済は急速に回復するであろうし、米国経済も原油価格の軟化が続くことにより民間消費や設備投資を支え成長は年前半から幾分か加速するものとみてい る。

世界経済が直面するダウンサイドリスクとして、これまで3つの要因に注目してきた。(1)緊縮財政、(2)原油価格の高騰、(3)東日本大震災の影響で ある。世界経済にとって3つの逆風のうち(2)の要因は幾分緩和されてきたし、(3)のうちサプライチェーンの混乱も急速に改善されつつある。いまや主要 なダウンサイドリスクは、緊縮財政、債務問題に対する不確実性の高まりである。逆に、アップサイドリスクとしては、原油価格が低下することから家計のバラ ンスシート制約が緩和し、加えて企業の潤沢なキャシュフローから民間消費ならびに設備投資が堅調に推移することを指摘できる。

当研究所では日本経済の四半期予測を定期的に発表しているが、その際、外生変数として海外経済、特に、米国、EU、中国経済の動向に注目している。簡単に地域の見通しをスケッチしておこう。

米国経済:米国超短期予測が見ているように2011年前半の米国経済の成長率は2%程度の低成長にとどまるものと考 えられるが、景気の二番底(ダブルディップ・リセッション)は避けられよう。原油価格の低下でインフレが落ち着くことにより潜在的な需要(家計消費と企業 設備)が出てこよう。また輸出も期待できる。

EU経済:足元、EU経済にとって最大の試練はギリシャ問題である。短期的にはギリシャへの資金供与は見込まれる (すなわち、デフォルトは回避できる)が、長期的には資金の需給ギャップをどのように埋めるかの道筋は立っていない。金融機関のリスク許容度が低下した場 合は、景気へのダウンサイドリスクは高まる。

中国経済:最近の中国経済は民間企業部門ですでに軟化の兆しが見られる。不動産価格の過熱感は十分とは言えないが収 まりつつあり、5月の貨幣供給の伸びは2008年以来の低い値となった。しかし、同月の消費者物価指数でみたインフレ率は前年比+5.5%を記録し、政府 の目標値を上回っている。このため、すでに高い銀行の支払準備率は今後も引き上げられよう。一方で、工業生産や都市部固定資産投資は堅調である。そのた め、中国経済のハードランディングは避けられようが、年後半の経済は減速基調となろう。

日本経済は、2011年後半に輸出の供給制約が緩みまた復興需要の効果が出てくることにより、急速に加速するとみている。しかし、先行きのダウンサイド リスクが高まりつつあることから、輸出の供給制約が解消できたとしても、順調に輸出が成長のドライバーとなるとは限らないのである。(稲田義久)日本

<4月データは反転回復を示すが、4-6月期経済は依然マイナス成長>6月20日の予測では、多くの4月データが更新されている。データの多くは前月比でプラス反転して回復のスピードを速めているが、3月の落ち込みが大きいため水準は1-3月期平均より相当低いことに注意が必要である。

例えば、4月の鉱工業生産指数(確報値)は前月比+1.6%上昇し、前月の大幅落ち込み(同-15.5%)から反転した。しかし、4月の実績は1-3月 期平均よりなお9.0%低い。製造工業生産予測調査によると、5月の製造工業の生産は前月比+8.0%、6月は同+7.7%と引き続き増産が予想されてい るが、仮に実現しても1-3月期の水準を超えるのは7-9月期となろう。また設備投資動向を示す資本財出荷指数は4月に前月比横ばいとなったものの、 1-3月期平均より9.9%低い水準である。

家計消費の代表的な指標である消費総合指数は4月に前月比+2.4%と大幅上昇し、2ヵ月ぶりのプラスとなったが、震災の影響もあり1-3月期平均比 0.7%低い水準に留まっている。また4月の新設住宅着工数は前月比-1.1%と減少し、2ヵ月連続のマイナス。4月は1-3月期平均比-5.2%と減少 しており、足下住宅着工は下落傾向にある。

一方で、復興需要が期待されるところであるが、公共投資関連のデータもさえない。4月の公共工事(建設総合統計ベース)は前年比-9.3%と減少した。 13ヵ月連続のマイナス。季節調整値ベースでも3ヵ月連続のマイナスである。注意すべきは、東日本大震災の影響により宮城県の4月分が取りまとめられてい ないことである。このため政府は前年比を発表していない。4月の前年比はわれわれが仮に計算したもので、厳密には問題がある。建設総合統計における 2010年度の宮城県のウェイトは1.9%であるが、これを考慮しても、復旧・復興はまだまだこれからである。

このように内需の縮小、外需の大幅縮小のため、6月20日の支出サイドモデルは、4-6月期の実質GDP成長率を前期比-2.0%、同年率-7.8%と 大幅なマイナスを予測する。一方、7-9月期の実質GDP成長率を、内需と純輸出が小幅拡大するため、前期比+0.4%、同年率+1.4%と予測する。

4-6月期の国内需要を見れば、実質民間最終消費支出は前期比-0.5%となる。実質民間住宅は同-5.2%減少し、実質民間企業設備も同-3.2%と 減少する。実質政府最終消費支出は同0.6%増加するが、実質公的固定資本形成は同-4.1%となる。このため、国内需要の実質GDP成長率(前期比 -2.0%)に対する寄与度は-0.7%ポイントとなる。

財貨・サービスの実質輸出は同-8.1%減少し、実質輸入は同0.1%増加する。この結果、実質純輸出の実質GDP成長率に対する貢献度は-1.3%ポイントとなる。

今後、5-6月のデータが更新されるにつれて4-6月期の実質GDP成長率は上方修正されマイナス幅が縮小してくるが、依然マイナス成長にとどまろう。 問題は7-9月期以降の回復のスピードが問題である。米国経済の低調、中国経済の減速傾向は、供給能力回復をドライバーとして輸出による急速な回復を期待 する日本経済にとって、ダウンサイドリスクを高めてきているといえよう。[[稲田義久 KISER所長 マクロ経済分析プロジェクト主査 甲南大学]]

米国

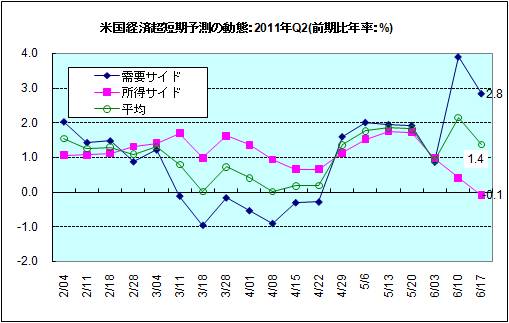

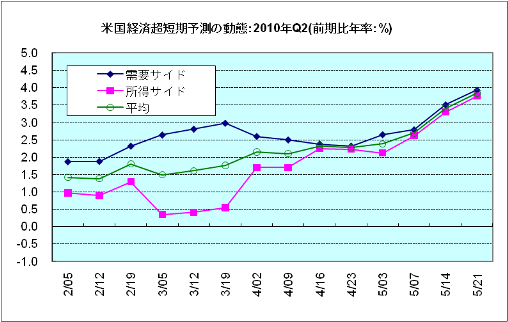

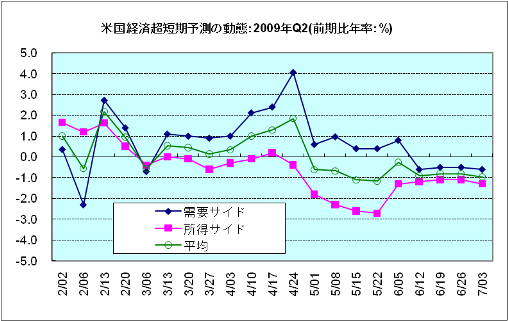

<4月の輸出入統計で米景気減速懸念が解消?>グラフ(4-6月期米国経済の超短期予測動態)を見れば、4月半ばまでは1-3月期の景気スローダウンの影響が見られ、その後景気が拡大に転じたものの 労働市場の改善が進まず、5月13日から6月3日の超短期予測は、市場、エコノミスト達が懸念したとおりの景気のスローダウンを示している。しかし、6月 9日に発表された4月の貿易赤字は、輸出が前月比+1.3%増加、輸入が同-0.5%減により、437億ドルへと3月の468億ドルから大きく改善した。

このデータにより米景気のスローダウン懸念が薄れ、エコノミストは4-6月期の経済成長率を上方に修正するようになった。確かに、超短期予測も4月の輸 出入を更新することによって、需要サイドからの同期の実質GDP伸び率を6月3日の前期比年率+0.9%から+3.9%へと大きく上方修正した。しかし、 所得サイドからの実質GDP伸び率の予測は6月3日の+1.0%から+0.4%へと逆に下方に修正されている。すなわち、支出サイドでは4月の大幅な純輸 出の改善が名目・実質GDPの上方修正をもたらしたが、所得サイドからの名目GDPは6月3日と6月10日のあいだではほとんど変化せず、輸入の大幅な減 少からGDPデフレーターが上方に修正され、その結果所得サイドからの実質GDPが下方に修正されたのである。

すなわち、支出サイドだけに注目すれば確かに景気のスローダウン懸念はなくなるものの、所得サイドをみればやはり景気のスローダウン懸念が残る。理論的 には支出サイド、所得サイドからのGDPは一致するわけであるから、今後の超短期予測では次のようなことが生じるだろう。

(1) 5月、6月の輸入が現時点の超短期予測より大きく伸び、支出サイドからのGDPを 下方に修正する。

(2) 6月の雇用がかなり改善し、個人所得が増加し所得サイドからのGDPを上方に修正 する。5月の雇用統計の上方への改定も考えられる。

(3) 5月の鉱工業生産指数、小売販売統計を更新することで法人所得が増加し、その結 果所得サイドからのGDPが上方に修正される。

この2週間の超短期予測からみれば、4-6月期野成長率は支出・所得の両サイドからの実質GDP伸び率の平均値の1.5%?2%程度(前期と同程度)が 妥当であろう。すなわち、ロバート・シラー教授が懸念しているようなダブルディップ・リセッションの可能性は極めて小さいと言える。しかし、単に4月の貿 易赤字の大幅改善により景気回復に楽観的になるのも問題である。景気の現状を正しく把握するには、常に支出・所得の両サイドをみることが重要である。[[熊坂有三 ITエコノミー]]

“

-

今月のトピックス(2011年2月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

今月の日本経済見通しで述べたように、10-12月期の実質GDP成長率(1次速報値)は前期比年率-1.1%となり、5四半期ぶりにマイナス成長に転 じ、市場の見方を確認する結果となった。すなわち、同期の実績は、日本経済が不況に陥ったのではなく景気対策効果の剥落による一時的な景気の踊り場であっ たことを意味している。というのも実質GDP成長率を最も引き下げたのは民間最終消費支出であり、同-2.9%減少し(7四半期ぶりマイナス)、実質 GDP成長率を-1.7%ポイント引き下げたからである。

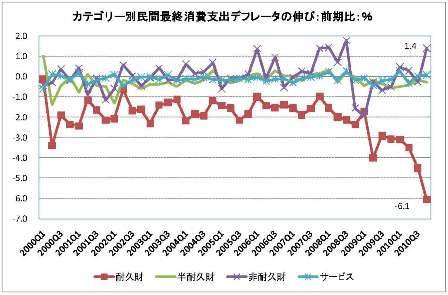

しかし、多くにとってサプライズであったのは、実質耐久消費財が同+13.0%と前期(同+58.7%)に続き2桁増を記録したことである。おそらく薄型 テレビの販売増が乗用車の販売減を相殺したようである。一方、民間最終消費支出のうち、実質半耐久消費財、実質非耐久消費財、実質サービス消費はそれぞれ -1.7%、-13.7%、-0.8%減少した。半耐久財は3四半期連続、サービスは4四半期連続で前期から減少しているのに対し、非耐久財は5四半期ぶ りでかつ大幅な減少となっている。家計は非耐久財の消費を削減し、耐久財支出に多くをまわしたと考えられる。

デフレータを見ると、民間最終消費支出デフレータは前期比-0.2%と下落幅は前期(-0.6%)より縮小したが、3期連続のマイナスを記録した。超短期 予測では民間最終消費支出デフレータを主として消費者物価指数で説明しており、10-12月期は前期比+0.4%と予測しており、実績(同-0.2%)と は大きく乖離した。これまで比較的高い説明力があったが今回は過大予測となった。

実際、10-12月期の消費者物価指数は前期比横ばいであったが、民間最終消費デフレータが同マイナスとなった理由として、説明変数である消費者物価指数 は固定基準年ウェイト方式であるのに対して、被説明変数である民間最終消費支出デフレータは連鎖方式による指数であることが影響したものと考えられる。前 期のウェイトが用いられる連鎖方式では、政策効果による耐久消費財のウェイトの高まりと技術進歩のスピードが速い耐久消費財では価格下落が大きく、両者の 影響が今回特に大きく出たと思われる。

実際、民間最終消費支出デフレータのサブカテゴリ?である耐久消費財、半耐久消費財、非耐久消費財、サービスの伸びをみると、それぞれ前期比-6.1%、 -0.3%、+1.4%、+0.1%となっている(図参照)。ちなみに、非耐久財デフレータが上昇しているのはタバコの増税による。消費者物価指数と民間 最終消費支出デフレータの対応するカテゴリーの伸びを比較すると、耐久消費財デフレータの伸び(前期比-6.1%)と当該消費者物価指数の伸びには大きな 乖離が見られる。その他のカテゴリーでは大きな乖離はない。多くにとってサプライズであった実質耐久消費財が前期に続き2桁増となった理由の一部は、連鎖 指数である同デフレータが大幅に下落したことが考えられる。

ただ消費者物価指数は2011年8月に基準年が2005年から2010年に移行する予定である。移行時にウェイトが変更されるが、ウェイトの変更は指数全 体を押し下げる方向にはたらくと見られている。基準年が移行した新指数では民間最終消費支出デフレータと消費者物価指数の乖離は幾分縮小するであろう。日本

<一時的な踊り場をへて1-3月期日本経済は急回復>2月14日(月)発表の GDP1次速報値によれば、10-12月期の実質GDP成長率は前期比年率-1.1%となり、市場の見方をほぼ確認する結果となった。5四半期ぶりにマイ ナス成長に転じたが、2010暦年の実質GDPは前年比+3.9%となり、3年ぶりのプラス成長を記録した。

実質成長率は市場コンセンサス(ESPフォーキャスト2月調査:-2.13%)より幾分低かった。最終週における超短期モデル(支出サイドモデルと主成分 分析モデル)の平均成長率予測は-3.2%であった。支出サイドモデル予測は-2.3%とほぼ市場コンセンサスと同じ、一方、主成分分析モデル予測は -4.2%となった。

ただ季節調整の掛けなおしにより、過去の成長パターンが変化しており、過去3四半期の成長率は0.8%~1.2%ポイント下方修正されている。超短期モデ ル(支出サイドモデル)は、10-12月期の実質GDPを543.2兆円と予測したが、実績は542.2兆円であり1兆円程度下回っている。すなわち、成 長率の実績(-1.1%)は予測(-2.3%)を上回ったが、過去3四半期にわたって下方修正されたため水準の実績は逆に予測を下回ったのである。

足下の月次指標をみれば、10-12月期の実績は、日本経済が不況に陥ったのではなく景気対策効果の剥落による一時的な景気の踊り場であったことを支持している。

10-12月期の実質GDP成長を最も引き下げたのは民間最終消費支出であり、政府支出や純輸出も引き下げた。実質GDP成長率(-1.1%)への寄与度 (年率ベース)を見ると、国内需要は-0.7%ポイントとなり、5四半期ぶりのマイナス寄与となった。一方、純輸出は-0.4%ポイントと2四半期連続の マイナス寄与である。今回のデータは、輸出の減少とエコポイント制度変更前の駆け込み需要の反動の影響が大きく出たことを示している。

実質民間最終消費支出は同-2.9%となり、実質GDP成長率を-1.7%ポイント引き下げた。7四半期ぶりマイナスである。多くにとってサプライズで あったのは、実質耐久消費財が同+13.0%と前期に続き2桁増を記録したことである。このことは相当需要を先食いしたことを意味しており、1-3月期以 降の耐久消費財の反動減が危惧される。多くにとってサプライズであった、実質耐久消費財が前期に続き2桁増となった理由の一部は、同デフレータが大幅に下 落したことが考えられる(これについては今月のトピックス参照のこと)。

今週の支出サイドモデルは、1-3月期の実質GDP成長率を、内需と外需が反転拡大するため前期比年率+5.9%と予測する。また4-6月期の実質GDP 成長率を、内需及び純輸出がともに拡大するため、同+3.8%と予測している。日本経済は一時的な踊り場を経て2011年年前半は比較的高い成長率を実現 できよう。

[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学][[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

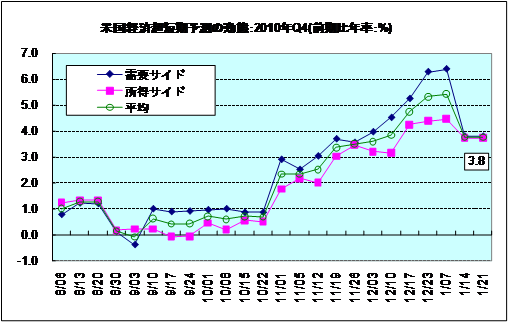

2010年 10-12月期の実質GDP伸び率(前期比年率)が+3.2%となった。これは米国超短期モデルの最終予測の同+3.8%より幾分低い。しかし、大事なこ とはGDPから在庫増を除いた実質最終需要が同+7.1%と大きく伸びたことである。持続的な経済成長を考えるとき、在庫に頼らない最終需要を見ることは 大事なことである。実際に、米国経済が景気回復を示し始めた2009年10-12月期の実質GDP伸び率は5%を超えたにもかかわらず、実質最終需要の伸 び率が2.1%と低かったことから、連銀は経済成長の多くが在庫増によるものと言って、従来のゼロ金利政策を変更しなかった。米経済がリセッションを終了 した以降の2009年7-9月期?2010年10-12月期の6四半期の実質GDPの平均伸び率は3.0%であり、実質最終需要の平均伸び率は2.1%で ある。この期間の個人消費支出価格デフレータとそのコア価格デフレータのそれぞれの平均伸び率は1.7%、1.1%である。このような状況の中で、連銀は まだ異常なゼロ金利政策を維持し、追加的数量緩和政策(QE2)の継続さえ考えている。

2月3日にバーナンキ連銀議長は全米記者クラブで経済見通しとマクロ経済政策”の講演を行い、次のように述べている。「我々は強い雇用増が持続的になるま で、景気回復が本格的になったとみなすことはできない。」「正常な失業率の水準に戻るまでにはあと数年はかかる。」「今のコモディティー価格の上昇は発展 途上国の需要増によるものである。」すなわち、連銀とは無関係というものである。確かに、石油価格の高騰は連銀とは無関係であるが、コモディティー価格の 上昇が、近い将来に一般物価に影響を与えることは確かである。都合の悪い最終需要が7.1%と伸びたことには触れてはいない。

今週の超短期モデルは、1-3月期の実質GDP成長率(需要サイド、所得サイド平均)を前期比年率+2.4%と予測している。順調な拡大を示している。さ て、連銀は一体いつまで異常なゼロ金利政策、効果のないQE2を継続したいのであろうか?あるいは、失業率が一体何%にまで低下したら、今の金融スタンス を変更するのだろうか?おそらく、バーナンキ連銀議長の望む失業率が達せられる前に、インフレーションの加速化が始まるだろう。彼の頑固さは、連銀が景気 のモメンタムを捉えることができなかったことからきているのかもしれない。彼の失業率低下への執着は異常としか思えない。[[熊坂有三 ITエコノミー]]

“

-

今月のトピックス(2011年1月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

先月の本コラム『2011年の関西経済:「アジアの中の関西」を実感する元年』では、アジア経済、特に中国経済の関西経済にとっての重要性を強調した。そ れを裏付けるデータが1月20日に発表された。中国国家統計局によれば、2010年10-12月期の中国の実質GDPは前年同期比+9.8%となり、この 結果、2010暦年の実質成長率は+10.3%となった。3年ぶりの2桁成長であり、固定資産投資(特に公共投資)や輸出が高成長をけん引した。リーマン ショックの後遺症からなかなか抜け出せない日米欧経済とは対照的である。この高成長の結果、中国の名目GDP(39兆7983億元)のドル換算値は日本の それを追い越し世界第2位となるのは確実である。というのも、今月の日本経済超短期予測で示したように、10-12月期の実質成長率(実績は2月14日公 表予定)はマイナス成長が確実だからである。

さて歴史を振り返ると、名目GDPでみて日本経済が旧西ドイツを抜いて世界第2位になったのは1968年であった。その2年後に大阪万博が開催され、さら に4年前の1964年には東京オリンピックが開催された。加えて、1972年に田中首相の『日本列島改造論』を引けがねとして地価が急激に上昇したことも 高度成長期に特徴的な現象であった。状況はよく似ている。2008年には北京でオリンピックが、2010年には上海で万博が開催され、そして名目GDPが 世界2位となる。またこの間、中国では不動産バブル現象も同時におこっている。

中国の成長過程の状況は日本のそれと極めて似ているが、ただ異なるのは成長のスピードが日本の経験に比してはるかに急速であることだ。急速に所得が伸びる ため消費の伸びは追いつかない。貯蓄が増加し、それが投資に回り、成長の好循環を形成する。実際、中国のGDPに占める民間消費のシェアは極めて低い。米 国の7割、日本の5割強に比して3割強にとどまっていることから、今年からスタートする中国政府の第12次5ヵ年計画の最重要点は消費シェアの拡大におか れている。輸出主導から内需主導の持続可能な成長への移行を意図している。これは国内消費が伸び、海外からはマーケットとして重要性がますます高まる。

世界の「工場」(輸出)から今や世界の「市場」(消費)に成長のドライバーは徐々に移行する。中国の1人当たりのGDPは日本の1/10の水準である。所 得水準の拡大は消費市場の高度化を推し進める。消費構造が高度化し、これからは耐久消費財やサービス支出の拡大が期待される。実際、中国の消費者物価指数 のウェイトにおいて、食品のウェイトは非常に高く、サービス支出のウェイトは低いのはこのことを反映している。GDPが世界第2位となった中国経済とどう 付き合うのか。答えの一つは中国の旺盛な消費需要を日本がどのように取り込んでいくかであり、これが日本の新成長戦略の重要なポイントとなる。日本

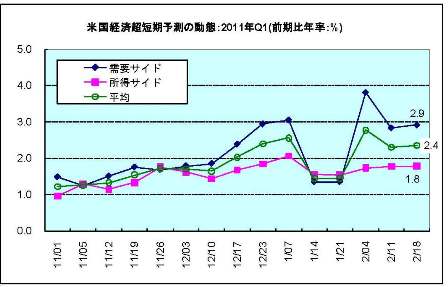

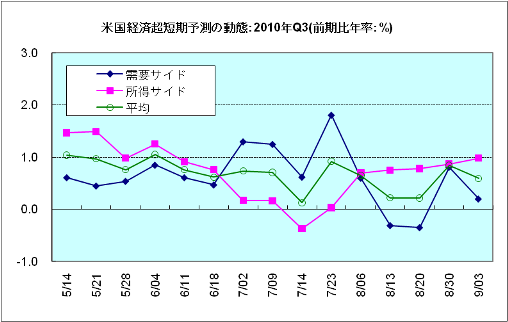

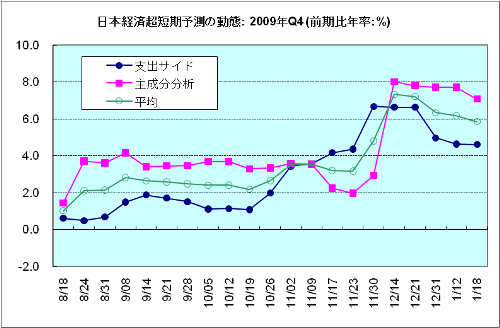

<米国とは対照的な10-12月期日本経済の不振は一時的>予測動態のグラフの比較から明らかなように、10-12月期の米国と日本の成長パフォーマンスは対照的な結果となろう。今週の米国経済超短期予測によれ ば、実質GDP成長率は約4%(前期比年率)の高成長が見込まれている。一方、日本経済超短期予測(支出サイドモデル)は、同期の実質GDP成長率を、内 外需がともに縮小するため前期比-0.9%、同年率-3.4%と見込んでいる。もっとも、1-3月期の実質GDP成長率は、内需及び純輸出が反転拡大する ため、前期比+1.1%、同年率+4.3%と予測している。

10-12月期の日本経済の景気のモメンタム(支出サイド、主成分分析モデル予測値平均)は11月の半ばから減速傾向を示し始めた。実質GDP成長率は 11月の終わりからマイナスの領域に入った。12月には-2%に低下し、10-12月GDPの基礎データの2/3が利用可能な1月半ばにはさらに-3%に まで低下した。これから発表される12月の月次データはせいぜい底打ちを示唆するものが増えると予想されることから、10-12月期のマイナス成長は -3%を超える可能性は低くない。

10-12月期の低迷は、家電エコポイントの縮小やエコカー補助金の終了に伴う家計消費の反動減が主因である。同期の国内需要を見れば、実質民間最終消費 支出は前期比-0.6%のマイナス成長を予測している。実質民間住宅は同+2.3%と好調であるが、実質民間企業設備は同-0.3%と低調である。実質政 府最終消費支出は同+0.7%、実質公的固定資本形成は同-4.8%となる。この結果、国内需要の実質GDP成長率(前期比-0.9%)に対する寄与度は -0.8%ポイントとなろう。純輸出も景気押し下げ要因に転じる。財貨・サービスの実質輸出は同-2.8%、実質輸入は同-3.3%それぞれ減少する。こ のため、実質純輸出の実質GDP成長率に対する貢献度は-0.1%ポイントとなる。

主成分分析モデルは、10-12月期の実質GDP成長率を前期比年率-2.8%と支出サイドとほぼ同じ予測となっている。1-3月期は支出サイドモデルよ りは低いが同+1.7%とみている。この結果、支出サイド・主成分分析モデルの実質GDP平均成長率は、10-12月期が-3.1%、1-3月期 が+3.0%となる。今後海外経済が順調に回復すれば、10-12月期のマイナス成長は一時的な反動減にとどまり、2011年前半には日本経済は回復軌道 に戻るとみてよい。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

グラフに見るように、超短期予測は景気(実質GDP前期比年率:2010年10-12月期)が11月に入り上向き初め、11月後半には3%を超え景気回復 にモメンタムがついていることを示している。しかも、12月後半においてからは支出・所得両サイドからの平均実質GDP伸び率は5%を超えるようになっ た。しかし、企業の在庫積み増しがここにきて急速にスローダウンしてきたことから、10-12月期の実質GDP成長率は4%程度であろう。連銀は 11月2日、12月14日のFOMCコメントにおいても景気回復のモメンタムを認めようとはしていない、いや気づいていないのかも。やっと、1月7日の上 院の予算委員会の証言においてバーナンキ連銀議長が景気回復の強さを認めるような発言をした。しかし、いつものごとく高い失業率に言及し、失業率を十分に 下げるだけの景気回復ではないと主張し、未だ続けている異常な低金利政策を暗示的に正当化し、その出口政策へのヒントを与えてはいない。彼は失業率が8% 程度にまで下がるにはあと2年はかかると言い、正常な水準に戻るには5年以上かかると言っている。連銀は最大雇用と物価安定の2つの目的を常に課せられて いる。しかし、金融政策一つで2つの目標を同時に達成することは理論的にも不可能であり、課せられた目的のバランスをとりながら金融政策を適宜変更してい くことが重要である。失業率が9%を超えていようが、景気回復にモメンタムがつき、経済成長率が潜在成長率程度になったにもかかわらず、遅行指標の失業率 に執着し、将来のインフレ抑制への対策をないがしろにすれば、米国経済はインフレ加速という将来大きな損失をこうむる。

このことを従来から懸念していたカンザスシティー連銀のトーマス・ホーニング総裁に加え、今ではフィラデルフィア連銀のチャールズ・プロッシー総裁、 リッチモンド連銀のジェフリー・ラッカー総裁もこれまでの金融政策の見直しに言及し始めた。連銀エコノミストたちは一体経済成長率がどのくらいの高さにな り、失業率がどの程度にまで下がれば今の異常な低金利政策を変更し始めるのだろうか?バーナンキ議長をはじめ連銀エコノミストたちは、日本経済の長期停滞 をデフレが原因としてあまりにデフレ恐怖症に陥り、不必要なペシミズムに陥っている。不必要あるいは間違ったペシミズムは根拠なきオプティミズムより悪 い。後者は時間があまりたたずにその間違いが分かるが、前者はその間違いに気づくのに長い時間がかかる。たとえば、潜在成長率を高めに想定し、金融緩和策 をとればインフレの加速化がすぐに始まる。しかし、潜在成長率を実態より低めに捉え、金融引き締めを続ければその間違いは簡単にはみつからない。むしろ、 そのようなペシミズムに基づいた経済・金融政策は悲観的な心理を人々の間に生じさせ、景気回復を遅らすばかりか、その芽を摘み取ってしまう可能性もある。

米国経済が本格的景気回復に戻っている今、連銀は景気回復の良い面を強調し、いまや景気回復の腰を折ることなく正常な金利水準に戻る時期に来たことを市 場に告げるべきである。連銀は失業率に執着し過ぎたことから正常な金利水準に戻るための出口を見失っている。1月25日、26日のFOMCで金融政策の変 更が示唆されなければ、将来のインフレ懸念が市場に生じるだろう。[[熊坂有三 ITエコノミー]]

“

-

今月のトピックス(2010年10月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

日銀は10月5日に開いた政策決定会議で4年ぶりのゼロ金利政策を再開した。日銀自身が「包括的金融政策」としているように、以下の3つの画期的な政策が含まれている。

(1)ゼロ金利政策0?0.1%

(2)消費者物価上昇率でみて1%になるまで金融緩和:「時間軸」効果

(3)5兆円規模の資産買取り(国債以外にETF(上場投資信託)REIT(不動産投資信託)を含む)

さて、今月の米国経済見通しでは、「今の物価下落には、IT化によるグローバライゼーションの影響が大きい。今は、技術・知識が即座に世界中に伝 播する。そのため、日米が発展途上国と同じものを作っていれば、物価は安くなるのは当然であり、グローバライゼーションの結果要素価格は均等化することか ら日米の賃金も低下せざるをえない。すなわち、日米の消費者は価格低下のベネフィットを受ける一方、企業は新しいビジネスモデルを導入しなければ、賃金の 低下は防げない。」と述べられている。この点は本コラムでもつとに強調してきたことである。

デフレは確かに金融的現象であるが、金融政策ですべてを説明できるわけではない。例えば、1990年代半ば以降の労働生産性、消費者物価指数、賃金の変 化の国際比較をすると、日米欧はともに生産性を伸ばしているが、日本のみが賃金・物価の下方スパイラルに陥っている。これはこれまで日本がとってきた成長 戦略と大いに関係がある。日本は輸出拡大により2002年からの景気回復を実現してきたが、輸出品の多くは発展途上国との競合品であり、これらを伸ばすこ とにより結果的に賃金デフレを加速したのである。日本は要するに付加価値の高い製品をつくり出せていない。例えば、欧州がブランドやデザインを重視し価格 を維持しながら良質の製品を長く売っていくパターンと日本の製品を作り出すパターンを比較すればよく理解できる。

その意味で日銀が消費者物価指上昇率でみて1%以上を実現できるまでゼロ金利政策を持続するという宣言は金融政策の効果を過信しすぎではないだろうか? むしろ日銀がこれまで恐れてきたゼロ金利政策長期維持の弊害を大きくする可能性もある。重要なのは金融政策と財政政策(補正予算)のセットの効果であっ て、日本がどのような成長戦略をとるかが極めて重要であることを理解しなければならない。すなわち高付加価値を生み出す産業を展望することが重要であり、 環境関連産業や観光に注目するのは正解である。(稲田義久)日本

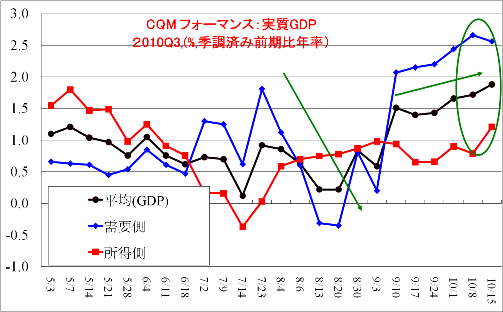

<7-9月期は2%程度の成長は可能となるが、円高の進行は下振れリスクを高める>10月18日の超短期予測では、GDP項目を説明する大部分の8月データと一部の9月データが更新されている。その結果、7-9月期の実質GDP成長率 は前期比+0.4%、同年率+1.7%となり、前期(同+1.5%)を上回る成長率予測となっている。また10-12月期は同年率+1.8%と引き続き緩 やかな回復となっている。この結果、2010暦年の実質成長率は3%程度が見込まれている。ちなみに、マーケットコンセンサス(ESPフォーキャスト10 月調査)を見ると、7-9月期は同年率+2.11%と超短期予測と大きな差異はないが、10-12月期は同-0.21%とマイナス成長が予測されており、 現時点でマーケットは日本経済が年度後半には減速すると想定している。

さて7-9月期の成長率(前期比+0.4%)の中身をみると、実質国内需要は+0.6%ポイント、実質純輸出は-0.1%ポイントとなっている。これまで景気回復のエンジンであった純輸出は2009年4-6月期以来6期ぶりのマイナスが予測されている。

7-9月期の国内需要の中身を見れば、実質民間最終消費支出は前期比+0.6%の増加が見込まれている。実質民間住宅は同-1.1%、実質民間企業設備 は同-1.6%と投資関係は減少が見込まれている。民間需要は民間最終消費支出を除き低調となっている。民間最終消費支出は政策の前倒し効果の影響で好調 であるが不安材料もある。9月の乗用車新車販売台数(季節調整値:含む軽)は同月初旬にエコカー補助金が予算額を超過したため前月比-29.4%減となっ た。4ヵ月ぶりのマイナスである。これが9月の消費総合指数に反映された場合、7-9月期の民間最終消費支出の予測値が下振れする可能性がある。公的需要 では、実質政府最終消費支出は前期比+0.6%、実質公的固定資本形成は同+0.5%となる。

問題は外需の縮小である。7-9月期の財貨・サービスの実質輸出は前期比+0.2%とほぼゼロ成長を予測しており、実質輸入は同+1.6%と輸出の伸び を上回ろう。8月の鉱工業生産指数が3ヵ月連続で前月比マイナスとなっており、輸出の弱さと整合的である。海外市場、特に、新興市場は伸びの減速が予想さ れており、しばらく純輸出は景気押し上げのエンジンとはなりにくい。

グラフに見るように、日本経済の成長率予測(支出サイドモデル)は一時9月の後半に減速傾向を示したが、10月に入り再び2%台をうかがう傾向となって いる。この程度の成長率が年度後半も持続するかは純輸出の動向に依存する。80円台を突破する可能性のある円高は日本経済の下振れリスクを高めよう。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

バーナンキFRB議長は10月15日のボストン連銀において”低インフレ環境における金融政策と手段”という講演を行った。それによると、2010年6 月のFOMCにおけるFOMCメンバーや地域連銀総裁たちによる長期目標の経済成長率、失業率、インフレ率を基準にして、バーナンキ議長は米国経済の現状 を判断し、”景気回復のペースは連銀が想定している3%程度(前年同期比)より遅く”、”現在のインフレ率1%は連銀の目標値(1.7%?2.0%)に比 べかなり低い(too low)”とコメントをした。その結果、市場は11月初めのFOMCにおいて、FRBが長期国債の購入という更なる金融緩和を行う と期待し始めた。

グラフに見るように、米国の景気回復は8月になると急速にペースを落とし、ダブルディップリセッション(二番 底)懸念が生じたのも理解できる。しかし、超短期予測では9月の半ば以降景気は徐々に持ち直していることが分かる。おそらく、7-9月期の経済成長率は 2%前後と思われる。これは、対前年同期比でみれば3%程度の成長率となり、FRBの目標値とあまり変わらない。問題は物価への見方である。バーナンキ議 長は現状のインフレ率を1%と見なし、それをFRBの目標値(1.7%?2.0%)に対して”too low”と表現していることである。日銀と同じよう にFRBも”デフレ恐怖症”に陥っている。日銀が物価上昇率を1%になるまで金融緩和を続けると同じように、連銀も物価上昇率が2%になるまで金融緩和を 続けるように思われる。日米の物価上昇率がそれぞれ1%、2%になれば、政策当局の思うように日米の経済回復がもたらされるであろうか?”需給ギャップ” からのデフレ、金融緩和による需要拡大、デフレの解消、景気拡大というようなシナリオを考えているならば、日本経済はとっくに立ち直っているはずである。

今の物価下落には、IT化によるグローバライゼーションの影響が大きい。今は、技術・知識が即座に世界中に伝播する。そのため、日米が発展途上国と同じ ものを作っていれば、物価は安くなるのは当然であり、グローバライゼーションの結果要素価格は均等化することから日米の賃金も低下せざるをえない。すなわ ち、日米の消費者は価格低下のベネフィットを受ける一方、企業は新しいビジネスモデルを導入しなければ、賃金の低下は防げない。FRBにとっての今一番の 問題は高い失業率であるが、この急速な解決には最低賃金を引き下げることが望ましい。今のデフレ(?)に対して、金融政策ができることは限られている。[[熊坂侑三 ITエコノミー]]

“

-

今月のトピックス(2010年9月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

8月にL.R.クライン(ペンシルベニア大学名誉教授)、市村真一(京都大学名誉教授)編集の”Macroeconometric Modeling of Japan”がWorld Scientific(ISSN: 2010-1236)から出版された。本書は戦後の計量モデルによる代表的な日本経済分析の論文を集めたものである。マクロ計量モデル、産業連関モデル、 資金循環モデル、CGEモデル、超短期モデルといった代表的なものが紹介されている。戦後の計量経済学の一分野の成果を評価したものであり、日本の計量モ デルの遺産を後世に伝えたいという編者達の意欲がよく伝わってくる。内容は以下のような構成となっている。すなわち、(1)社会会計とサーベイ分析、 (2)産業連関とCGEモデル、(3)マクロ計量モデルの3部構成からなり、はじめに、市村名誉教授自身の「日本のマクロ計量モデル」の歴史的展望がつい ている。

●Introduction: A Historic Survey of Macroeconometric Models in Japan (S Ichimura)

●Social Accounting and Survey Analysis:

○Factors for Rapid Growth of the Japanese Economy: A Social Accounting Approach

(S Ichimura)

○Social Accounting Analysis of Japan’s Lost 90s (H Suk)

○Business Indexes and Survey Data for Forecast (Y Shimanaka & T Shikano)

●Input Output Analyses and CGE Models:

○Factor Proportions and Foreign Trade: The Case of Japan (M Tatemoto & S Ichimura)

○Interregional Interdependence and Regional Economic Growth in Japan (T Akita)

○The Flying-Geese Pattern of East Asian Development: A Computable General Equilibrium

Approach (M Ezaki & S Ito)

○A Flow-of-Funds Analysis of Quantitative Monetary Policy (K Tsujimura & M Tsujimura)

●Macroeconometric Models:

○An Econometric Model of Japanese Economic Growth, 1878_1937 (L R Klein)

○An Econometric Model of Japan, 1930_1959 (L R Klein & Y Shinkai)

○Osaka ISER Model (L R Klein et al.)

○The Japan Model for World Project LINK (K Ban)

○The Saito Model of the Japanese Economy (M Saito)

○High Frequency Model vs Consensus Forecast (Y Inada)

○Policy Alternatives for Japan Toward 2020 (S Shishido et al.)KISERでは、森口親司大阪大学名誉教授、伴金美大阪大学教授の貢献もあり、歴史的に戦後の計量経済学への貢献の一翼(研究並び研究の場の提供を通して)を担ってきた。筆者は今後もその役割が引き継がれることを望んでいる。

本書の編者たちは、序文で以下のように述べている。「最近マクロ計量分析の信頼性が官民で低下しているように思われる。この厄介な問題の一部の責任は、 複雑な現実の経済問題に定法(routine method)を適用する場合の、計量経済学者の不注意によるものと思われる。定法ないし確立されたモデルや方法の単純な適用は、現実の注意深い分析やよ りよい分析のための新しいアプローチを発見する努力にとってかわることはできない」と。言いえて妙であり、われわれにとって至言であるといえよう。

なお、本書の日本語版は近々日本経済新聞社から出版される予定である。(稲田義久)日本

<年後半の日本経済は減速するが、年平均では3%を上回る可能性が高い>9月10日発表のGDP2次速報値によれば、7-9月期の実質GDP成長率は前期比年率+1.5%となり、1次速報値(同+0.4%)から1.1%ポイ ントの上方修正となった。実質GDP成長率上方修正の主要因は、民間企業設備、民間企業在庫品増加、公的固定資本形成が主因である。民間企業設備は1次速 報値の前期比+0.5%から同+1.5%へと上方修正された。2次速報値推計の基礎データである法人企業統計調査の好調な結果を反映したものである。法人 企業統計調査の結果により、実質民間企業在庫品増加も1次速報値の-0.2%ポイントの寄与度から2次速報値で-0.1%ポイントに上方修正された。公的 需要は、実質政府最終消費支出は同+0.2%から同+0.3%へと、実質公的固定資本形成も同-3.4%から同-2.7%へいずれも上方修正された。

1次速報値は過去に遡って改定された。実質GDP成長率の四半期パターンを比較してみれば、2010年1-3月期は0.6%ポイント(前期比年 率+4.4%→同+5.0%)と4-6月期同様に上方修正された。2009年については、1-3月期(同-16.6%→同-16.4%)と7-9月期(同 -1.0%→同-0.3%)が上方修正されたが、4-6月期(同+10.4%→同+9.7%)と10-12月期(同+4.1%→同+3.4%)は下方修正 された。この結果、半期ベースでみると、2009年7-12月期は前期比年率+3.0%と1次速報値の場合と変化がなかったが、2010年1-6月期は 同+3.7%となり、1次速報値の同+3.3%から加速していることに注意。

7月データがほぼ更新された9月13日の支出サイドモデルは、7-9月期の実質GDP成長率を、内需は拡大するが純輸出が縮小するため前期 比+0.6%、同年率+2.6%と予測する。予測動態のグラフが示すように、トレンドは上向いており今後3%を超える可能性が高い。ちなみに、マーケット コンセンサスは2.1%(ESPフォーキャスト9月調査)である。

7-9月期の国内需要を見れば、実質民間最終消費支出は前期比+0.2%となる。実質民間住宅は同-2.0%、実質民間企業設備も同-0.1%と減少す る。実質政府最終消費支出は同+0.8%、実質公的固定資本形成は同+4.8%となる。このため、国内需要の実質GDP成長率(前期比+0.6%)に対す る寄与度は+0.8%ポイントとなる。財貨・サービスの実質輸出は同+2.4%増加し、実質輸入は同+5.1%増加する。このため、実質純輸出の実質 GDP成長率に対する貢献度は-0.2%ポイントとなる。

ただ10-12月期の実質GDP成長率は、内需は小幅拡大にとどまり純輸出は引き続き縮小するため、前期比+0.2%、同年率+0.8%と予測してい る。景気は政策変更に伴う駆け込み需要の反動減で減速するとみている。ただ2010年平均でみれば前半の好調に支えられ3%を超える成長を確保できそうで ある。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

8月の雇用統計が市場コンセンサスより良かったことから、景気回復に対して悲観的だった市場のセンチメントが楽観的な見方へと大きく変わった。市場のセンチメントが変化する兆候は8月のISM製造業指数が市場コンセンサスをかなり上回ったときからあった。

発表された月次経済統計をあるがままに更新して予測者の恣意的なデータハンドリングをしない”Go by the Numbers”手法による超短期予測では、8月30日と9月3日の予測で大きく変化したわけではない。ただ、7月の建設支出の大幅な低下による住宅投資 の大幅な下方修正が、8月の雇用統計による個人所得の上方修正を上回った。そのため、GDPはじめ、その他のアグリゲート指標が少し下方に修正されてい る。しかし、超短期モデル予測の立場は”景気回復に対する注意深い楽観的見方”に変わりはない。確かに、連銀エコノミストなどが懸念するように景気回復の ペースがスローダウンしてきたことは認めるが、それがダブルディップリセッションになる可能性は少ないとみている。それはグラフに見るように、7-9月期 の実質総需要、国内需要、最終需要2(GDP?在庫?純輸出)は前期比年率2.5%?3.0%の成長率を示している。4-6月期に実質輸入が30%以上も 伸びた経済が今期にマイナス成長をするようなことはないだろう。今の米国経済では企業の利潤率が良くなり、設備・ソフトウエア投資が実質で10%程度の伸 びを続けている。更に、サービス個人消費支出も2%程度の伸び率を回復してきている。今、大事なことは政策当局者が景気回復に対して楽観的になり始めた市場のセンチメントを利用し、株価の上昇をも たらすことである。政府はできるだけ早く高所得者を含めたブッシュの減税政策の延長を発表すべきである。この高所得者層には中小企業経営者がかなりいるこ とから、中小企業の雇用増に結びつく。FRBにしても、バーナンキ議長の最近の議会証言やジャクソンホールでのコンファレンスでの講演のようにいつまでも 悲観的でいるべきではない。FOMC議事録の書き振りも、”構築物の投資は依然としてマイナスだが、設備・ソフトウエア投資が堅調に伸びている”というよ うに前と後を逆に書くべきである。設備投資の高い伸び率を指摘しながら、その後で、それは旧設備の更新が多いためなどと否定的に述べるのではなく、設備更 新が先にくることは当然のことであり、FRBは更新設備から投資が堅調に伸びていると書くべきである。景気回復が初期において脆弱なことはいつものことで ある。政策当局は市場とのコミュニケーションも一つの重要な政策手段であることを忘れてはならない。

[[熊坂有三 ITエコノミー]]

“

-

関西エコノミックインサイト 第7号(2010年9月1日)

経済予測

経済予測 » Quarterly Report(関西)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析?関西経済の現況と予測?」研究成果報告

(主査: 稲田義久・甲南大学経済学部教授

高林喜久生・関西学院大学経済学部教授)「関西エコノミックインサイト」は、関西経済の現況の解説と、計量モデルによる将来予測を行ったレポートです。関西社会経済研究所が公表する日本経済予測と連動しており、原則として四半期ごとに公表いたします。

第7号(2010年9月)の概要は以下の通りです。

1.足下の関西経済は、政策効果による民需の持ち直しと、海外経済の持続的成長による外需のけん引で、緩やかな回復基調が続いていた。しかし先行きについては、不透明感が増している。というのも、これまで回復を支えてきた二つの要因に足踏みが見られるためである。

2.すなわち、①政策の変更による駆け込み需要と反動減などで家計消費の見通しが不安定であること、②順調に回復すると見られていた世界経済の先行きが米国経済や中国経済の減速で不安定になってきたことである。

3.日本経済の最新予測を織り込み、関西の実質GRP成長率を2010年度+2.0%、2011年度+1.4%と予測を改訂した。2010年度の成長率寄 与度は、民需が+0.9%ポイント、外需が+1.1%ポイントで、これらがバランスよく関西経済の成長を支えるが、2011年度はやや外需の寄与が減速す る。

4.外需の動向は関西経済にとって重要であり、円高の進行は景気の先行きに対して大きなリスクとなる。また株安は金融資産を目減りさせ、家計消費を縮小す るおそれがある。今後さらに両者が進行した場合には、関西経済の実質GDP成長率は2010年度、2011年度ともに0.4%ポイント押し下げられる。

-

今月のトピックス(2010年8月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

ケインズは主著『一般理論』で、個人が貯蓄を増やしてもその人の所得は変化しないが、各個人が同時に貯蓄を増やせば社会全体では所得が減少するケース を、「合成の誤謬」として説明した。これは後にサミュエルソンによって「節約のパラドックス」として彼の大著『経済学』で紹介され有名になったものであ る。このパラドックスとは、皆が貯蓄に励めば結果として貯蓄が減少するということである。何故ならば、消費の減少は乗数効果を通じて所得を減少させ、貯蓄 率が一定ならば総貯蓄は減少することになるのである。この「節約のパラドックス」という議論は単純すぎるということでしばしば批判にさらされるものの、 リーマンショック以降の景気回復の説明には適していると思われる。

今月の米国経済の見通しでも触れられたように、7月30日に2010年4-6月期のGDPの速報値が発表になり、同時に国民所得統計が2007年1-3 月期まで遡及改定された。改定により、1-3月期の実質GDP伸び率は2.7%から3.7%へ1%ポイントも上方に修正されたが、これと同程度に重要な別 の改定も含まれている。

例えば、2009年の個人貯蓄率は5.9%となり前回推計から1.7%ポイント上方修正されたのみならず、2007年の2.1%からも大幅に上昇した。 また家計の貯蓄率のみならず、企業のキャッシュフローの対名目GDP比も10.5%(2010年1-3月期)と歴史的な高水準にあることがわかった。

このように米国の家計は貯蓄をより増やし、企業はより多くのキャッシュを手元に置こうとするのは、米国家計や企業の金融の健全性の観点(長期)からはよい ニュースである。しかし、「節約のパラドックス」が示唆するように、景気回復の観点(短期)からはよくないニュースである。

かつて米国家計は過小貯蓄で問題となったが、今や過剰貯蓄で問題となっている。この間、いったい何が起こったのか?米国家計は1990年代から2000 年代にかけて消費ブームを可能にしたファイナンスの方法が持続可能でないことがわかり、借入金での投機をやめること(deleverage)を迫られてい るのである。家計の金融純資産が減少したことや、景気回復や雇用見通しへの不安も貯蓄率を引き上げている要因である。

家計とは異なり、企業の金融状況はリーマンショック直後からかなり改善している。これまで企業は大胆にコストカットを図り雇用も削減してきたからだ。に もかかわらず、景気回復力の弱さに対する懸念が、設備投資に対して慎重にさせるなど、企業を過度にリスク回避的にしている。

このように、家計も企業もリスク回避的になっている時期に政府は一体何をすべきか?選択肢は限られているものの、大胆な財政金融政策からの出口戦略はこ とに慎重であるべきだ。100年に一度の不況からの回復には時間がかかる。意図的に財政金融政策を緊縮的にしてはならず、慎重な対応が求められるのであ る。FRBが景気回復に対してペシミスティックになるのは十分理解できる。(稲田義久)日本

<7-9月期の日本経済、上振れる可能性が高い>8月16日発表のGDP1次速報値によれば、4-6月期の実質GDP成長率は前期比+0.1%、同年率+0.4%となった。3期連続のプラス成長となったものの、2009年10-12月期の前期比年率+4.1%、2010年1-3月期の同+4.4%から大きく減速した。

4-6月期の実質GDP成長率(前期比年率ベース)への寄与度を見ると、国内需要は-0.9%ポイントとなり、成長率に3期ぶりのマイナス寄与となっ た。一方、純輸出は+1.2%ポイントの寄与にとどまった。純輸出は5期連続で成長率を引き上げたが、その寄与度は前期(+2.3%ポイント)から半減し た。外需は引き続き成長率を押し上げたものの、内需は政策効果の一巡やリーマンショック後の在庫積み増しが消滅したため、日本経済は、一次的にも踊り場局 面に差し掛かっていることを想起させる。

4-6月期の実績は市場コンセンサス(8月ESPフォーキャスト:+2.07%)を大幅に下回った。超短期モデルの最終週(8月9日)の予測では、支出 サイドモデルが同-0.3%、主成分分析モデルが同+4.3%、両者平均で+2.0%を予測していた。超短期モデル予測では、支出サイドモデルを重視して いるが、同モデルは(4月と一部の5月データが利用可能な)7月の最初からマイナス成長ないしゼロ成長を予測していたことになる。超短期予測はこれまでの 経験則のとおり、市場コンセンサスより2ヵ月程度早く、正確に予測できたことになる。

8月17日の支出サイドモデル予測は、7-9月期の成長率を、内需は拡大するが純輸出が縮小するため前期比+0.3%、同年率+1.2%と予測する。 10-12月期は、内需は小幅拡大するが純輸出は引き続き縮小するため、前期比-0.0%、同年率-0.1%と予測している。日本経済が一時的な踊り場に 入ることを示唆しているようである。ただ、年度後半の経済の四半期成長パターンは非常に乱高下(bumpy)すると考えている。政策の変更に伴う前倒し需 要が発生すると考えられるからである。エコカー補助金が9月末に終了し、タバコ値上げが10月に予定されているからである。これらの前倒し需要が7-9月 期に発生し、個人消費を押し上げるためである。また10-12月期には反動減が発生するものと考えられる。時系列モデルはこれらのデータのスパイク(急上 昇と急降下)を予測できないから、年度後半の個人消費の予測結果の判断には慎重でなくてはならない。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

7月30日に2010年4-6月期のGDPの速報値が発表になり、実質GDPの伸び率は前期比年率+2.4%となった。今回のGDP発表の前に、 国民所得統計が2007年1-3月期まで遡って改定された。改定によって、1-3月期の実質GDP伸び率は2.7%から3.7%へ1%ポイントも上方に改 定された。しかし、市場は経済成長率が1-3月期の+3.7%から4-6月期には+2.4%へ減速と捉え、その日のダウ平均はわずかに下落した。米景気が 回復し始めた2009年7-9月期から2010年4-6月期における実質GDPの平均伸び率は+3.2%である。これは緩やかな景気回復と言うよりも、堅 調な景気回復である。

市場は遅行指標である労働市場に注目をしていることから、景気回復に常に悲観的にならざるをえない。確かに、失業率は9.5%と依然として高く、非農業 雇用者数も6月、7月にそれぞれ-221,000人、-131,000人と減少した。しかし、これらはセンサス調査の終了による雇用減であり、民間部門の 雇用は今年の1月以降連続7ヵ月連続で増加している。7月のISM製造業・非製造業調査の雇用指数、その他のリッチモンド連銀、カンザスシティー連銀によ る製造業調査の雇用指数も拡大を示すようになっている。失業保険申請件数の減少は、特に4月以降止まり、450,000件の壁を下回る兆候を示していない が、おそらくその壁も今後2ヵ月内に打ち破られると思われる。

国民所得統計の改定で懸念されるのは、実質個人消費支出の下方修正である。2009年7-9月期から2010年4-6月期の実質個人消費支出の平均伸び 率が1.6%とかなり低く改定されたことだ。改定前の超短期予測は実質個人支出の伸び率が2.5%?3.0%と予想し、景気回復を主導するとみていた。一 方、同期間の個人所得は1,700億ドル程度上方に改定され、今後の個人消費支出を下支えする可能性はある。

8月13日の超短期予測は、7-9月期の実質GDP伸び率を+0.2%と低く予想している。景気の実態を把握するためには、GDPから純輸出と在庫を除 いた実質最終需要の伸び率をみるのがよい。それによると、下のグラフが示すように、今期も3%程度の経済成長率が続く可能性は高い。今回の景気回復は脆弱 なものでなく、堅調である。景気回復にあまりに楽観的になるのも問題はあるが、労働市場の回復に固執し悲観的になりすぎるのは、回復の芽を摘むことにな り、よくない。[[熊坂有三 ITエコノミー]]

“

-

今月のトピックス(2010年5月).

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

4月頃よりギリシャの債務問題が世界の金融市場に悪影響を及ぼし始め、デフォルト(債務不履行)必至論まで出た。金融市場で影響力のある Mesirow Financial社(シカゴに拠点を持つ金融サービス会社)のエコノミスト達は“前例のないEU/ECB/IMFによる巨額な1,100億ユーロの救済 パッケージもギリシャのデフォルトを避けることはできない”と言う。債務問題がギリシャ一国のデフォルトで済めば全く問題はない。怖いのは、H1N1ウイ ルスの伝染のように、債務危機がギリシャ国境を越えて他国へ“伝染”することである。既に、伝染可能性の高い国として“PIIGS”という言葉もできでい る。すなわち、ポルトガルPortugal(74.9%)、Ireland (61.3%), Italy(114.8%)、 Greece(111.5%), Spain(52.0%)である。括弧内の数字はOECD, 世銀などの資料を参考にした各国の2009年末の公的債務 残高の対GDP比率である。

ギリシャがデフォルトに陥れば“伝染”は確実になるだろう。そこでIMFでシニア・エコノミストをしているギリシャ人の友人に2つの質問をしてみた。最 初の質問はギリシャのデフォルトは本当に起こるのか? 2つ目の質問は、どのようにしてギリシャはこの債務問題を解決するのかである。彼は最初の質問に対 して、“絶対にデフォルトはない。再建プログラムは3年間の融資(1,100億ユーロ)を約束している。何故、デフォルトが考えられる! デフォルトは問 題解決よりももっと多くの問題を引き起こす。例えば、EUや債券所有者との関係、銀行との関係、民間部門のファイナンシングなどにおいてである。デフォル トによって上手く行くものは何もない。ただ、ファイナンシャル・パイレート(強欲な金融市場関係者)たちがギリシャ政府のCDS契約から利益を上げるだけ だろう”と答えた。2番目の質問に対しては“ギリシャがこの問題を解決する方法は一つしかない。合意されたEU/ECB/IMFの再建プログラムをきちん と実行して、市場の信頼を回復することだ”と答えた。

おそらく彼の答えが正しいであろう。フランスとドイツの間の協調には不協和音もあるが、最終的にはギリシャ債務危機の“伝染”は防げるであろう。

懸念されるのは公的債務残高の対GDP比率が200%程度とギリシャの2倍近くもある日本である。ギリシャが国債消化の70%を海外投資家に頼っている のに対して、日本の場合は国債保有の94%が日本人であるという奇妙な安心感がある。これは、海外投資家にとって利回りの低い日本の国債に魅力がないだけ のことである。ギリシャよりも更に悪いかもしれない。日本政府にしても、いつまでも国債の売却を日本人に任せておくわけにはいかない。数年内に債務残高が 現在1,400兆円の個人資産を上回れば、国債を外国人に買ってもらわなければならない。そうなれば、国債金利は跳ね上がり、その日本経済への影響を大き いだろう。菅財務大臣がバンクーバーオリンピックの時期に開かれたG20ミーティングで“債務残高競争ならば日本は確実に金メダル”と冗談(?)を言って いたことには驚いた。債務問題に対する危機意識の完全な欠如である。“5年以内に日本は債務危機に襲われる”というエコノミストもいる。かつては“アジア のアルゼンチン”とも言われ、今度は“アジアのギリシャ”とも言われかねない。日本政府は“債務危機”を真剣に考える必要がある。“危機はある日突然に訪 れる”ことを忘れてはならない。(熊坂有三 ITエコノミー)日本

<4-6月期、成長率急落の可能性は低い>5月20日発表のGDP1次速報値によれば、1-3月期の実質GDP成長率は前期比年率+4.9%となり、4四半期連続のプラス。前年同期比で も+4.6%となり、8期(2年)ぶりにプラスに転じた。これにより、日本経済は着実な回復経路を辿っていることが確認できた。この結果、2009年度の 実質成長率は-1.9%と2年連続のマイナス成長(2008年度:-3.7%)となった。ただ2010年度への成長率の下駄は+1.5%となっており、成 長率の上振れが期待できる。

過去の数値をみると、直近の3四半期連続で上方修正された。このため、GDPの水準自体は改訂前の水準をベースにした推計値(前回の10-12月期実績に今回の成長率を乗じた)を上回っていることに注意。すなわち、1-3月期の実勢は数値以上に強いものといえよう。

公表値は市場コンセンサス(ESPフォーキャスト:+4.7%)に近い結果となった。超短期モデルの最終週での予測では、支出サイドモデルが 同+9.8%を予測していていた。今回の超短期予測は、市場コンセンサスや実績から大きく外れる結果となったが、すでに見たように1-3月期の実勢は数値 以上のものであるから、その差は大きくはないと見ている。また3月の中旬にはすでに実績に近い予測を示しており、市場コンセンサスが1%台前半にとどまっ ていたのとは好対照である。

1-3月期のGDP1次速報値を追加した5月24日の支出サイドモデルは、4-6月期の実質GDP成長率を、純輸出は引き続き拡大するが内需の伸びが減 速するため前期比+0.8%、同年率+3.3%と予測する。7-9月期の実質GDP成長率を、内需の伸びは拡大するが純輸出の拡大ペースが減速するため、 前期比+0.5%、同年率+2.2%と予測している。

4-6月期の国内需要を見れば、実質民間最終消費支出は前期比+0.1%へと減速する。実質民間住宅は同-2.9%と減少し、一方、実質民間企業設備は 同+1.8%と増加する。実質政府最終消費支出は同+0.7%、実質公的固定資本形成は同-8.3%となる。このため、国内需要の実質GDP成長率(前期 比+0.8%)に対する寄与度は+0.2%ポイントとなる。内需の成長率寄与度は前期より低下する。

一方、財貨・サービスの実質輸出は同+3.8%増加し、実質輸入は同-0.2%減少する。このため、実質純輸出の実質GDP成長率に対する貢献度は+0.6%ポイントとなる。引き続き成長率に対して高い寄与度をとなる。

ちなみに、マーケットコンセンサス(5月ESPフォーキャスト)は、実質GDP成長率(前期比年率)を4-6月期+1.44%、7-9月期+1.62% とみている。一方、超短期予測は2%以上の比較的堅調な伸びが持続するものとみており、成長率の急落はないものと予測している。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

グラフにみるように、5月21日の超短期予測において支出・所得サイドの平均実質GDP伸び率(前期比年率)は1ヵ月前の2%?3%の範囲から更に 3%?4%の範囲へと上方に修正された。通常ならば、これまでの異常な低金利を正常に戻す“出口戦略”を開始すべきである。しかし、そのような意見を述べ るFOMCメンバーはカンザスシティー連銀のトーマス・ホーニング総裁一人である。他の連銀総裁達はシカゴ連銀のチャールズ・エバンス総裁のように“緩や かな米経済成長や比較的安定なインフq2レを背景に、現在連銀が超低金利を維持していることは適切”と考えている。

市場(おそらく連銀も)は超短期モデルが予測しているような3%?4%の範囲の高い経済成長率を予想していないかも知れないが、少なくとも2%?3%の 経済成長率を現在予想していると思われる。しかし、株価の動きに見るように、市場は堅調な景気回復を信頼するよりもギリシャの債務問題の欧州諸国への伝染 による再度の金融危機を恐れている。例えば、5月10日にEUは1兆ドル規模の金融支援を発表したが、それも1日株価を上げただけである。スペイン政府、 ポルトガル政府が財政赤字削減に対する緊縮財政措置を発表したが、市場は一時的に好感したものの、市場心理がネガティブな今、両国の緊縮財政措置がEUの 経済成長への足かせになると捉えるようになった。

米国経済が非常に堅調に回復をしているにも関わらず、欧州発の金融危機以外の懸念材料はEU諸国経済の停滞から米国の輸出が落ちることである。更に重要 なのは、株式市場の停滞・下落から消費者センチメントが再び悪化し、せっかくの消費者リードの経済回復が崩れることである。[[熊坂有三 ITエコノミー]]

“

-

今月のトピックス(2010年3月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

関西経済にとって益々アジア経済、特に中国経済の重要性が高まりつつある。リーマンショック以降、2四半期連続の2桁マイナス成長の後、日本経済は外需 (海外市場)の回復に支えられて緩やかな回復局面にある。輸出市場として、新興国市場、特に中国を中心とするアジア経済の役割は非常に大きい。当研究所が 四半期ごとに発表する「関西エコノミックインサイト」において、関西予測モデルに基づいて関西地域の総生産(GRP)やその構成項目の短期予測を公表して いる。同時期に公表される日本経済の予測と比較して、民間企業設備や輸出が全国に比して強く出るというのが最近の特徴であった。今月のトピックスでは、関 西予測モデルの輸出関数に注目して、関西の輸出構造の特徴を見てみよう。

まず地域別の輸出のシェアを全国と関西とで比較しよう。2008年度の通関輸出をみると、全国ベースで、アジア、中国、米国、その他地域のシェアは、そ れぞれ50.0%、16.5%、17.0%、33.0%となっている。関西ベースでは、それぞれ60.6%、20.5%、12.6%、26.8%となって いる。関西では輸出市場としてアジアのウェイトが全国に比して10%ポイント程度大きいのである。2009年度ではさらに拡大していることが予想される。 また中国市場のウェイトは全国に比して4%ポイント大きくなっている。

関西予測モデルの輸出関数(GRPベース)では、所得変数としては中国、米国、EUの実質GDPの加重値を採用してきたが、輸出関数は地域別に分割して いなかった。今回、アジア、中国の重要性を考慮して、輸出関数を地域別に推計した。推計期間は1980-2006年度である。輸出関数は、通常、所得弾性 値と価格弾性値によって特徴づけられる。所得変数は輸出相手国の実質GDP、価格変数は世界輸出価格と日本の輸出価格の相対比である。なお、対アジア輸出 関数(中国以外)の所得変数として米国の実質GDPを採用しているのは、アジアで部品を組み立て、最終財を米国に輸出するという経路を考慮しているためで ある。また、その他地域では、所得変数として米国とEUの実質GDP加重値を採用している。

下表が推計結果の要約である。これまで使用してきた関西の輸出関数(対世界)では、所得弾力性が1.196、価格弾力性が-0.298となっている。輸 出関数を中国、中国以外のアジア、その他地域(アジア以外)に分割すると、所得弾性値は、1.964、1.101、0.380とそれぞれの国や地域の成長 率の高さに対応した値となっている。また、価格弾性値も中国(-0.783)と中国以外のアジア(-0.869)ではよく似た値をとるが、その他地域では 低い弾性値(-0.190)となる。このように、輸出関数を関西にとって重要な地域に分割することにより、中国財政政策の関西経済に与える影響といった、 より現実に即したシミュレーションが可能となる。(稲田義久)日本

<1-3月期の予測は対照的:超短期vs.コンセンサス予測>3月15日の予測では、3月の第2週までの月次データと2009年10-12月期GDP統計(2次速報値)を更新している。この結果、2010年1-3 月期の実質GDP成長率を支出サイドモデルは前期比+1.2%、同年率+5.0%と予測している。内需と純輸出がともに拡大するバランスのとれた成長と なっている。また4-6月期を同年率+2.9%と見ている。

3月11日に発表されたGDP2次速報値によれば、10-12月期の実質GDP成長率は同年率+3.8%となり、1次速報値の+4.6%から0.8%ポ イント下方修正された。下方修正の主要因は民間在庫品増加の下方修正である。1次速報値では民間在庫品増加の実質GDP成長率に対する寄与度(年率) は+0.3%ポイントであったが、2次速報値では-0.6%ポイントへと下方に修正された。すなわち、民間在庫品増加の変化(-0.9%ポイント)が実質 GDP成長率の下方修正を説明していることになる。たしかに成長率は下方修正されたものの、一段と在庫調整が進んだという意味では、先行き見通しにとって は明るい材料である。

さて、問題の先行きの見通しである。2次速報値発表前の3月9日に発表されたマーケットコンセンサス(3月ESPフォーキャスト調査)によれば、1-3 月期の実質GDP成長率は前期比年率+1.17%となっており、超短期予測に比べ非常に悲観的な見方となっている。グラフからわかるように3月8日以降、 超短期予測は+2%から+4%?+5%にシフトしてきている。

上方シフトの主要因は、実質民間最終消費支出の予測が上方修正されたことによる。実質民間最終消費支出をよく説明する消費総合指数は、1月に前月比 1.0%増加している。一方、消費総合指数よりカバレッジの狭い全世帯実質消費支出は同-1.3%減少している。反対の結果となっている。マーケットコン センサスは全世帯実質消費支出の結果に影響されているようである。カバレッジの広いデータでみる限り、依然として実質民間消費は政策効果に支えられて堅調 なようである。2-3月の動向次第であるが、現時点では、日本経済に対して悲[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

3月12日の予測では、3月の第2週に発表された2月の小売業、1月の貿易収支、企業在庫などを更新している。超短期予測モデルは2010年1-3月期の米国実質GDP成長率を前期比年率+1.7%、4-6月期を同+1.6%と予測している。

米景気は緩やかに回復しているが、その成長率はせいぜい2%程度である。1-3月期の景気回復をもたらす主な要素は個人消費支出である。賃金・俸給が伸 び始めたものの2%程度(同)であり、一方、実質個人消費支出の伸び率は3%程度(同)が予想されている。このように、給与の伸びを上回って、個人消費支 出が伸びる背景には家計の純資産の回復がある。

家計の純資産は今回のリセッション前のピークには65.9兆ドルにまで拡大したが、2009年1-3月期には株価・住宅価格の下落から48.5兆ドルに まで減少した。しかし、昨年の3月以来の株式市場が上げ相場(bull market)に転じることにより、純資産は2009年4-6月期、7-9月期、10-12月期とそれぞれ前期比4.5%、5.5%、1.3%増加し、 10-12月期末には54.2兆ドルにまで回復した。ピーク時の純資産の水準に戻るまでまだ21%上昇しなければならないが、このような純資産の回復が個 人消費支出の3%程度の伸び率に寄与しているといえよう。

個人消費支出が今後も堅調に伸びるかの一つの鍵は、株式市場の上げ相場がどのくらい長く続くかである。上げ相場の始まった2009年3月9日より1年間 で、ナスダック、SP500、ダウの株価指標はそれぞれ85%、69%、61%上昇した。過去15回の上げ相場の平均継続年数は約4年と長く、2年以下で 終わった時は3回しかない。幸いにも、株価の上昇にとって最もネックとなる”インフレの加速化”、”金利の上昇”は当分みられそうもない。このことから、 上げ相場の継続には幾分楽観的になれる。しかし、なんといっても、景気回復が本格的な軌道に乗るためには、”雇用増?所得増”の好循環が始まることであ る。すなわち、米国経済は未だ自律的な景気回復には至っていない。[[熊坂侑三 ITエコノミー]]

“

-

今月のトピックス(2010年1月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

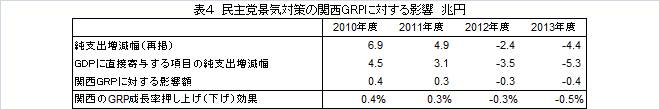

民主党政権が誕生して4ヵ月が経過した。この間、政権支持率は低下しているが、今後の政策、特に経済対策について依然として国民の期待は高い。今月のト ピックスでは、民主党政権の政策(マニフェスト)効果について、マクロ計量モデルを用いたシミュレーションの結果を紹介しよう。

新政権誕生後の経済政策上の重要事項は、(1)2009年度1次補正予算の事業見直し、(2)同2次補正予算および(3)2010年度予算案や税制改正 大綱の公表である。2010年度予算では、個々の政策の規模について、当初のマニフェストベースよりも実現可能性の高い金額が明らかになってきた。現時点 の最新情報と7-9月期GDP2次速報値を織り込み、民主党政権の政策効果を2009-2011年度にわたってシミュレーションした。

考慮した民主党政策(マニフェスト)のメニューは、(1)子ども手当・出産支援、(2)高校無償化、(3)暫定税率の廃止、(4)高速道路無料化、 (5)農業の戸別所得補償、(6)雇用対策、である。2010年度については予算案、11年度はマニフェストに記載されている金額を想定している。このほ か(7)家電エコポイント、(8)エコカー減税、(9)生活の安心確保、(10)地方支援といった2009年度2次補正予算において予算が割り当てられた 政策も考慮されている。次に、財源捻出のための政策としては、(11)公共投資・人件費等の削減及び家計に関する事業見直しなどの歳出削減であり、 (12)たばこ増税、(13)扶養控除の廃止といった税制改正による家計に対する負担増である。以上の想定に基づき、鳩山内閣の政策効果を推計した。

シミュレーション結果によれば、その政策は、2010年度に実質GDPを0.09%、2011年度に0.12%、それぞれ引き上げることになる。このよ うに、政策の成長貢献の程度は大きくないことがわかる。しかし、成長の中身をみると、民間消費は拡大するが、公共投資や政府の人件費(政府最終消費)が削 減されて、結果として経済を拡大させる純効果は非常に小さくなっているのである。たしかに、「コンクリートから人」という意味での政策効果は出ていると言 えるが、重要な問題は、民主党がどのような成長戦略を国民に示すかである。このままでは、結局、日本経済の行く末は輸出の動向によって決まるパターンに なっているのである。筆者は、日本の成長戦略の柱として環境部門を中心に国内外を問わず全面的に展開していくこと以外にないのではないかと考えている。 (稲田義久)

注:本シミュレーションの詳細は、http://www.kiser.or.jp/ja/index.htmlの「第81回景気分析と予測」に掲載。日本

<10-12月期は持続性に欠けるが、引き続き高めの成長率を予測>1月18日の予測では、12月の国内企業物価指数、輸出入物価指数、11月の民間機械受注、情報サービス業売上高、国際収支統計が更新されている。支出 サイドモデルは、10-12月期の実質GDP成長率を前期比年率+4.6%と12月の見通しより下方修正されたものの、依然として高めの成長を予測してい る。超短期予測はGDP統計の推計基礎となる月次統計の変化を忠実に反映する、”Go by the Numbers”ともいえるテクニカルな予測手法である。

一方、マーケットコンセンサスは、超短期予測に比べ低めの成長予測となっており、対照的である。1月14日に発表されたESPフォーキャスト1月調査で は、10-12月期の実質GDP成長率予測は同+1.82%と前月調査の+1.27%から上方修正されている。過去の経験からみて成長率予測のマーケット コンセンサスは金融市場の動向に比較的大きな影響を受ける。前回の12月調査ではドバイショックによる株価の下落や円高を反映して低めの予測となったが、 1月調査では株価の回復、円高の修正等の好条件により上方修正となったと考えられる。

超短期予測によると、10-12月期の国内需要について、実質民間最終消費支出は景気対策の影響により前期比+0.6%と引き続き堅調な伸びとなる。実 質民間住宅は同+5.2%と4期ぶりのプラスなるが、実質民間企業設備は同-0.8%と低調である。実質政府最終消費支出は同+0.5%、実質公的固定資 本形成は同+2.4%となる。このため、国内需要の実質GDP成長率(前期比+1.1%)に対する寄与度は+0.5%ポイントとなる。

財貨・サービスの実質輸出は同+4.3%増加し、実質輸入は同-0.8%減少する。このため、実質純輸出の実質GDP成長率に対する寄与度は+0.6% ポイントとなる。このように、内需が前期から反転拡大し、純輸出も引き続き拡大するため、4%程度の高い成長を予測している。一方、主成分分析モデルも、 10-12月期の成長率を前期比年率+7.1%と予測している。

1-3月期は、純輸出は引き続き拡大するが、内需、純輸出とも拡大のペースが減速するため、前期比+0.1%、同年率+0.3%と予測している。この結果、2009暦年及び年度の実質GDP成長率はそれぞれ-5.1%と-2.3%となろう。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

1月15日の超短期予測は12月の鉱工業生産指数、小売販売額、消費者物価指数、輸出入物価指数、11月の企業在庫、貿易収支までを更新している。グラ フに見るように、10月の経済指標を更新し始めるや景気はスローダウンを始め11月25日の超短期予測は0%の経済成長率を示し、ダブルディップリセッ ションの可能性を一時的に示した。しかし、12月4日以降になり、11月の経済統計を更新し始めるとそれまでの実質GDPの下降トレンドは上昇トレンドに 転換し、1月15日の超短期予測では、2009年10-12月期の実質GDP成長率は前期比年率+3.6%(支出サイドと所得サイドの平均)を示してい る。コア個人消費支出(PCE)価格デフレーター、GDP価格デフレーターでみた同期のインフレ率は約1.5%と落ち着いており、FRBのインフレ許容範 囲内(1%?2%)にある。しかし、PCE価格デフレーターはエネルギー価格の高騰により3.5%にまで上昇している。

10-12月期の支出サイドの実質GDP成長率は4%を超える可能性が出てきた。これは在庫が少しずつ増え始めたことによる。在庫の成長率寄与度が3 %?4%になると予想されるのは、7-3月期の在庫調整が-1,410億ドルと大きいからである。しかし、景気回復が持続的に堅調とは言い難い。在庫を除 いた経済成長率を見れば、マイナス成長も考えられる。すなわち、実質最終需要の伸び率は下降トレンドを示しており、超短期予測は-1.0%の伸びとなって いる。2010年1-3月期も1%以下である。10-12月期の実質GDPの高い伸びにもかかわらず、米国経済の回復は緩やかであり、いまもって脆弱と見 るのがよいであろう。

1月13日に発表されたFRBのベージュブックでは、12のうち10の地域連銀は景気の改善を報告している。輸出の伸び率の改善からもわかるように、多 くの地域で製造業が改善している。労働市場はいまもってほとんどの地域で悪いが、ニューヨーク連銀とセントルイス連銀は改善の様子を報告している。[[熊坂侑三 ITエコノミー]]

“

-

今月のトピックス(2009年9月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

8月30日に行われた衆議院総選挙で、民主党を中心とする野党勢力が議席の3分の2を確保した。この結果、今後の経済に対する政策アプローチが大きく変 わることになる。今後の民主党の政策運営については、同党のマニフェストを除いて具体的な金額などを盛り込んだ形での発表はまだ行われていない。ここで は、民主党マニフェストの「工程表」から政策運営が経済にもたらす影響を推計しよう。

表1は、民主党のマニュフェストの工程表をベースに、景気対策支出額を見たものである。マニフェストでは2009年度に対して最終(2013)年度にな るほど支出金額は明確になるが、それ以外の年では一部支出金額の支出状況は不明確である。そのため、2010年度から12年度の金額については、工程表を ベースに実現可能性を考慮して推計した。

主な項目は、①子ども手当・出産支援 (同1.3(2013年度時点の所要額5.5兆円)、②暫定税率の廃止(同2.5兆円)、③医療・介護の再生(同1.6兆円)、④高速道路の無料化兆 円)、⑤農業の戸別所得補償(同1.0兆円)などである。要するに家計に対する所得補償型政策が中心となっていることがわかる。一方、これらの財政支出の財源は、①予算の組み替えによる無駄な歳出の削減(2013年度時点で9.1兆円)、②「埋蔵金」や資産の活用(同5.0兆 円)、③税制見直し(同2.7兆円)によってファイナンスされることになっている(表2参照)。しかし、2010年度からの早急な実施が困難なものもあ る。特に、公共事業のスリム化や税制改革などである。支出財源が確保できない場合は国債発行によって賄われることになる。

以上のような支出と財源の見通しから財政バランスの見通しをまとめると、2010年度、2011年度は支出が拡大する一方で、財源の手当てが間に合わないため、財政赤字が拡大することになる(表3上段)。

GDPに与える影響では、純支出額に着目する必要がある。純支出額の計算には、支出である「埋蔵金」や資産の活用はコストがかからないから考慮しない。 したがって、純支出額は支出措置額から歳出削減額(予算の効率化)・増税額(税制改革)を減じた額となる(表3中段)。またGDP成長率には、この純支出 額の年度間増減幅が影響する(表3下段)。この増減幅が拡大する2010年度、2011年度にはGDP成長率が押し上げられることになる。2012年度、 2013年度には、増税や歳出削減が進み、増減幅が縮小するため、GDP成長率を押し下げることになる。最後に、この純支出増減幅を基に、関西経済に対する影響を試算しよう(表4)。試算では、GRP成長率に直接寄与する政策として、子ども手当・医療介護 の再生・農業の戸別所得補償・暫定税率の廃止の4つの政策を取り上げて計算した。また工程表の支出額は日本全国を対象とした額であるため、これに関西の世 帯数割合17.1%を乗じて、関西への影響額としている。さらに、関西経済予測モデルの消費関数の長期消費性向0.464を乗じて追加的消費支出金額を計 算している。これを関西のGRP(89.4兆円、2010年度の予測値)と比較する。この結果、2010年度には0.4%程度、2011年度には0.3% 程度のGRP押し上げ効果となる。しかし、2012年度、2013年度には-0.3%、-0.5%とGRPにマイナス効果をもたらすことになる。

以上、経済効果を示した。より詳細な分析のためには、家計調査報告に基づいた所得階層別の分析が必要となろう。民主党政権が考える内需、特に、家計消費 の刺激を起点とする経済成長シナリオにより、どのような成長パスが実現されるのか、今後の政策運営動向に注視しなければならない。 (稲田義久・入江啓彰)

日本

<7-9月期、内需は久方ぶりにプラス成長に転じるも、持続性に疑問>9月11日発表のGDP2次速報値によれば、4-6月期の実質GDP成長率は前期年率+2.3%となり、1次速報値(同+3.7%)から下方修正となった。

実質GDP成長率下方修正の主要因は、民間企業在庫品増加である。実質民間企業在庫品増加は1次速報値の前期比-2.0%ポイント(寄与度年率ベース) から同-3.1%ポイントへと下方修正された。在庫調整が想像以上に進展していることを確認した。今後は在庫投資の積み上げが期待され、先行きにとっては 悪くない結果である。

9月14日の予測では、8月の一部のデータと7月のデータがほぼ更新され、また4-6月期のGDP統計2次速報値が追加されている。支出サイドモデル は、7-9月期の実質GDP成長率を、純輸出は引き続き拡大し、内需も小幅拡大するため、前期比+0.9%、同年率+3.6%と予測する。

10-12月期の実質GDP成長率を、純輸出は引き続き拡大するが、内需が横ばいとなるため、前期比+0.5%、同年率+1.9%と予測している。この結果、2009暦年の実質GDP成長率は-5.5%となろう。

7-9月期の国内需要を見れば、実質民間最終消費支出は前期比+0.5%となる。実質民間住宅は同-0.8%、実質民間企業設備も同-2.1%といずれも マイナスながら小幅の減少にとどまる。7月の工事費予定額(居住用)と資本財出荷指数は前月比ともにプラスになっており、7-9月期の民間住宅や企業設備 が前期比で安定化する可能性が出てきた。実質政府最終消費支出は同+0.5%、実質公的固定資本形成は同-1.0%となる。このため、国内需要の実質 GDP成長率(前期比+0.9%)に対する寄与度は+0.3%ポイントとなり、久方ぶりに内需が景気を引き上げる。

財貨・サービスの実質輸出は同+5.7%と増加するが、実質輸入は同+1.9%にとどまる。このため、実質純輸出の実質GDP成長率に対する寄与度は+0.5%ポイントとなる。

一方、主成分分析モデルは、7-9月期の実質GDP成長率を前期比年率+3.6%と予測しており、支出サイドからの予測と一致している。また10-12月期を同+3.4%とみている。

この結果、支出サイド・主成分分析モデルの実質GDP平均成長率(前期比年率)は、7-9月期が+3.6%、10-12月期が+2.6%となる。

日本経済は4-6月期以降、内需が小幅ながら緩やかなプラス成長に転じている。しかし、今後は、民主党による補正予算の見直しも含め補正予算の政策効果 が剥落してくるため、経済のプラス成長の持続性には疑問が出ている。2010年度の民主党の消費拡大効果が出る前に一時的にマイナス成長に陥る可能性があ ることを指摘しておく。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

グラフに見るように、8月の雇用統計を更新した時点で超短期モデルは2009年7-9月期の実質GDP成長率を+1.3%と予測している。これは2008年4-6月期以来1年振りのプラス成長である。

支出サイドから実質GDP成長率が急速に上昇した主な理由の一つには”Cash-For-Clunkers Program” (エコカー購入促進システム)により、自動車購入が増え実質個人消費支出が増えたことが上げられる。超短期モデルは実質耐久財の個人消費支出が2009年 7-9月期に11.9%(前期比年率)伸びると予測し、個人消費支出全体の伸び率を同+2.0%と予測している。エコカー購入促進システムによる購入が自 動車の在庫減になればその分GDP成長率の増加は相殺されるが、新車の生産につながればGDP成長率は高まる。支出サイドからの経済成長率上昇のもう一つ の大きな理由は実質住宅投資が7-9月期に同9.1%伸びると予想されていることによる。これは7月の民間住宅建設支出が2.3%(前月比)と大幅に上昇 したことによる。実質住宅投資の伸び率がプラスに転じるのは2005年10-12月期以来14四半期振りのことである。

一方、所得サイドからの実質GDP成長率プラス転換の主な理由は2009年4-6月期の統計上の誤差が2,250億ドルと大きくなり、その結果7-9月 期の統計上の誤差も2,280億ドルになると超短期モデルが予測していることである。この統計上の誤差はGDP比率でみると1.6%に相当する。もう一つ の理由は、1-3月期、4-6月期とそれぞれ前期比-14%、同-5%と大きく落ち込んだ賃金・俸給が7-9月期には0%にまで持ち直すと予想されている ことが挙げられる。

しかし、7-9月期経済のプラス成長の持続性には問題が残る。エコカー購入促進システムが8月24日で終了し、今後の個人消費支出の落ち込みが予想され る。また、住宅市場に回復の兆しが見えたものの今度は商業用不動産市場が悪化していることがある。所得サイドにおいても失業率が8月には9.7%と 1983年以来の高い水準になり、遅行指数とはいいながら労働市場の回復にはまだかなりの時間がかかるとみられ、個人消費支出の鍵をにぎる賃金・俸給の堅 調な伸びが今もって期待できない。このように、米国経済は7-9月期に一旦プラス成長に戻るものの、その持続性には多くの懸念が残る。[ [熊坂侑三 ITエコノミー]]

“

-

第1号 第45回衆議院総選挙を終えて (2009.9.10)

インサイト

インサイト » 分析レポート

/ DATE :

ABSTRACT

財団法人 関西社会経済研究所

1.「新しい国のかたち」の模索 文責(浜藤豊)

今や、日本は外にあっても内にあっても大変な時期である。我々は安心と自信を回復するために政治を鍛え直さなければいけない。この国の統治の立て直しを 誰に託すかを判断し、「新しい国のかたち」の建設を始めるのがまさに8月30日であった。その建設を進めていくに当たって克服すべき課題は多いが、大きく 分けてみるならば次の3つに集約できる。

(1)経済構造の脆弱さ

(2)政治、行政に対する不信感

(3)巨額の財政赤字

これらが複雑に絡み合って内外の環境激変に対応しきれなくなり、持続的な成長イメージが描けない状況に陥っている。<3課題に対する対策>

第一に、構造的に弱い日本経済の足腰を強くするには、民間の活力を最大限に引き出す経済社会の確立を目指さなければならない。

そのためには、日本国内の成長力を強化するとともに、海外の成長力を取り込むことが肝要である。国内面では、

①雇用機会の拡大や女性・高齢者の労働参加の促進

②省エネ設備・製品の開発・普及に向けた対策

③成長戦略のための技術開発促進による産業強化策

(例)新たなサービス産業(医療、介護分野等で)の創出 など一方、海外成長力取り込みでは

①グローバル化に対応した法人税減税などの税制改革

②WTO中心型とEPA,FTA締結促進型との併用による自由貿易体制の確立

③競争力強化対策の拡充

(例)日本への直接投資の促進(秩序ある資本の流出入を実現する市場の形成) など第二に、政治や行政に対する不信感を取り除いて国民が安心できる制度を構築するにはどうすればいいのかの問題である。行政の失敗が政治への不信につながっていることから

①無駄が生み出す財政赤字の排除の仕組みを取り入れた予算制度・公務員制度の改革

(例)民間経営手法(PDCAサイクルなど)の採用②住民選択を尊重する地域重視型社会の実現及び国・地方の役割分担を明確にした上での権限委譲

(例)地方税財源確保のための補助金、交付税、税源配分見直し。道州制導入 など③グローバル化・高齢化にも対応可能な社会保障制度の再構築

(例)高齢者が安心して受けられる医療制度の再確立、派遣労働者へのセイフティーネット強化 など第三に、財政の健全化の問題が重くのしかかっている。このまま赤字が膨らみ続けると、現下の景気悪化に伴う赤字財政の拡大も加わって、将来世代が受ける 公共サービスレベルの低下も心配される。しかも、2015年には団塊世代が65歳の年金受給年齢に達し、本格的な高齢社会に突入することになる。その時期 までに財政再建への道筋をつけておかなければならない。具体的には、

①歳出削減と成長による、基礎的財政収支の赤字幅の削減、及び黒字化の時期

②成長・増税・歳出削減による、国・地方の債務残高の対GDP比のピークアウトを図る目標時期

を明確化しておく必要がある。

今、日本に求められていることは、現実を正しく認識し、先に述べた3つの課題に対する構造改革を推し進め、国内外の変化に柔軟に対応できる「新し い国のかたち」を構築していくことである。そこで、以下では、現在示されている各党のマニフェストがこの国の将来を示し得るものになっているのかを検討し てみたい。2.マニフェストに求めること 文責(島章弘)

8月30日に実施された総選挙の結果、民主党が衆議院の過半数以上の議席を占めた。総選挙では多くの事が議論されたが、当然、政策議論が主体であり、その中心に各党のマニフェストが存在したといえる。

近年、国政選挙におけるマニフェストの存在意義が高まっている。各党は従来以上にマニフェスト作成に努力し、国民そして各界も高い関心を払うようになって きた。マニフェストは各党の国民へのコミットメントであり、その内容を豊かにすることは日本の将来にインパクトがあると考える。

ここでは、各党の2009年衆議院選挙に向けたマニフェストを概観し、これまでの議論や各界からの期待を踏まえ、さらに求めたいことを列挙してみた。マニフェスト評価を出発点として、政策議論の一層の活発化を期待したい。■各党ともに多くの行政サービスの具体策を示しているが、その源泉となる国富の創出に関する記述が少ない。

厳しい国際競争下、各党のマクロ経済政策や産業振興施策には一層の充実が求められる。今、求められるものはいかに内需を喚起するか、いかに国際競争力を 有する産業を発展させるかである。この結果、過度に外需に依存しない持続可能な経済発展が可能となり、国の税収を増加させ、政策が豊かなものになる。

1990年代、米国経済は長期にわたる好況を謳歌し、「もはや景気循環はなくなった」とする「ニューエコノミー」論が活発に語られるほどであった。これ によって、巨額の財政赤字は解消され、クリントン政権を引き継いだ直後のブッシュ政権が実施した10年間で1.3兆ドルを超える減税プログラムが実現され た。■不況下のマニフェストであり、セイフティーネット充実の必要性から全体として政策が増加している感が否めない。

各党ともに行政の無駄排除を掲げているが、新政策の増加から結果として政府が関与する領域が広くなり大きな政府となる可能性がある。政府が関与する領域が広い社会経済システムを選択するのか、政府関与が少ないシステムを関与するのかの問題提起が欲しいところである。■金融危機そのものに対する政策が少ない。

現在の経済不況の発端となったのが金融危機である。株価は世界的に回復基調にあるが、根本的な問題は継続しており、国や地方の財政問題などこれから影響 が本格化する領域もある。こういったマイナス影響への対応策及び危機の再発防止への対応といった政策の提示が求められる。■環境問題目標の達成手段についての国の関与に関する記述が少ない。

原子力利用の充実を唱えている政党もあるが、これまでの原子力利用の実績を見ると、安全問題など克服すべき課題が大きく具体策に欠ける。また、日本の1 人当たり一次エネルギー消費は世界的にみて高いものであるが、個別産業のエネルギー効率でみると多くの産業で世界のトップ級になっている。技術開発の芽も 少ない状況では、削減目標数値先にありきでは、製造業の海外移転を促すだけになりかねない。さらに、排出権取引市場の設置も真の意味での環境問題進展への 寄与は期待できない。

エネルギー分野で信頼度が高いBP統計によれば、2008年の日本の人口1人当り一次エネルギー消費量は中国の2倍以上である。しかし、鉄鋼業でみると 中国の製鉄所のエネルギー原単位は日本に比べ10%から20%悪いなど、ほぼ全ての産業で日本は優れた効率を達成している。日本の産業界が今のレベルから 飛躍的にエネルギー効率を向上させるのは相当困難である。こうした情勢下で、より厳しい目標を設定するには、より具体的な政策が求められる。■税制改正に関する体系立った提案がない。

抜本的改革との表現を使っているところもあるが、メッセージはそれだけであり中身が不透明である。暫定税率など一部の税廃止と税控除措置見直しを提唱しているところもあるが、税体系全体に関するメッセージが欠けている。

逆進性がある消費税と累進性がある所得税とを中核として税負担をしている国民にとっては、負担構造のあり方についてむしろ受益と負担の関係から議論が行われて然るべきである。

また、多くの党は中小企業の法人税率引き下げを提唱しているが、これは緊急経済対策的な色彩が濃いものであり、法人税全体に関する議論こそが、グローバル経済下では重要である。■地方分権推進の考えは鮮明であるが、内容が説明不足。

道州制導入を明確にしている政党は三層型地方分権制度であるのに対し、現状より広域化させた基礎自治体をベースとする政党は二層型地方分権制度といえよう。 それぞれの違いが国民生活にいかなる違いをもたらすかのメッセージが伝えられていない。個別分野ごとにマニフェストを概観し、これまでの議論や各界からの期待を踏まえ、求めることを列挙してみた。

更に、個別分野ごとの議論ではなく、マニフェスト全体にかかわるポイントを指摘してみたい。マニフェストは数値や時期が明示された政策目標と合理的に選 択された明確な手段が提示されるべきである。今回、多くの政党のマニフェストは政策目標は提示されているが、具体的で明確な政策手段が示されているとの評 価をするのは難しいといえる。

「政策形成能力」には、まだまだ問題があることを強く指摘しておきたい。また、この政策を実現・実行するのが「実現力」・「実行能力」といわれている が、前者は議院内閣制であれば政権をとるかとらないかの問題であり、後者は行政組織に対する管理能力の問題である。したがって、実現・実行の問題はマニ フェスト上の問題ではない。各党には、むしろ「政策形成能力」の向上を強く求めたい。3.日本の未来を示し得る政策への期待を込めて 文責(浜藤豊)

前節では、現在までに公表されたマニフェストを前提に不充分な点を指摘してきた。日本は今、2つの大きなうねりに翻弄されている。すなわち、外にあって はグローバル化が急速に進むなかでの昨年来の経済危機、内にあっては高齢化・少子化の2つである。経済のグローバル化のうねりの象徴と対策としては、

①背後から迫りくる中国(GDPで追い抜かれる) → 実効性のある産業育成戦略の立案

②外国資金による国内金融資本市場の撹乱 → 新しい市場監視ルールの確立(投機資金の規正)

などがあり、高齢化・少子化のうねりの象徴と対策としては

①人口減少の始まり → 外国人労働力・移民の受入体制の整備

②出生率の長期的低迷 → 結婚・出産阻害要因の除去(高校編入制度の未整備、婚外子対応など)

などが挙げられる。

グローバル化、高齢化・少子化が進展するなかでも持続的成長を図るためには、政府による体系的な実効性のある成長戦略が必要であると同時に、『民間企業 も成長していかなければ!』という覚悟をもって民間でも自らの成長戦略を構築することも重要である。官民共同による成長があってこそ社会は安定するので あって、子育てや雇用への安心もその延長線上に見えてくる。

直面している危機を一刻も早く脱出し、これからの「新しい国のかたち」を構築していかなければならない。各党のマニフェストは政策内容としてはまだまだ不 十分な部分もあり、我々国民も充分にその内容を理解できているとは言い難いが、民主党に政権がバトンタッチされることになった今、マニフェスト通り誠実に 政策実現されるかをよくウォッチしていくことが肝要である。4.有権者意識調査 文責(長尾正博)

(財)関西社会経済研究所では、8月8日、9日の両日にわたって、楽天リサーチの全国サンプル1000人を対象に、インターネットを通じて、各党政策に対する有権者の意識調査を実施した。その3週間後(8月30日)衆議院選挙の投開票が行われ、獲得議席数が、多い順に、民主党308、自民党119、公明党21、共産党9、社民党7、みんなの党5、国民新党3、その他8議席という結果になった。前述の調査によれば、比例区の投票先政党については、民主党32.4%、自民党9.8%、公明党2.0%、共産党4.3%、社民党1.1%、国民新党0.5%であった(その時点で、まだ決めていない又は投票しないという方の合計は49.4%であった。)ので、実際の獲得議席数と同様の傾向を示していたことになる。例外は共産党であったが、同党に投票した有権者は比例区で7.0%であり、獲得票という意味では、これも、調査結果が反映されたと言える。

調査結果の詳細については、「No5 各党政策に対する有権者の意識」というタイトルで、(財)関西社会経済研究所ホームページのリサーチペーパー欄に掲載しているが、その一部は下記の通りである。(1)支持の理由

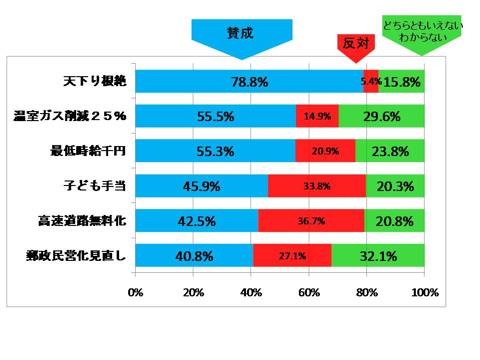

自民党の場合、支持する政党だから(56.1%、複数回答、以下同様)と政権を委ねるのに信頼できるから(35.7%)が突出しており、具体的な政策を評価していることにはなっていない。一方、民主党の場合、国の無駄遣いを解消し(55.2%)、官僚主導体制を打破し(45.1%)、国の構造改革を積極的にすすめてくれそう(26.5%)だからというのが支持の理由である。(2)個別のマニフェスト評価

個別政策(特に民主党)について、それぞれ賛成か反対かについて聞いた結果を、賛成比率の高いものから並べると下記のグラフの通りとなった。また、比例区投票先別(民主党と自民党)にもクロス分析したところ、「子ども手当て」と「高速道路無料化」では、意見が分かれた。とくに子ども手当てについて、中学生以下のこどもがいない家庭では、賛否が互角であった。(3)経済・財政運営方針に対する有権者の賛否

経済並びに財政に関する運営方針についても、その支持度合を計測した。

この質問は難易度が高くなる為、「どちらともいえない。わからない。」という方が、経済運営で53%、財政運営で38%と多くなる。残りの明確に賛否を示された方の中で、どちらを支持するかについて聞いたところ下記の通りとなった。“

-

今月のトピックス(2009年8月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

関西社会経済研究所は7月30日、岩田一政氏(内閣府経済社会総合研究所所長)と櫨浩一氏(ニッセイ基礎研究所経済調査部部長)をパネリストとして招 き、「世界同時不況からの回復?夜明けは見えたか?」というテーマで景気討論会を行った。政権交代の可能性が高まる中、短期的には政策や景気の見通しにつ いて不確実性が高まるという状況での討論会であった。

各パネリストの議論は、それぞれが得意とする中期、短期、超短期をカバーした非常に内容の充実したものとなった。以下、景気討論会での重要と思われる議 論を紹介する。8月30日には総選挙結果の如何を問わず、今後の景気見通しや経済運営の議論にとって重要と考えられるからである。内閣府の中期経済見通し

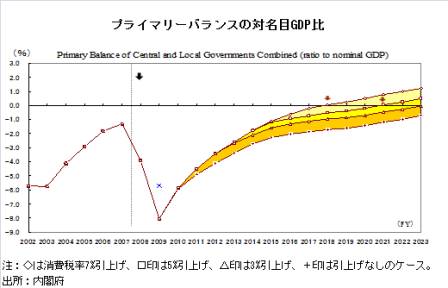

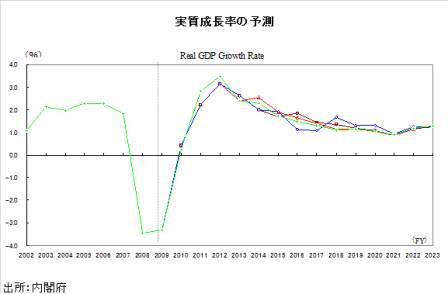

岩田氏は、内閣府試算の最新の中期経済の見通しから3つのシナリオを提示された。3つのシナリオとは、2011年度から毎年消費税率を1%ポイント、累 計で3%、5%、7%の引上げを行った場合の、それぞれの経済成長率と財政の基礎収支(プライマリーバランス)のパスを示したものである。プライマリーバ ランスは、成長戦略と景気回復で2007年度に-1%台まで改善したが、2008年度の大不況と大規模な財政出動で大幅に悪化し、2009年度には -8.1%まで低下すると見込まれるため、2011年度黒字化の目標はすでに放棄された。

今後この3つのシナリオが実現された場合、プライマリーバランスが黒字化する時期は、消費税率引き上げが7%ポイントのケースは2018年度、5%ポイ ント引き上げのケースは2021年度となる。それ以外のケース(3%ないしはゼロ%)では2023年度までに黒字は実現できないようである。図からわかる ように、今回の大不況は、日本のプライマリーバランスの改善を10年程度先送りにしたことになる。内閣府の試算では、日本経済の成長率のパスは2008-09年度に2年連続の-3%台のマイナス成長の後、2010年度は+0.6%となり、2012年度までは大幅な需給ギャップを埋めるため3%程度の比較的高い成長を経たのち、以降潜在成長率に戻るというものである。

最終目的としての政府債務/名目GDP比が2010年代半ばに安定化し、2020年代に低下するためにも、長期実質金利が低位安定的でなければならな い。岩田氏の指摘によれば、長期金利は生産年齢人口の変化と関係しており、日米とも生産年齢人口がピークアウトする時期にバブルが発生したことから、今後 の日本の生産年齢人口比率が低下することは長期金利安定化の一助となるが、逆に、中国は生産年齢人口が上昇することから、今後バブル発生の可能性は高くな るという。これは、重要なポイントと考えられる。中国は米国市場に替わる役割を完全に担うことはできない

短期的な視点に戻せば、2009年4-6月期の日本経済の実質成長率は純輸出のリバウンドで前期比プラス成長に転じ、景気の底打ちは確認できそうだが、 年後半は加速ではなく緩やかな回復にとどまる可能性が高い。米国の超短期予測が示すように、マーケットが期待するような回復には所得サイドから疑問が投げ かけられている。日本経済にとって重要な貿易パートナーである米国経済の急回復が期待できないとすれば、年後半の日本経済の回復は緩やかなものにとどまろ う。一方、新興諸国の代表である中国は、足下政策効果があらわれ経済成長率を加速させており、日本の中国向け輸出も前期比で増加している。しかし、公共投 資を中心とする財政政策では民間消費をけん引役とする内需拡大型成長は実現できない。結局、輸出の回復が戻らなければ、中国の高成長は持続可能でないであ ろう。その意味で、日本にとって、中国は米国市場に替わる役割を完全に担うことはできない。

日本経済が、内閣府試算が示す3つのシナリオないしはそれ以外のシナリオをとろうとも、中期成長パスの初期条件として、2010年度の経済パフォーマン スないし景気回復の中身は今後にとって非常に重要な鍵となろう。その意味で、2010年度に効果が剥落する政策の存否については、その効果についての十分 な精査が必要である。(稲田義久)日本

<4-6月期は5期ぶりのプラス成長に転じるも、年後半は勢いに欠ける>4-6月期の実質GDP成長率(1次速報値)は前期比年率+3.7%となり、5期ぶりのプラスに転じた。成長率への寄与度(年率)を見ると、国内需要は-2.8%ポイントと成長率を引き下げ、純輸出は+6.5%ポイント引き上げた。

今回の回復の特徴は、景気対策効果と純輸出の大きな寄与である。実質民間最終消費支出は前期比年率+3.1%と3期ぶりのプラスとなり、実質GDP成長 率を1.9%ポイント引き上げた。もっとも所得環境は悪く、実質雇用者報酬は同-6.7%と2期連続のマイナス。にもかかわらず民間最終消費支出が伸びた のは、政策効果(エコポイント制度、自動車取得促進税制や補助金)による消費性向の一時的な高まりが影響している。

一方、投資は住宅、企業設備ともに不調である。実質民間住宅は同-33.0%と2期連続のマイナスである。実質民間企業設備も同-16.1%と5期連続 で減少した。この結果、民間住宅と民間企業設備で実質GDP成長率を3.7%ポイント引き下げたことになる。また、実質民間在庫品増加は-2.1%ポイン ト成長率を押し下げた。大幅に在庫調整が進んだといえよう。

公的需要は同4.7%増加し、実質GDP成長率を1.1%ポイント引き上げた。うち、実質公的固定資本形成は同36.3%増加し、寄与度は+1.4%ポイントである。

外需をみると、実質純輸出は大きく経済成長率に貢献した。財貨・サービスの実質輸出は同+27.9%増加する(寄与度+3.2%ポイント)一方で、同実質輸入は同-18.9%(寄与度+3.3%)減少したためである。

デフレータをみると、GDPデフレータは前期比-1.1%と3期ぶりの下落となった。需給ギャップの急激な拡大を背景にデフレ圧力が強まっている。

今週の支出サイドモデル予測は、7-9月期の実質GDP成長率を、純輸出は拡大するが、民需(特に、民間住宅、民間企業設備)が不調となるため、前期比 年率+1.6%と予測している。10-12月期の実質GDP成長率も、純輸出は引き続き拡大するが、内需が引き続き悪化するため、同+0.6%と予測して いる。このように2009年後半の経済は、4-6月期のプラス転換にもかかわらず、勢いに欠ける。この結果、2009暦年の実質GDP成長率は-5.4% となろう。

7-9月期の国内需要を見れば、実質民間最終消費支出は前期比+0.3%となる。実質民間住宅は同-3.7%と3期連続のマイナスとなる。実質民間企業 設備も同-5.3%と6期連続のマイナスとなる。実質政府最終消費支出は同+0.5%、実質公的固定資本形成は同+0.2%となる。このため、国内需要の 実質GDP成長率(前期比+0.4%)に対する寄与度は-0.3%ポイントとなる。

財貨・サービスの実質輸出は同5.4%増加するが、実質輸入は同横ばいとなる。このため、実質純輸出の実質GDP成長率に対する貢献度は+0.7%ポイントとなる。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

<所得サイドから懸念される米国経済への楽観的見方 >6月の始め頃から米国景気の減速が緩やかになってきたことがわかってきた。このため、超短期予測は、6月から7月の始めにかけて米国景気に対して楽観的 な見方をするようになった。しかし、その後、超短期予測の改善は進まず、支出・所得サイドから4-6月期の実質GDP経済成長率を最終的には前期比年率 -1.1%と予測した。7月31日に発表された4-6月期の実質GDP速報値によれば、成長率は同-1.0%となった。実績は、超短期予測に近かったもの の、市場コンセンサスの同-1.5%よりマイナス幅が小さかった。このため、市場・エコノミスト達の間ではリセッションが2009年1-3月期に底を打 ち、これから景気が回復に向かうであろうという楽観的な見方が広まった。実際、多くのエコノミスト達は2009年7-9月期の経済成長率を+2%近くに上 方修正をしている。

発表された経済統計が良くなくとも、それが市場のコンセンサスより良かった場合、市場・エコノミストにある種の楽観的な見方が生まれることがある。今 回、このことが雇用統計においても生じた。市場は7月の失業率が前月より0.1%ポイント上昇し9.6%になると予想していたが、結果は前月より0.1% ポイント低い9.4%となった。7月の雇用減も市場のコンセンサスをかなり下回る数字となった。このため、株価の高騰にみるように、市場、エコノミストの 間に景気回復に対する楽観的な見方が急速に広まってきた。更に、消費者が政府の補助を得てエネルギー効率のよい自動車に買い換え る”Cash?for?Clunkers Program(エコカー購入促進システム)” が予想以上に好調なこともエコノミスト達の楽観論を支えることになっている。

8月10日の超短期予測では7月の自動車の小売販売統計が更新されていない。すなわち、”Cash?for?Clunkers Program”の経済への影響を考慮できていないことから、7-9月期の成長率予測は過小推計の可能性があるが、問題はグラフに見るように、所得サイド からのGDP予測が下降トレンドを示していることにある。所得サイドから景気回復がみられなければ、持続的・堅調な米景気の回復・拡大は難しい。その結 果、今の景気回復への楽観的な見方は期待はずれに終わることになるであろう。[[熊坂侑三 ITエコノミー]]

“

-

今月のトピックス(2009年7月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<続:本当に1-3月期が景気の底か?>

【センチメントは回復したが・・・】

7月1日発表の日銀6月短観によると、最も注目される業況判断指数(DI)は、大企業製造業で-48となり、前回調査から10ポイント改善した。前期比 での改善は2006年12月調査以来2年半ぶりである。6月短観の業況判断DIは景気の底打ちを示唆するものであるが、その水準が極めて低く、大幅な需給 ギャップが存在しており、自律的な回復に疑問を抱かせる結果といえよう。

6月調査の年度計画を見ると、2009年度の売上高計画は全規模・全産業ベースで前年比-9.5%と3月調査(-5.7%)から下方修正された。一方、2009年度経常利益計画は前年比-16.4%の減益が見込まれており、前回調査(-9%)から大幅下方修正された。

生産設備の過剰感の拡大と企業業績の悪化で、設備投資計画は大きく下方修正された。2009年度の投資計画(全規模・全産業、ソフトウェアを除き土地投 資額を含む)では、前年比-17.1%と3月調査から4.2%ポイント下方修正された。2009年度前期は前年比-15.7%、後期は同-18.4%と後 半に減少幅の改善は見られない。

また、6月の景気ウォッチャー調査によると、街角の景況感を示す現状判断DIは42.2となり、前月より5.5ポイント上昇した。6ヵ月連続の改善。前年比では12.7ポイント上昇し、2ヵ月連続の改善となった。

景気ウォッチャー調査では、景気は、「良くなっている」から「悪くなっている」の5段階で評価される。また判断DIは5つの評価点と評価区分のウェイトの加重平均で計算される。

6月は、「やや良くなっている(15.5%)」と「変わらない(49.4%)」と答えた割合は、前月からそれぞれ3.3%ポイント、7.9%ポイント上 昇しており、一方、「やや悪くなっている(20.9%)」と「悪くなっている(13.5%)」と答えた割合は、それぞれ3.6%ポイント、7.7%ポイン ト低下している。「やや悪くなっている」と「悪くなっている」の合計が前月から11.3%ポイント低下しており、その大部分は「変わらない」に流れてお り、景気ウォッチャー達は景気が最悪期を脱したが大きく改善したわけではないとみている。【4-6月期成長率予測、支出サイドモデルと生産サイドモデルのギャップは鉱工業生産の好調が原因】

今月の日本経済見通しで述べているように、支出サイドモデルによれば、4-6月期の実質GDP成長率は、純輸出は拡大するが、民需(特に、民間住宅、民 間企業設備)が不調となるため、前期比年率-4.2%と予測される。一方、主成分分析(生産サイド)モデルは、4-6月期の実質GDP成長率を 同+2.0%と予測している。なぜ両モデルの予測が乖離するのであろうか。

支出サイドモデルでは、GDP支出各項目を予測し、それを積み上げて成長率を予測する。そこで、4-6月期のGDP項目の予測を詳細に見てみよう。

まず民間需要。実質民間最終消費支出は前期比+0.9%と、1-3月期の-1.1%から大きく回復する。5月の消費総合指数は、前月比0.6%上昇し 3ヵ月連続のプラス。補正予算による民間消費の底上げ効果が徐々に出てきているようである。家計調査報告によれば、勤労者世帯のうち定額給付金を受け取っ た割合は、4-5月累計で32.5%となっており、実収入を一時的に押し上げていることがわかる。もっとも、先行きについては家計の所得制約が強まるた め、民間消費の持続的拡大は期待できないであろう。実質民間住宅は同-8.7%と2期連続のマイナスとなる。実質民間企業設備も同-8.5%と5期連続の マイナスとなる。このように、民需では民間家計消費支出は好調であるが、民間投資が極めて弱いため、実質GDP成長率(前期比-1.1%)に対する寄与度 は-1.4%ポイントとなる。

一方、公的需要は成長に貢献している。実質政府最終消費支出は同+0.4%、実質公的固定資本形成は同+5.3%となるため、成長率への寄与度は+0.3%となる。

純輸出は景気回復に貢献している。財貨・サービスの実質輸出は同1.3%減少するが、実質輸入も同2.1%減少する。このため、実質純輸出の実質GDP成長率に対する寄与度は+0.1%ポイントとなる。

生産サイドモデルでは、15の変数からなる主成分を用いて実質GDP成長率を予測する。すなわち、鉱工業生産指数、家計消費支出、小売業売上高、工事費 予定額(居住専用)、民間機械受注、公共工事請負金額、給与総額、交易条件、イールドカーブ、国内企業物価指数、消費者物価指数等である。このうち、5月 の鉱工業生産指数(前月比+5.9%)は3ヵ月連続のプラスと好調で、これが大きく成長率予測を引き上げている。支出サイドモデルで使用される資本財出荷 指数は5月に前月比7.5%下落し、8ヵ月連続のマイナスとなったのとは好対照である。

以上が、両モデルの予測値が乖離する主たる理由である。今後支出サイドモデルがプラス成長に転じるきっかけは、6月の貿易統計と公共投資の結果となろう。(稲田義久)日本

<回復力が弱い日本経済:鉱工業生産は3ヵ月連続プラスだが、見方は依然慎重>7月13日の予測では6月の一部と、5月のほぼすべてのデータが更新された。4-6月期のGDPを説明する3分の2の月次指標が出揃ったことになる。

支出サイドモデルは、4-6月期の実質GDP成長率を、純輸出は拡大するが、民需(特に、民間住宅、民間企業設備)が不調となるため、前期比 -1.1%、同年率-4.2%と予測している。7-9月期の実質GDP成長率は、内需の減少幅が縮小するが、純輸出が悪化するため、前期比-1.6%、同 年率-6.1%と予測している。

一方、主成分分析(生産サイド)モデルは、4-6月期の実質GDP成長率を前期比年率+2.0%、7-9月期を同-2.6%と予測している。

この結果、支出サイド・主成分分析モデルの実質GDP成長率(前期比年率)の平均は、4-6月期が-1.1%、7-9月期が-4.3%となる。1-3月 期の-14.2%の大幅マイナスから、4-6月期はマイナス幅が大きく縮小するが、7-9月期に再び拡大するというパターンである。この2四半期いずれも 回復力が弱いのが我々の予測の特徴である。

前月の予測と異なる点は、支出サイド、生産サイドいずれも実質GDP成長率が上方に修正されたことである。特に、生産サイドからの成長率予測 は+2.0%と前月からプラスに転じた。主成分分析モデルでは15の変数が使用されているが、うち鉱工業生産指数の好調がその要因となっている。実際、5 月の鉱工業生産指数は前月比5.9%上昇し、3ヵ月連続のプラスとなった。輸送機械工業、電子部品・デバイス工業等が上昇し、経済対策の効果が表れてきた ようである。たしかに経済は大幅なマイナス成長からのリバウンドで最悪期を脱したといえよう。しかし、問題は回復の持続力である。

7月9日に発表されたESPフォーキャスト調査によると、4-6月期のコンセンサス予測は前期比年率+1.98%となっている。これは主成分分析モデル と同じ予測結果である。いずれも、好調な鉱工業生産指数の影響を受けているようである。しかし、経済全体で見た場合、景気回復にはまだまだ時間がかかり、 その判断には慎重にならざるを得ない。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

7月3日の超短期予測は、6月の雇用統計までを更新した結果、グラフに見るように6月に入り緩やかではあるが上昇トレンドを形成し始めた実質GDP経済 成長率を僅かに下方に修正した。成長率だけでなく、実質総需要、実質国内需要、実質最終需要のようなアグリゲート指標においても同じようにわずかながら下 方修正となった。しかし、グラフに見るように4-6月期の経済成長率は2008年10-12月期、2009年1-3月期の前期比年率-5%を下回る大きな マイナス成長から同-1%程度にまで回復していることが分かる。アグリゲート指標で2009年4-6月期の経済成長率をみても-2%?0%となっており、 前2四半期のような大きな落ち込みにはなっていない。

成長率はいまだマイナスであるが、改善の様子は、製造業により明確に現れている。フィラデルフィア、リッチモンド、カンザス・シティー、ダラス、シカゴ の各連銀はそれぞれの地域の製造業のデフュージョンインデックスを毎月発表するが、それらの全てが2008年末までに底をうち、その後改善の傾向を示して いる。6月の時点で製造業の活動が拡大を示しているのはリッチモンド、カンザス・シティーの両連銀地域だけであるが、他の連銀地域では製造業活動のこれま での大きな縮小が急速に小さくなっている。シカゴ連銀の全米活動指数、ISM製造業指数をみても、2009年に入り製造業活動の縮小が急速に改善している ことがわかる。このように、米国経済においては製造業が最悪期から改善し始めた状況にあるといえる。

しかし、6月の雇用統計で懸念されるのは景気先行指標としての平均週労働時間が0.3%減少したことである。この指数は3月に-0.6%と大きく下落し た後、4月、5月は横ばいとなったが、その後の景気回復により上昇することが予想されていた。7月3日の超短期予測では7-9月期のアグリゲート指標を含 む成長率を-2%?0%と4-6月期と同じ範囲に予想しており、米景気の回復(プラス成長)にはまだまだ時間がかかると思われる。[[熊坂侑三 ITエコノミー]]

“