「日本経済」の検索結果 [ 23/25 ]

-

第78回 景気分析と予測(2009年5月26日)

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部教授

高林喜久生・関西学院大学経済学部教授)当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

5月20日の政府四半期別GDP一次速報の発表を受け、2009-2010年度の改訂経済見通しとなっている。

ポイントは以下の通り。* 2009年度1-3月期実績の評価‥‥当期の実質GDP成長率(一次速報)は、前期比▲4.0%、同年率▲15.2%と、戦後最大の落ち込みとなり、4期 連続のマイナス成長を記録した。これまで景気の牽引役であった輸出の急激な落ち込みと、民間需要(特に民間最終消費と企業設備)の減少が原因であり、輸出 に大きく依存する日本経済成長モデルの脆弱性が示される。これにより09年度の日本経済は▲4.9%の「成長率のゲタ」を履くことになる。

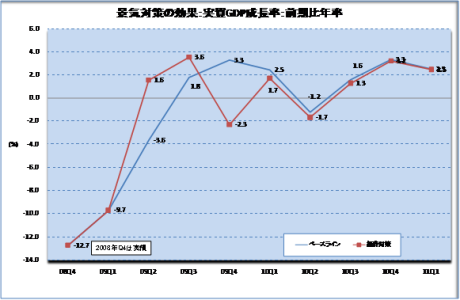

* 2009年度の改訂見通し‥‥2009年度の実質GDP成長率は▲2.2%となる(前回予測▲3.7%から上方修正)。海外経済の回復は期待できないが、 大型補正予算による需要の前倒しが起こり、大不況は回避できるであろう。大型補正予算が実現されない場合よりも経済成長率は3.0%ポイント引き上げられ る。

* 2010年度の改訂見通し‥‥世界経済の緩やかな回復により純輸出の寄与はプラスに転じるものの、大型補正予算の効果が剥落するため、小幅ながらマイナス成長にとどまる。2010年度の実質GDP成長率は▲1.1%と3年連続のマイナス成長となろう。

* 当研究所では、「経済危機対策」の効果を見積もるにあたり、アンケート調査を実施した(アンケートの調査結果は5月13日に記者発表を行っている)。この 調査結果、ならびに予算内容の精査の結果から、「経済危機対策」は実質GDPを最大で3.2%押し上げる(08年度補正予算を含む)効果を持つと検証され た。

-

今月のトピックス(2009年5月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<2009年度補正予算のマクロ経済への効果とその含意: アンケート調査に基づく検討>

【はじめに】

関西社会経済研究所(KISER)では、麻生内閣による経済危機対策についてアンケート調査(ウェブベース)を行い、5月13日に速報結果を報告した。一 方、5月20日発表された1-3月期の実質GDP(1次速報値)は前期比年率-15.2%と戦後最大の落ち込みとなった。これをうけて、KISERは26 日に日本経済の四半期見通しを発表する。これまで財政・金融政策の効果をマクロモデルのシミュレーションを通じて分析してきたが、より正確を期すために、 昨年以来、マクロ・ミクロの両アプローチから検討している。今回のアンケート結果のミクロ情報がマクロモデル分析に援用される。本コラムでは、先般発表し たアンケート調査結果を精査し再検討した結果から、その政策効果や含意に焦点を当ててみよう。【アンケート結果の精査と政策効果の推計】

アンケート調査では、経済危機対策(補正予算)のうち、低炭素革命関連、(1)エコカー購入への補助、(2)グリーン家電普及促進、(3)太陽光発電システム購入への補助、(4)住宅などの購入にかかわる贈与税の減免などを取り扱った。

補正予算(財政政策)の効果により発生する需要の推計は、基本的にはアンケートによる回答率に母集団である世帯数(エコカーは保有台数)を乗じて計算し ている。1,000というサンプルから出来るだけ正確に母集団の行動を推計するため、速報発表後に回答率の精査を行うとともに母集団の選択にも注意を払っ た。さらに、政策に関係なく購入する予定者の割合から潜在的な需要を割り出し、それが業界の最近の販売量と大きく相違しないかチェックも行っている。

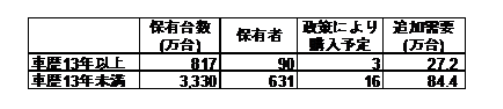

1.エコカー

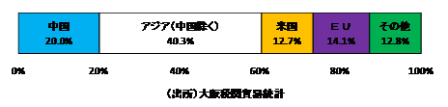

今回の精査では、車を持っている人のうち(車歴13年以上90、13年未満631)、今後1年以内の車の購入予定がないと答え、さらに、新車購入の予定 はなかったがこの政策により新車を購入すると答えた人(車歴13年以上3、13年未満16)のみをカウントした。この比率を車歴13年以上、13年未満の それぞれの台数に乗じる。ちなみに、2008年3月末の乗用車登録台数は4,147万台(車歴13年以上817万台13年未満3,330万台)である。スクラップ促進策とエコカー減税による追加的な需要創出効果は、合計、111.7万台となる。これに1台あたり200万円(インサイト、プリウスの最も安いランクの価格を参考とする)をかけると、約2兆2,334億円が政策効果となる。

2.グリーン家電

現在グリーン家電(テレビ、冷蔵庫、エアコン)のいずれも購入予定はないが、制度が実施されるならエコ家電を購入したいと答えた人の中で、それぞれのエ コ家電を購入すると答えた人のみが今回の政策による追加的購入の該当者とみなしている。全サンプルに対する割合は、テレビは8.5%、エアコンは 6.6%、冷蔵庫は7.0%である。この割合を2009年3月時点の世帯数(労働力調査)に乗じて追加需要を、さらに当該エコ家電の平均単価を乗じて金額 を推計している。エコ家電のうち、テレビとエアコンについては全世帯数を母集団としているが、冷蔵庫については2人以上の一般世帯を母集団としている。グリーン家電普及促進策による追加的な需要創出効果は、合計、1,010.4万台となり、約1兆480億円が政策効果となる。

3.住宅用太陽光発電システム

2005年国勢調査によると、全世帯4,906万世帯のうち、持家一戸建の世帯は2,539万世帯である。全世帯数は、直近2009年3月時点には、 5,059万世帯になっている。全世帯数の伸び率から、直近の持家一戸建数は2,618万戸と推計できる(2,539×5,059/4906)。この世帯 数が補助金対象になる。補助金対象者のうち、アンケートで太陽光発電システムをぜひ設置したいと答えた人の割合(24/494=4.9%)をかけると、 128.3万戸となる。

これに実現可能性バイアスを考慮する。一戸建住宅を所有していると答えた人と太陽光発電システム補助金制度を利用したことがある、と答えた人の比率は 5.5%(=25/458)である。これに直近の持家一戸建推計数2,618万戸をかけると、142.9万戸となる。しかし実際には、1997-2005 年度の累積設置戸数は25.3万戸程度で利用実績は小さい(財団法人新エネルギー財団のデータ調べ)。すなわち、17.7%(=25.3/142.9)し か実際には設置されていないことになる。

これを修正係数とすると、アンケートベースの128.3万戸に17.7%をかけた22.7万戸が新しく太陽光発電設備を設置する戸数になる。結局、250万円/戸×22.7万戸=5,675億円が追加的な需要効果と推計できる。最後に、贈与税制度の拡充による住宅投資創出効果をアンケートから推計しようとしたが、質問が正確に理解されていない可能性があり、今回は推計しなかっ た。グリーン家電や乗用車のような耐久消費財については、経済条件が多少変化しても購入意思が実現される可能性は高いが、住宅のような高額な買い物につい ては別物であると判断した。この政策の効果の推計には不確実性が付きまとうためである。

【アンケート結果の経済政策への含意】

以上の推計結果は、速報の段階よりはスケールダウンされたが、われわれは経験上確度の高い結果であると考えている。低炭素革命関連の補正予算により、民 間最終消費支出に3兆8,489億円の追加需要が2009年度に発生すると考えられる。2008年度の民間最終消費支出は290.6兆円であるから、民間 最終消費支出を1.3%引き上げることになる。経済全体では0.7%程度の引き上げとなろう。

もっともこのアンケートは4月時点での経済情勢にもとづく消費者の追加需要を推計していることに注意しなければならない。最近発表されている夏のボーナ スの予測を見れば、前年比20%程度の減少を避けられないようである。大型の耐久消費財(big ticket items)の購入にはボーナスが決定的に重要である。これからは所得制約が強まることがはっきりしているから、ここで示した推計には上方バイアスがか かっている可能性があることを指摘しておこう。

最後に、低炭素革命関連の補正予算の効果で2009年度に発生する追加需要は2010年度には消滅することを忘れてはいけない。ちょうど消費税引き上げ の駆け込み需要と同じである。その結果、2009年度には民間最終消費支出は成長促進要因となるが、2010年度には0.7%程度の抑制要因に転じるので ある。仮にその部分を世界経済の回復による外需が相殺してくれれば、日本経済は大不況からうまく脱出できることになる。結局、外需頼みの回復といえよう。 景気回復はダブルディップ型になる可能性が高いことを指摘しておこう。 (稲田義久・入江啓彰)日本

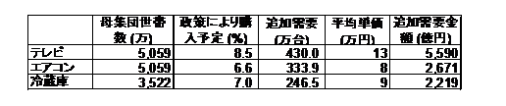

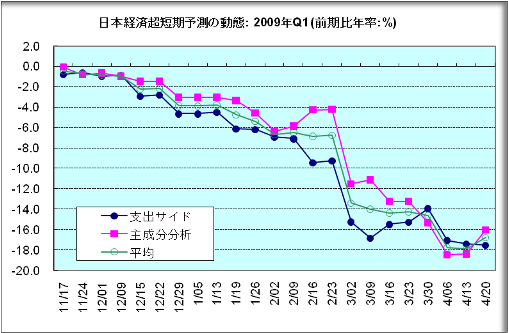

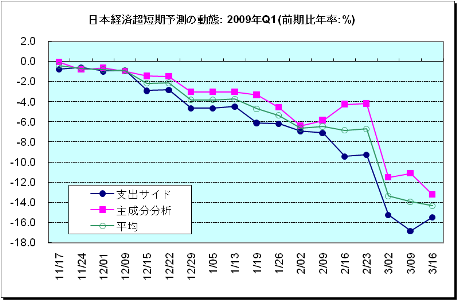

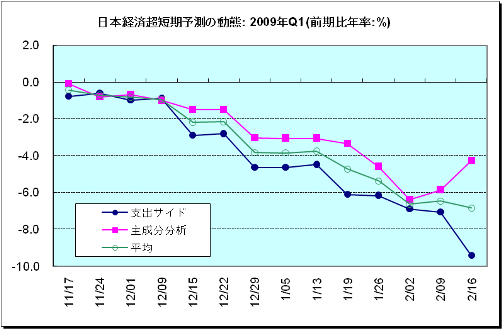

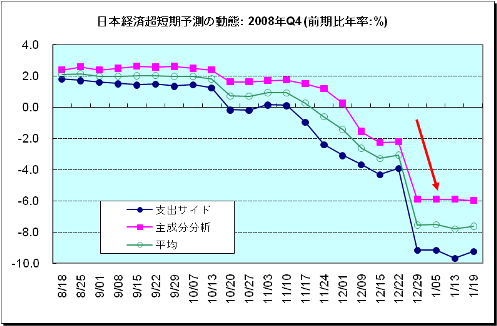

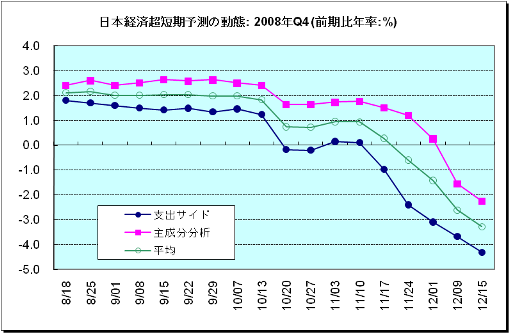

<4-6月期日本経済、楽観は禁物>5月20日に発表された1-3月期GDP1次速報値によれば、同期の実質GDPは前期比-4.0%、同年率-15.2%と前期(-14.4%)を上回る 大幅なマイナスとなった。下落率は戦後最悪となり、昨年4-6月期以来4四半期連続のマイナス成長を記録した。この結果、2008年度の成長率は -3.5%となった。実績は直近の超短期モデル予測(支出サイドモデル、主成分分析モデルの平均値:-17.4%)やマーケットコンセンサス予測(ESP フォーキャスト:-15.9%)を小幅下回る結果となった。超短期モデル予測の動態を見れば、2月の月次データが利用可能となった2月末の予測において は、すでに-14%程度の大幅な成長率予測へ下方シフトが起こっている。超短期予測は2ヵ月程度早く大幅落ち込みを予測できたことになる。

1-3月期の成長率が戦後最大の落ち込み幅となった主要因は、輸出の急激な落ち込みと低調な民間需要(民間最終消費支出と民間企業設備)である。日本の 景気の落ち込み幅は、他の先進国、米国(年率-6.1%)やEU(約年率-10%)のそれを大きく上回っている。これは、輸出に大きく依存した日本経済成 長モデルの脆弱性を引き続き示したことになる。

ただ、3月には生産や輸出が前月比でプラスに転じたことにより、マーッケトでは4-6月期は前期比でプラス成長になる可能性がささやかれている。

1-3月期のGDPを更新した今週の支出サイドモデル予測によれば、4-6月期の実質GDP成長率は、内需と純輸出が引き続き縮小するため、前期比-1.9%、同年率-7.5%と予測される。前期よりマイナス幅は縮小するものの依然としてマイナス成長が続くとみている。

4月の多くのデータが利用可能ではなく、予測モデルでは時系列モデルによる予測値を用いているため、今回のようにほとんどデータが急激な下方トレンドを 示している状況では転換点の予測は後ずれする。4月のデータが利用可能となれば、実質GDP成長率のマイナス幅が縮小することは予想できるが、プラスに転 じるかについては次回の予測を待ってみたい。プラス要因として補正予算の効果が期待できるが、新型インフルエンザ等マイナスの要因もあるからである。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

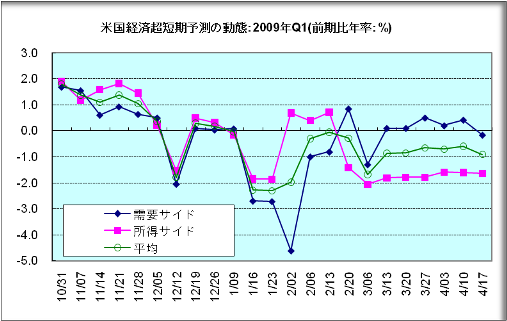

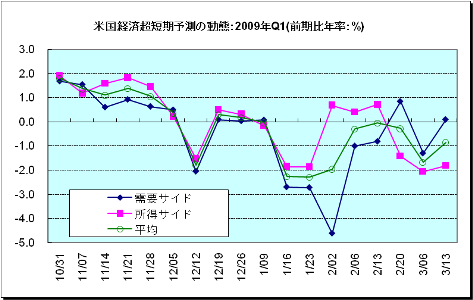

米国

米景気に対して注意深いながらも楽観的な見方が広まってきた。最も良い例は5月5日のバーナンキFRB議長の議会両院経済委員会での証言である。彼は ”昨年秋以降の急激な景気悪化のペースがかなり緩やかになってきた”とコメントをし、景気が2009年4-6月期において安定化することを示唆した。確 かに、最近の新規失業保険申請件数の増加はピークを打ち、雇用減少の緩和、製造業の平均週労働時間の上昇、NAHB(全米住宅建設業者協会)住宅市場指数 の1月以降の反転している。景気後退の象徴となっていた労働市場・住宅市場のこれ以上の悪化が止まる兆候をみて、マーケットは彼の証言を受け入れている。

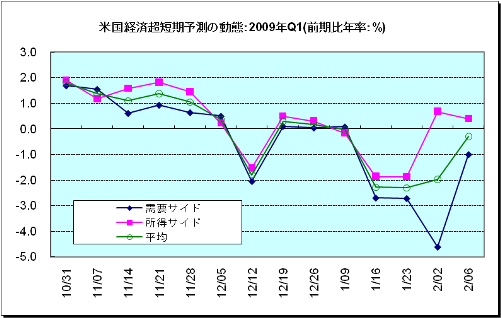

市場エコノミストの4-6月期経済成長率の予測は-0.5%から-1.5%の範囲にある。これは今週の超短期モデルの予測値と近い(前期比年率-1.1%)。

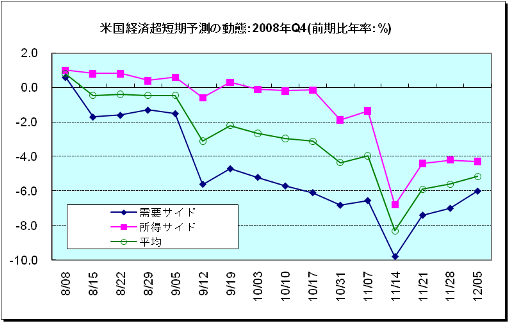

景気判断するのにトレンドが重要である。ミシガン大学の消費者コンフィデンス指数、特に将来指数は2月の50.5から急速に上昇し始め、6月には 69.0にまでなっている。グラフが示すように、超短期モデル予測も3月6日の予測から4月24日の予測まで、4-6月期実質GDP伸び率の予測値が緩や かな上昇トレンドを示し、米景気の安定化を示していた。しかし、5月1日以降になるとこれまでの緩やかな上昇トレンドが急速に下降トレンドに転換し始め た。超短期モデルの予測が景気の転換点を示すのに少なくとも市場より1ヵ月早いことが理解できる。今後の超短期予測にもよるが、おそらく1ヵ月後には、” 第2四半期における景気安定化”という注意深い楽観的な見方が幾分悲観的な見方に変わる可能性が高い。[[熊坂侑三 ITエコノミー]]

“

-

今月のトピックス(2009年4月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<中国の財政刺激策は関西経済にとって救世主となるか?>

関西経済予測のアウトライン:2009-2010年度

関西社会経済研究所(KISER)は2月22日、10-12月期GDP1次速報値を織り込んだ第77回景気予測を発表した(HP参照)。今回われわれは、日本経済予測と整合的な形で、関西経済についても予測を行った。ベースラインを要約すれば、以下の様である。

関西の実質GRP成長率は2009年度▲3.2%、2010年度+0.7%と予測する。第77回景気予測では、日本経済の実質GDP成長率について 2009年度▲3.7%、2010年度+1.5%と予測されていることから、関西経済は、日本経済と比較して落ち込み幅は緩やかに留まるが、回復局面では スピード感に欠く、といった予測のストーリーである。

需要項目の中で、特徴的な予測結果となっているのは企業設備投資である。2009年度▲13.6%、2010年度▲0.8%と予測している。ただし、大阪湾ベイエリア地域での環境関連投資が進めば、上ぶれする可能性があることに注意しておこう。

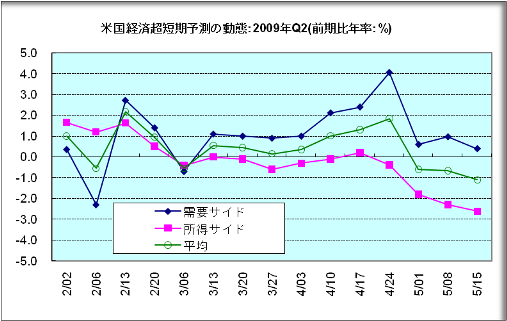

関西経済にとっての中国の役割

また、輸移出については、2009年度▲2.6%、2010年度+1.6%と予測している。関西の輸出においては、アジア、特に中国が大きな役割を担っ ている。ここで、関西における輸出構造を中国を中心に確認しておこう。下図は2008年における関西の輸出相手地域のシェアを示したものである。関西の輸 出16.5兆円のうち、アジアは約10兆円で6割を占めており、特に中国はその3分の1(3.3兆円)を占めている。中国に対する輸出を品目別にみると、 電気機器や原料別製品といった品目の割合が高い(それぞれ32.1%、19.4%)。一方、輸送用機器はあまり輸出されておらず、ウェイトが低い (1.0%)。中国の財政刺激策の大きさ

最近、中国の財政刺激策にスポットライトが当っている。ただし、財政規模4兆元が一人歩きをしている感がある。この規模の財政刺激策が実現した場合、ど の程度の経済拡張効果があるか見てみよう。2008年の名目GDPが30.067兆元であるから、4兆元は13.3%に相当する規模である。仮に乗数(国 民所得の拡大額÷有効需要の増加額)を1.5とした場合、6兆元の追加的な需要となり、名目GDPを約20%引き上げるという計算になる。

ここで注意が必要である。意外と看過されているのは、この財政支出期間が2年を目処にしており、一部は昨年末から前倒しされていることである。なかには 単年度で4兆元が支出されてその効果を計算していると読める分析もある。それにしても、4兆元が仮にすべて真水として支出された場合、1年間で名目GDP を最大約10%押し上げる効果をもつと考えてよい。

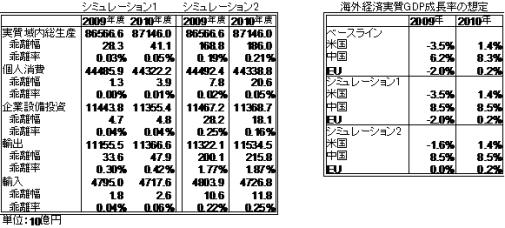

中国の財政刺激策は関西経済にとって救世主となるか

われわれは関西経済の予測とともに、中国経済の実質成長率がベースラインから加速した場合、関西経済に与える効果(中国経済高成長ケース:シミュレー ション1)を計算している。ベースラインでは中国の実質GDP成長率を2009年+6.2%、2010年+8.3%と想定しているが、これが両年にわたっ て8.5%にシフトアップするケースをシミュレーションしている。

シミュレーション結果によれば、中国経済が政府の目標に近い成長率(ここでは8.5%)を実現できた場合、関西経済の輸出を2009年度0.3%、 2010年度0.42%拡大するにとどまる。金額(2000年実質価格ベース)にして、それぞれ、336億円、479億円である。実質GRPは、2009 年度0.03%、2010年度0.05%の増加にとどまる。金額にしてそれぞれ283億円、411億円である。意外と効果は小さいのである。

KISERの関西経済モデルでは実質輸出関数が推計されている。所得弾力性は0.864、価格弾力性は-0.651となっている。所得変数としては、中 国、米国、EUの実質GDPを2005年の3ヵ国の輸出シェアで加重平均したものを用いている。中国経済の成長率2.3%ポイントの上昇(6.2%から 8.5%へ)は、関西の実質輸出を0.3%押し上げることになる。

中国経済に加えて、米国とEUの成長率がベースラインより2%ポイント上昇した場合、関西の実質輸出はベースラインから1.8%拡大することになる(シ ミュレーション2)。これらのシミュレーションが示唆するものは、関西経済にとって確かに中国経済の回復はそれなりの効果を持つが、決して大きくない。大 事なのは世界経済が一致して拡張的な財政・金融政策をとらない限り、大不況から脱出できないのである。16日に中国の1-3月期経済成長率が発表された が、前年同期比+6.1%に減速した。4半期ベースでは統計がさかのぼれる1992年以来の低い伸びにとどまった。この現実からも、中国経済の財政刺激策 の効果に過度の期待をかけないほうが無難である。(稲田義久・入江啓彰)日本

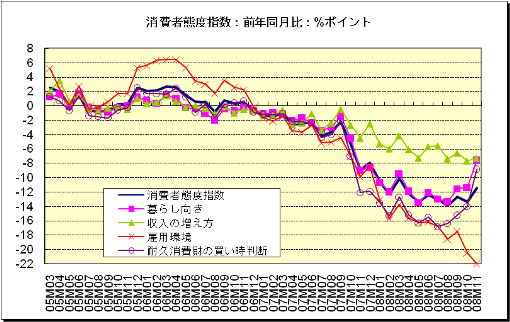

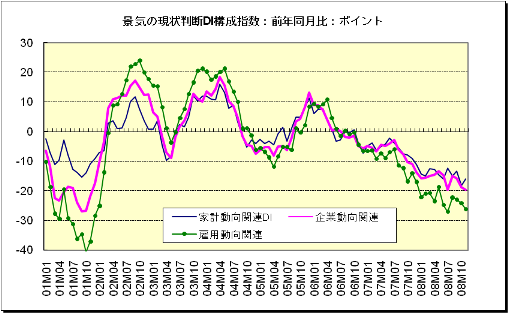

<先行指標に一部明るさがみられるが1-3月期は前期を上回る2桁のマイナス>4月20日の予測では、3月の一部と2月のほぼすべての月次データが更新された。3月のデータで特徴的なのは、一部の先行指標に改善が見られたことであ る。3月の消費者態度指数は3ヵ月連続の前月比プラスを記録し、同月の景気ウォッチャー調査の現状判断DIも3ヵ月連続で改善した。このように企業や消費 者の心理は2008年12月に底を打ち改善傾向を示しているが、水準は昨年秋口の値に等しく依然として低い。すなわち、前年同月では引き続き低下している が、悪化幅が縮小し始めたのであり、秋口以降の急速な落ち込みが減速しているのである。このように先行きに明るさが見られるものの、現状は非常に厳しいと いえる。

支出サイドモデル予測によれば、1-3月期の実質GDP成長率は、内需が大幅縮小し純輸出も引き続き縮小するため、前期比-4.7%、同年率 -17.5%と予測される。10-12月期を上回るマイナス成長が予想され、この結果、2008年度の実質GDP成長率は-3.2%となろう。ちなみに4 月14日に発表された4月のESPフォーキャスト調査によれば、1-3月期実質GDP成長率予測のコンセンサスは前期比年率-12.76%となっている。 われわれの超短期予測はコンセンサスから5%ポイント程度低いといえよう。

1-3月期の国内需要を見れば、実質民間最終消費支出は前期比-0.8%となり、2期連続のマイナス。実質民間住宅は同-8.6%と3期ぶりのマイナス となる。実質民間企業設備は同-12.2%と5期連続のマイナスとなる。実質民間企業在庫品増加は2兆8,400億円となる。実質政府最終消費支出は同 0.4%増加し、実質公的固定資本形成は同0.6%増加する。国内需要の実質GDP成長率(前期比-4.7%)に対する寄与度は-2.8%ポイントとな る。

財貨・サービスの実質輸出は同22.1%減少し、実質輸入は同11.4%減少にとどまる。このため、純輸出の実質GDP成長率に対する貢献度は-1.9%ポイントとなる。

4-6月期の実質GDP成長率については、内需は停滞し、純輸出も引き続き縮小するため、前期比-1.5%、同年率-5.7%と予測している。

一方、主成分分析モデルは、1-3月期の実質GDP成長率を前期比年率-16.0%と予測している。また4-6月期を同-9.5%とみている。

この結果、支出サイド・主成分分析モデルの実質GDP平均成長率(前期比年率)は、1-3月期が-16.7%、4-6月期が-7.6%となる。両モデルの平均で見れば、2009年後半は引き続きマイナス成長となり、当面景気回復の糸口が見つからないようである。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

4月29日に2009年1-3月期のGDP速報値が発表される。その2週間前における同期の実質GDP伸び率(前期比年率)に対する市場のコンセンサス は-4%?-5%である。一方、超短期モデルは実質GDP伸び率を、支出サイドから-0.2%、所得サイドから-1.7%、そしてその平均値(最もありえ る値として)を-0.9%と予測している。

この超短期予測が正しいとすれば、2008年10-12月期(実質GDP成長率:-6.3%)を米国経済の景気の底と見ることができる。実際に、バーナ ンキFRB議長のように、景気をそのようにみるエコノミストもいる。しかし、世界的なリセッションによる大幅な輸出入の減少が2009年1-3月期の数字 上の景気判断を難しくしている。

名目輸出入に関しては2009年の1月、2月の実績値が既に発表されている。従って、この2ヵ月の平均値を10-12月期の月平均値と比べることができ る。名目財輸出、同サービス輸出、同財輸入、同サービス輸入の減少率は、前期比年率でそれぞれ-45%、-16%、-57%、-17%となる。超短期予測 は時系列モデル(ARIMA)で3月以降を予測している。財とサービスを合わせた名目輸出、同輸入の下落率はそれぞれ-37%、-51%となる。すなわ ち、輸出入が共に3月に減少すると予測している。一方、輸出入価格は季節調整前だが、3月までの実績値がそろっており、前期比年率でそれぞれ-9%、 -24%である。

その結果、超短期予測は1-3月期の実質輸出、同輸入の下落率を前期比年率でそれぞれ-32%、-51%と予測している。すなわち、世界的なリセッショ ンの結果このような実質輸出入の大幅な減少が生じており、米国では更に実質輸入の落ち込みが実質輸出の落ち込みを大きく超えることから、数値上実質GDP の伸び率が高くなる。実質輸出入がこのようにそれぞれ大幅に減少するとき、純輸出の予測には多くの不確実性が伴う。

そのため、正しい景気判断をするにはGDPから純輸出を除いた実質国内需要で景気を判断するのが良い。超短期予測は1-3月期の実質国内需要の伸び率を -5.7%と予測しており、これは2008年10-12月期-5.9%とほとんど変化はない。すなわち、1-3月期の実質GDPの伸び率が市場のコンセン サスよりも高くなっても、同期の経済状況は前期と同じように悪かったと判断すべきであり、米国経済の底は2008年10-12月期から更に深くなっている と見るべきである。超短期予測が1-3月期の実質GDPが市場のコンセンサスに近くなるのは、季節調整後の輸入価格と3月の輸入を超短期予測が共に過小評 価している場合である。[[熊坂侑三 ITエコノミー]]

“

-

今月のトピックス(2009年3月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<大不況脱出にはGDP比2%の財政規模で大丈夫か?>

予測のアウトライン

関西社会経済研究所(KISER)は2月22日、10-12月期GDP1次速報値を織り込んだ第77回景気予測を発表した(HP参照)。予測結果(ベー スライン)を要約すれば、2009-10年度の実質GDP成長率を-3.7%、+1.5%と見込んでいる。ここでいうベースラインは、予測期間において景 気対策が含まれないケースである。

ベースラインでは、日本経済は2008年4-6月期から2009年4-6月期まで5期連続のマイナス成長を経験して、7-9月期に小幅のプラス成長に転 じるものと予測している。この間、景気(実質GDP)のピークから底までの落ち込み幅は約8%である。ピークから約8%の需給ギャップが発生するとみてよ い。

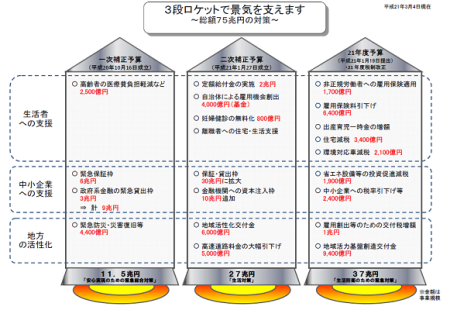

麻生内閣の経済対策の内容

景気対策については不確実性が高いが、現時点での情報で麻生内閣の3次にわたる景気対策(いわゆる3段ロケット)の効果を推計してみよう。金額でみる と、(1)第1次補正予算は11.5兆円程度、(2)第2次補正予算案は27兆円程度、(3)12月19日閣議決定の「生活防衛のための緊急対策」は財政 上の対応10兆円程度と金融面の対応33兆円程度の計37兆円程度(「生活対策」のための財政措置6兆円除く)の規模である。総額75兆円(財政措置12 兆円程度、金融措置63兆円程度)が景気対策にあてられる。真水である財政措置は対GDP比では2%程度である。(下図参照。総理官邸HPより)景気対策の効果を推計するために、KISERモデルでは二次補正、21年度予算のうち事業規模のはっきりする4つの経済政策の効果を検討した。具体的に は、(1)定額給付金(2兆円)、(2)住宅ローン減税(3,400億円)、(3)法人企業税制(4,300億円)、(4)その他財政支出(2.54兆 円)である。 いずれも住宅ローン減税を除き、2009年4-6月期から実施されるものとする。住宅ローン減税は1-3月期から遡及して実行されると想定している。モデ ルにおける操作は以下のようである。

政策変数の設定:景気対策シミュレーション 規模 時期

①定額給付金 民間最終消費支出関数の定数項修正 3,200億円 2009年2Q

②住宅ローン減税 民間住宅投資関数における金利の引下げ 0.14%ポイント 2009年1Q以降

③法人税減税 法人税率の引下げ 0.7262%ポイント 2009年2Q以降

④その他の財政支出 政府最終消費と公的資本形成を増加 2.54兆円 2009年2Q、3Q

⑤景気対策 政策①から④の同時実施景気対策の効果:2009年度への影響

現時点で想定される景気対策を反映したシミュレーションによると、2009-10年度の実質GDP成長率はそれぞれ-2.9%、+0.6%となる。すな わち景気対策(シミュレーション?ベースライン)は2009年度の成長率を0.8%ポイント引き上げる効果を持つことになる。2009年度経済に与える個 別対策の効果を見ると、(1)定額給付金は、実質GDPを6,450億円、0.12%押し上げる。 (2)住宅ローン減税は、実質GDPを2,120億円、0.04%引き上げる。(3) 法人税減税により、実質GDPを2,570億円、0.05%上昇させる。(4)その他財政支出(2.54兆円)は、実質GDPを4.191兆円、 0.80%の引き上げることになる。合計で実質GDPを4.7兆円、0.9%引き上げることになる。

財政措置GDP比2%の合理的根拠

現在までに想定できる麻生内閣の景気対策は、真水規模5.31兆円で2009年度の実質GDPを0.9%押し上げることになるが、問題は個別の政策効果 である 。われわれのシミュレーションから得られる含意は、政策をより効果的にするには、定額給付金のようなメニューではなく、より直接的な財政支出が必要である ことを示唆している。KISERの調査によれば、2兆円の定額給付金は3,200億円の追加的消費しか生み出さず、実質GDPを0.12%引き上げにとど まる。一方、2.54兆円がより直接的な支出に向かうと実質GDPを0.8%引き上げる。両者の政策効果の差は明瞭である。すなわち、高い乗数効果が期待 でき、中期的にも生産力効果を持つ環境インフラ、エネルギー関連に、より直接的な財政支出が振り向けられるべきということである。

最後に、簡単な試算を示そう。第1の試算は2009年度にマイナス成長から脱却するためにはどの程度の財政規模が必要か。もし財政がより直接的な支出に 振り向けられたならば、約11.7兆円[直接的な財政支出の規模(2.54兆円)×マイナス成長脱却に必要な成長率(3.7%)/景気対策による実質 GDP成長率上昇(0.8%)=必要な財政支出規模(11.7兆円)]の規模が必要となる。

第2の試算は2008年1-3月期のピークから2009年4-6月期の底まで8.0%の需給ギャップの解消には、同様に25.4兆円[2.54兆円×(8.0%/0.8%)]が必要となる。

日本経団連は25兆円の財政出動を提唱しているが、それなりの根拠があるといえよう。またG20では米国は各国にGDP比2%の財政支出を要請したとされているが最低限の線として十分な根拠を持つといえよう。日本

<1-3月期実質GDP成長率は前期を上回る2桁のマイナス>3月16日の超短期予測では、2月の物価関連の一部のデータと1月のほとんどの月次データが更新された。また10-12月期のGDP2次速報値が追加さ れた。2次速報値では、実質GDPの伸び率は、1次速報値の-12.7%(前期比年率)から-12.1%(同)へと小幅の上方修正にとどまった。成長率の 上方修正の主因は実質民間在庫品増加が上方修正されたことによる。決して明るいニュースではない。

データを更新した結果、支出サイドモデルは1-3月期の実質GDP成長率を前期比-4.1%、同年率換算-15.5%と予測している。この結果、2008年度成長率を-3.1%となろう。また4-6月期の成長率を前期比-1.3%、同年率-5.3%と見込んでいる。

実質成長率(前期比-4.1%)への寄与度は、内需は-2.0%ポイント、純輸出は-2.1%ポイントである。民間需要では、実質民間最終消費支出は前 期比-0.4%、実質民間住宅は同-6.8%、実質民間企業設備は同-10.1%と、いずれもマイナスの伸びを予測している。公的需要では、実質政府最終 消費支出は同+0.1%、実質公的固定資本形成も同+0.1%と小幅のプラスを見込んでいる。外需では、実質輸出は同-19.2%、実質輸入は同 -6.2%といずれも低調である。

一方、主成分分析モデルは、1-3月期の実質GDP成長率を同年率-13.2%と予測している。 4-6月期については同-7.4%と予測している。

この結果、支出サイド、主成分分析モデルの平均でみると、実質GDP成長率(前期比年率)は1-3月期-14.3%、4-6月期は-6.9%といずれも マイナス成長が予測されている。現時点では、1-3月期の経済は10-12月期を上回る2桁のマイナス成長になろう。4-6月期はマイナス幅が縮小する が、依然として厳しい状況にある。ただ1-3月期に大規模な在庫調整が進展すれば、年後半にはマイナス成長から脱却できる可能性がある。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

今の景気を判断するのに実質GDPのみに頼ると、現実の景気の深刻さをも見間違える。グラフに見るように、2009年1-3月期の実質GDP伸び率は2月 2日まで急速に悪化し、その後2月20日まで回復傾向にあった。しかし、2月20日以降、再び景気は下降し始めたものの、3月13日の超短期予測では実質 GDP伸び率を支出サイド、所得サイドからそれぞれ+0.1%、-1.8%と予測し、その平均値は-0.9%となっている。

確かに、1?3月期もマイナス成長を予測しているが、約-1%の落ち込みではそれほど深刻な経済状況とはいえないであろう。しかし、これは米国、そして 海外諸国の深刻なリセッションから米国の実質輸出が前期比年率で40%、実質輸入が50%と大幅に下落すると予想されているためである。景気を実質総需要 (=GDP+輸入)からみると、超短期モデルはその伸び率を-10%と予測している。また、実質国内需要(=GDP-純輸出)と国内購買者への実質最終需 要(GDP-在庫増-純輸出)の伸び率はそれぞれ-5.5%と予測されている。このように、経済をGDPとその他のアグリゲート指標で見ることによって、 今の景気状況は-1.0%から-10.0%と非常に幅広いものになることを理解しておくことが重要である。[[熊坂侑三 ITエコノミー]]

“

-

米国経済最新事情(2009年3月)

研究プロジェクト

研究プロジェクト » 2008年度

ABSTRACT

(財)関西社会経済研究所

政策提言グループ 長尾正博

このショートペーパーは、関西発展戦略構築の一助とすべく「米国のタウンマネジメント手法に学ぶ」をテーマに、3月8日より1週間、大阪市立大学の嘉 名先生、矢作先生、金先生に同行して、ニューヨーク、クリーブランド、ボストンへ出張した時に体感した米国経済最新事情についてのレポートです。その主要 な部分は、UniCredit Markets & Investment Banking の主席エコノミストである Roger Kubarych 氏のご教授によるものであり、紙面を借りてあらためて御礼申し上げます。現在世界が直面している経済恐慌の引き金をひいた米国そのものの経済事情は次の3点に要約できます。すなわち1点目は、直近の特に消費行動を中 心とした経済事情についてです。労働省が発表した雇用統計によれば、先月(2009年2月)の失業率が25年振りに8%を超え、昨年12月の小売りも最悪 の状態となりました。しかし、今年に入って車関係の販売を除けば、1?2月の売り上げは前月比プラスに転じた様です。季節要因を除いた小売りの前月比推移 は、昨年12月がマイナス3.2%だったのに対して、今年の1月がプラス1.6パーセント、2月がプラス0.7パーセントとなりました。クリスマス商戦で 大幅に増えた在庫を販売店が値下げをしたことは大きな要因のひとつですが、必需品を中心に需要の回復が見られます。エレクトロニクス分野では、趣味趣向度 の高いビデオカメラやデジカメの販売は依然苦戦を強いられているものの、カラーテレビの販売は前年を上回る兆しが見られます。旅行や外食などの贅沢を慎む 代わりに、家に居てテレビ番組を楽しむというライフスタイルでは、テレビはなくてはならないものなのです。DVDの次世代技術であるブルーレイも自宅で映 画などの高画質映像を楽しみたいということから、プレーヤーならびにソフトも好調のようです。出張日最後の14日の土曜日は、ジョージ・ワシントン・ブ リッジを渡って、ニュージャージー州の代表的なショッピングセンターであるガーデン・ステート・モールを訪問してみました。すると、モールの周りの駐車場 は買い物客で一杯で、今回の様に時間的に余裕の少ない出張では、パーキングスペースが空くのを待って、モールの中を覗いてみるということはできませんでし た。

但し、米国内でも地域別にみると、経済事情は違っています。今回の訪問先の一つであるオハイオ州のクリーブランド市は、Kubarych 氏も指摘された様に、シュリンキングシティの代表格であり、その落ち込みは相当ひどい様です。私たちが泊まったクラウンプラザホテルの専用バス運転手も、 そこで25年働いているそうですが、今年に入って宿泊客ががた減りで、現在は週の内、3日間しか出勤させてもらえないとのことでした。各州はそれぞれ独自 の対策(失業保険の上積み等)に追われているようです。2点目は、米国の消費者が「自分達は貧乏(poor)である。」ことを真に自覚し、お金の使い方(expenditure habit)を根本的に変えてきているという構造的な側面です。持ち家は彼らの「金の成る木」でした。常に売買益が期待でき、結婚すれば、小さいながらも 家を買います。家族が増えるにつれ、また、給料が上がるにつれて、大きな家に買い換えていく訳です。このキャピタルゲインが旺盛な消費を呼んできました。 また株や色々な証券商品も彼らの財産であり、これを充てに借金をしながらも、ふんだんにお金を使い、ある意味では、世界経済の牽引役となってきたと言えま す。これらの前提が、特に昨年10月を境に大きく崩れたのです。典型的なサラリーマンでそろそろ引退しようかと思ってた人も、401K(確定拠出年金) で、老後の生活に備えてきた例えば40万ドルが、ある日突然その半分の20万ドルに減った訳です。持ち家は、特に若い年代で最近家を買った人、または買い 換えたという人々は、キャピタルロスに直面しています。住居の次にお金が掛かるのが子供の教育です。年間の授業料はいい私立大学の場合、4?5万ドル掛か ります。奨学金をもらえる子供でないと大変です。これまで新車にどんどん買い替えてきた人も、もっと長く乗ることになるでしょう。ニュージャージ州に住ん でいる私の友人は車の修理工場を経営されていますが、最近は小さな修理が減って大きな修理が増えている、何とか今の車を乗り続けようとしているとコメント されていました。

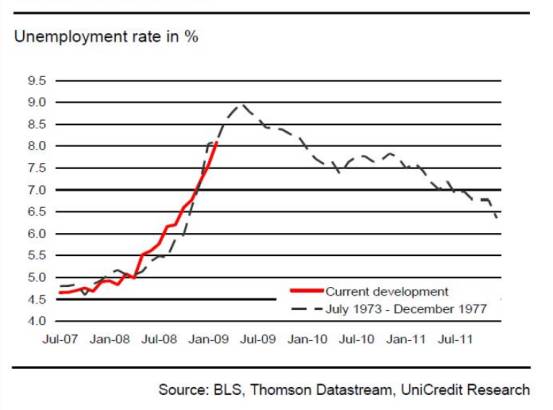

以上を要約すると、これまで謳歌していた土地や金融商品による資産効果(wealth effect)が、現在逆効果(negative wealth effect)となって現れているということです。 可処分所得に対する貯蓄率は、昨年の7?9月は1.3パーセントであり、それ以前も1パーセント以下の状況が続いていました。それが、昨年12月は3.9 パーセントに上昇し、今年1月は5.0パーセントへと、急速に増えています。一方、日本の貯蓄率(家計調査による)も、最近は5パーセント程度にまで減っ ておりますが、20年前は、12パーセント程度と高率でした。現在米国で起こっている土地価格下落によるさまざまの影響は、1990年代初頭の日本の類似 していることもあり、私たちの経験が米国再生のヒントになるのは間違いないと思います。最後の3つ目のアジェンダは、この状態がどれだけ続くかということです。

Kubarych 氏による米国経済の予測は、実質GDPの伸び率でみて、今年はマイナス2.1パーセント、2010年は、プラス1.3パーセントでした。景気先行きの鍵を 握る家(housing)の動向ですが、2月の新規着工件数が前月比(年率、季節修正値)22%上昇したとニュースが帰国後入ってきました。ところが同氏 によれば、これは2月だけの一時的な数字で新規着工件数の下落は年末まで続くとのことです。家の価格が底をうつのは来年一杯まで掛かるという予測もありま す。私は家の価格が景気上昇のきっかけになると考えていましたので、同氏の予測は、オバマ政権の景気対策を考慮し、上積みされたものであることを改めて認 識しました。先行き不透明感の強い個人消費、家計とは対称的に、企業業績は雇用調整などを通じて比較的早く回復する可能性があるとのことですが、前項で述 べたように、「これまでの不況とは構造的に違っている。例えば失業率の動きから説明すれば、2007年7月以降から直近までの数字は、1973年7月以降 の数字と、ほぼ同期している.....。」とのこと、今回はnegative wealth effectという構造的な変化は根強いものがあり、悪い状態が一層長期化するかもしれません。当研究所の「日本経済」の最新予測は、2009年度マイナス3.7パーセン ト、2010年度プラス1.5パーセントと、Kubarych 氏による「米国経済」の予測に比べると更に悪いが、これは、政府の経済対策の違いに起因すると思われます。私はこれまで、30年以上も米国を見てきました が、この国は本当に「問題解決型」思考が根付いており、情緒的で「問題座視型」が主流を占める日本との違いを痛感させられます。今回の出張の主目的である 「タウンマネジメント」手法でも、それが如実に出ており、「問題解決型」思考を取り入れグローバル市場で活躍する日本の製造業に対し、日本の公的機関、公 共政策の復活がない限り、本当に日本は取り残されてしまうでしょう。

-

マクロモデル研究会で報告(2009年7月)

研究プロジェクト

研究プロジェクト » 2009年度

ABSTRACT

2009年7月24-25日、日本経済研究センター(東京)で開催されたマクロモデル研究会において、当研究所の入江研究員が「関西経済予測モデルの開発と応用」というテーマで報告を行いました。報告論文はディスカッションペーパーNo.15に公開しています。

また、マクロモデル研究会に参加した当研究所分析チームスタッフが業務と関連の深い報告をピックアップしてレポートとしてまとめました(研究会の全ての報告概要は、日本経済研究センターのホームページでご覧になれます)。

-

第77回 景気分析と予測(2009年2月24日)

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授)当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

2月16日の政府四半期別GDP一次速報の発表を受け、2008-2009年度の改訂および2010年度の最新経済見通しとなっている。

ポイントは以下の通り。* 2008年度10-12月期実績の評価‥‥当期の実質GDP成長率(一次速報)は、前期比▲3.3%、同年率▲12.7%と、第一次オイルショック期 1974年1-3月期に次ぐ急激な落ち込みとなり、3期連続のマイナス成長となった。これまで景気の牽引役であった輸出の急激な落ち込みと、低調な民間需 要が原因であり、輸出に大きく依存する日本経済成長モデルの脆弱性が示唆される。

* 2008年度、2009年度の改訂見通し‥‥2008年度の実質GDP成長率は▲2.8%と7年ぶりのマイナス成長に転じよう(前回予測▲1.3%から大 幅下方修正)。主要貿易相手国である米国・EU経済のマイナス成長、消費の減速および企業設備の減少による民需の落ち込みの影響である。民需の回復が停滞 し、世界経済の不況が深化するため、2009年度の実質GDP成長率は▲3.7%(前回予測▲1.4%から大幅下方修正)と2年連続のマイナス成長とな る。

* 2010年度の見通し‥‥2009年後半に一旦プラス成長に戻るが、緩やかながら持続的なプラス成長に転じるのは2010年以降となろう。2010年度の実質GDP成長率は+1.5%となろう。

* 以上の標準予測に対して、追加的経済対策として定額給付金、住宅ローン減税、法人税減税、その他の財政支出の4つの政策を同時に実施した場合の効果は2009年度の実質GDPを約0.9%程度拡大させると検証された。

* 関西経済は急激に悪化しており、成長率は2008年度▲2.2%、2009年度▲3.1%、2010年度+1.6%と予測している。

-

今月のトピックス(2009年2月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<日本経済は底割れするのか?-中国・米国のデータからは外需回復の兆しも‐>

リーマン・ショック以降、鉱工業生産指数の落ち込みは未曾有のものである。2008年10-12月期の同指数の落ち込みは前期比-11.9%と戦後最悪を 記録した。図からわかるように、落ち込み幅は第1次石油危機の時期を大きく上回っている。かつてないスピードと下落幅である。まるで金融指標の変化(株価 のフリーフォール)を見ているようである。生産市場の急激な変化は労働市場に負荷を与え始めてきている。まずは非正規労働者の解雇から始まり、大幅な生産 調整が続けば、次に正規労働者の調整につながることは容易に想像できる。このような急激で大幅な落ち込みは何を意味しているのであろうか。

まず(1)今回の生産の落ち込みが、世界同時不況と関連していることである。次に(2)企業の売上減少に対する対応が過去に比べてすばやくなったことである。

内閣府によれば、最近の景気の山は2007年10月である。景気後退後1年も経て急激に落ち込むというのは世界経済の同時不況が大きく影響している。それ は輸出市場の大幅落ち込みを意味するから、成長を輸出に大きく依存している国にとってはその影響は大きい。韓国やシンガポールでは10-12月期の生産が 2桁の落ち込みを経験していることからもよくわかる。

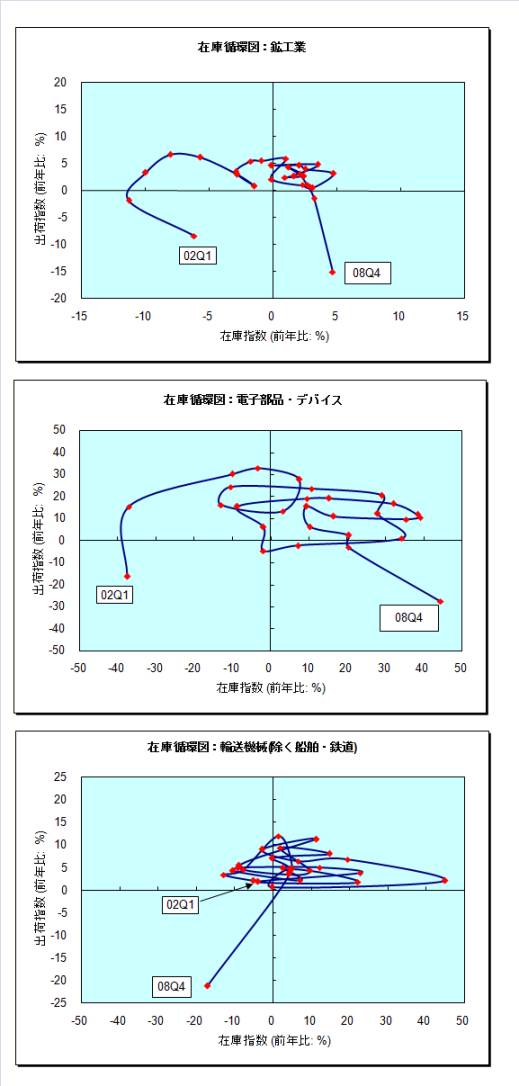

企業の需要の変化に対する対応が早くなってきた点を見ていこう。出荷と生産のずれは在庫となって表れるが、その対応の変化の時系列、すなわち在庫循環図 (在庫指数と出荷指数の相関図)を見れば一目瞭然である。以下に、鉱工業、電子部品・デバイス工業、輸送機械工業(除く船舶・鉄道)の在庫循環図(四半期 ベース)を示してある。鉱工業全体で見れば2008年10-12月期は第4象限に、すなわち意図せざる在庫の積みあがり局面にあることがわかる。しかし業 種別に在庫調整を見ると、異なる局面が表れてくる。例えば、電子部品・デバイス工業は全体と同じ局面にあり、足元の需要(出荷)減が急激であり在庫が大幅 に積みあがっていることがわかる。一方、輸送機械工業では、足元は第3象限にあり出荷の大幅減に在庫調整が進んでいる局面にある。

急激な鉱工業生産の落ち込みを反映して、10-12月期の経済成長率は2桁のマイナスになった。このためマーケットは悲観的なムード一色である。近視眼的 な見方をすれば、日本経済は底割れするのではないかと。しかし、上で見たようにすべての業種で意図せざる在庫が積み上がっているわけではない。日本のリー ディング産業の中には、在庫調整がかなり進捗している業種もある。問題は全体としていつ在庫調整が進むかである。答は外需(海外市場)の回復の時期次第と いうことになるが、中国では4-6月期に在庫調整が終わるとも予測されているし、米国のISM新規受注も回復の兆しを見せている。これらはよいニュースで ある。自動車のような産業では、海外の需要が持ち直せば国内生産はすぐに回復することを示唆している。急激な経済の落ち込みは、急激な回復の可能性がある のである。16日に発表された10-12月期の実質GDP成長率は前期比年率-12.7%と悲惨な結果になったが、それは過去の経済パフォーマンスである から、悲観色をいっそう強める必要はない。日本

<1-3月期実質GDP成長率は2期連続で2桁のマイナス?>米国と中国の10-12月期実質GDP成長率の発表(1月)についで、2月13日にEU(27ヶ国)、16日に日本の実績が発表された。10-12月期の EUの実質GDP成長率は前期比-1.5%、日本のそれは同-3.3%と大幅なマイナス成長となった。日本の実質成長率は年率換算で-12.7%となり、 3四半期連続のマイナス成長。また減少率は第1次石油危機時の1974年1-3月期の年率-13.1%につぐ35年ぶりの大きさとなった。この結果、 2008暦年の実質成長率は-0.7%と9年ぶりのマイナス成長となった。

10-12月期の実質成長率(前期比-3.3%)への寄与度を見ると、内需が-0.3%ポイント、純輸出が-3.0%ポイントとなっている。世界同時不況 の影響で輸出が過去最大の落ち込みとなったことが影響している。たしかに第1次石油危機時には今回を上回るマイナス成長を記録したが、74年4-6月期に はプラス成長に戻っている。今回の問題は先行き回復の兆しが見えないことである

10-12月期GDP統計を更新した超短期(支出サイド)モデルによれば、2009年1-3月期の実質GDP成長率を前期比-2.4%、同年率換算 -9.4%と予測している。2期連続で2桁のマイナス成長となる可能性が高い。この結果、2008年度の成長率は-2.8%となろう。

1-3月期の実質成長率(-2.4%)のうち、内需が-0.5%ポイント、純輸出が-1.9%ポイントと輸出減が内需減につながる悪循環となっている。内 需のうち、実質民間最終消費支出は前期比+0.3%増加し、実質民間住宅は同5.3%減少する。実質民間企業設備も同3.0%減少する。実質政府最終消費 支出は同横ばい、実質公的固定資本形成は同1.3%減少する。財貨・サービスの純輸出は引き続き縮小する。実質輸出は同10.6%減少し、実質輸入は同 2.9%増加するためである。

4-6月期の実質GDP成長率についても、内需拡と純輸出は引き続き縮小するため、前期比-1.3%、同年率-5.1%と予測している。

内需のうち、実質民間最終消費支出は前期比+0.2%増加し、実質民間住宅は同2.2%減少する。実質民間企業設備は同1.0%減少する。実質政府最終消 費支出は同0.6%増加し、実質公的固定資本形成は同1.4%減少する。純輸出のうち、実質輸出は同4.9%減少し、実質輸入は同3.4%増加すると予測 している。

日本政府は先進国で一番早く不況から脱出すると宣言したが、逆に一番遅くなる可能性が高まっている。政治的混乱でタイムリーな財政政策は期待薄であり、結 局、海外市場の回復に依存せざるをえないからである。今こそ政治休戦をしてでも、成長戦略を意識した経済政策が望まれる。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

<最悪期を過ぎた米国経済?>2008年10-12月期実質GDP成長率(速報値)は前期比年率-3.8%となり、マイナス幅は市場コンセンサス予測(-5.4%)や超短期モデル(支 出サイドモデル)の予測(-4.9%)より小幅となった。超短期モデル予測のマイナス成長が政府公表値より大きかった理由は、輸入を過大に予測したことに ある。実際、商務省経済分析局(BEA)は12月の名目輸入を前月比で5.4%減少すると仮定した一方、超短期モデルはARIMA(時系列モデル)から 6.9%の増加になると予想した。そのため、超短期モデルは実質輸入(NIPA(国民所得生産計算)ベース)を1,110億ドルも過大に推定した。

今回の超短期モデル予測ではBEAの仮定した12月の名目財輸出入を実績値として用いている。また、連邦政府の雇用者所得以外の消費支出を推定するのに、 超短期モデルでは、連邦政府支出をブリッジ方程式の説明変数として使用している。ところで、TARP(Troubled Asset Relief Program: 不良債権救済プログラム)からの2,430億ドルの資産購入(2008年10-12月期)は、GDP推計には計上されないことから、その分を10-12月 期の連邦政府支出から差し引いて、連邦政府の雇用者所得以外の消費支出を推定している。

その結果、今週の超短期予測では2009年1-3月期の実質GDP成長率(年率換算)を支出サイドから-1.0%、所得サイドから+0.4%と予測してお り、少なくとも現時点では米国経済の最悪期は過ぎたものと考えられる。しかし、今期の経済成長率も2008年7-9月期、10-12月期と同じようにマイ ナスになる可能性は十分に考えられる。オバマの景気刺激策が緊急に実施されることが望まれるが、減税政策が少なく景気刺激パッケージ(Stimulus Package)というよりも民主党議員に都合のよい支出パッケージ(Spending Package)の色合いが濃くなっている。そうなると、景気刺激策が十分でないにもかかわらず、政府の累積債務が膨張するだけとなる。[[熊坂侑三 ITエコノミー]]

“

-

今月のトピックス(2009年1月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<2009年度の日本経済・関西経済>

年末年始にかけて、関西社会経済研究所では、リーマン・ショック以降の急激に変化する足下の状況を織り込み、昨年11月に発表した予測を改定するとともに、新たに関西経済の予測を行った。(予測改定の詳細は研究所HPに掲載)

2009年度の日本経済

今回の景気回復(2002年2月-07年10月)のメイン・エンジンは純輸出であり、かつ戦後の日本経済の景気回復局面でも最も寄与度が高い項目であっ た。今や成長のメイン・エンジンが逆回転し始めている。これを印象付ける象徴的なイベントは、2008年11月の貿易統計と鉱工業生産指数の落ち込みで あった。10-12月期の実質GDP成長率は2桁に届くほどのマイナスが予測されており、かつてない景気後退となりそうである。

7-9月期GDP2次速報値を織り込み予測を改訂し、実質GDP成長率を2008年度-1.3%、2009年度-1.4%とした。前回(11月)予測から 2008年度は1.1%ポイントの、2009年度は1.5%ポイントの大幅な下方修正である。前回予測では捉えきれなかった、リーマン・ショック以降の急 速な経済の悪化が反映されている。

2008年度の実質GDP成長率は前年の+1.9%から-1.3%へと7年ぶりのマイナス成長に転じる。民間需要の寄与度は-0.7%ポイントと、前年度 の+0.5%ポイントから大きく低下する。公的需要は-0.2%ポイントの寄与となり、純輸出の寄与度は前年の+1.2%ポイントから-0.4%ポイント へと大幅低下する。

日本の主要貿易相手国のうち米国とEU経済の成長率は2009年にはマイナス成長となり、新興諸国の成長率も減速する。このため2009年度には純輸出の寄与度のマイナス幅は拡大する。

2009年度の実質GDP成長率は-1.4%と2年連続のマイナス成長となる。民間需要の回復は期待できず、純輸出の寄与はさらに低下する。内外需の寄与 度を見ると、民間需要は前年の-0.7%ポイントから-0.8%ポイントと小幅悪化、公的需要は+0.1%ポイントとなる。純輸出の寄与度は前年の -0.4%ポイントから-0.7%ポイントへと更に低下する。

幸いなことに原油価格や商品価格が大幅に下落しており、これが徐々に最終財価格に波及するであろう。このため、2008年度のコア消費者物価指数前年 比+1.3%となるが、2009年度は-0.4%とデフレに転じる。国内企業物価指数は同+3.6%、同-3.7%、GDPデフレータは同-0.7%、 同+0.9%と予測している。物価上昇率がプラスに転じるのは2010年度に入ってからである。

景気回復は2010年度と見込んでいるが、景気回復が感じ取れるのは2010年後半からと予測している。2009年度の成長率の四半期パターンは一様な落 ち込みの後の回復の様相を呈さず、2008年末から2009年初にかけて経済は大がかりな生産調整が起こり、2009年央に一旦落ち着くものの、2009 年後半から2010年初にかけて再び落ち込むという、いわばダブルディップ型のリセッションを予測している。2009年度は非常にBumpy(荒っぽい) な経済となろう。

2009年度の関西経済

関西経済は、全国と比較して設備投資が相対的に底堅いことや、アジア向け輸出が緩やかな減速にとどまることから、昨年後半時点では、2009年度は緩やか な調整にとどまるとみていた。しかし、足下この想定には疑問符がつき始めた。2009年度の関西経済は前年度の-0.7%に続き、-0.8%と2年連続の マイナス成長となると見込まれる。

雇用・所得環境の悪化、金融危機の深刻化を背景とした株安などから、個人消費および住宅投資のマインドは低調に推移するとみられる。企業の収益環境が厳し さを増すなか、投資意欲の低下に伴い、鈍化傾向であるものの、既に確定している大型投資が下支えとなると考えられる。近畿地区の企業短期経済観測調査をみ ても関西の投資計画は全国と比べ底堅さを維持している。ただし、パナソニックの薄型テレビ用パネル投資の約1,300億円の削減(2009年1月9日発 表)にも見られるように、今後下振れする可能性もある。

これまで米国、EUの景気減速により、関西以外の地域では純輸出が減少し始めていたが、関西はアジア向けの割合が高く比較的持ちこたえていた。2009年 に入り、新興諸国および国内他地域の景気減速が顕著となり、タイムラグを持って関西に影響が出てきた。関西の地域別輸出動向をみると、2008年11月に は北米・EU向けよりもアジア向けの減少幅が大きい結果となっている。このような状況から、今後関西の輸出も減速していくとみられ、他地域よりも急激に悪 化するリスクがある。日本

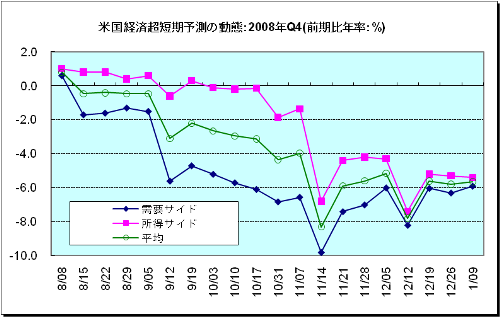

<10%近い下落が予想される10-12月期実質GDP成長率>今回の日本経済超短期モデル予測では、一部の12月データと多くの11月データが更新されている。最新の(支出サイドモデル)予測によれば、10-12月 期の実質GDP成長率は、前期比-2.4%、同年率-9.3%と見込まれる。前月の予測(-4.3%)から大幅の下方修正となった。

今回の大幅下方修正を象徴的に示唆するデータは、2008年末に発表された11月の鉱工業生産と貿易収支である。11月の鉱工業生産指数は前月比8.1% 低下し、2ヵ月連続のマイナスとなった。下落幅は、政府が比較可能なデータを公表して(1953年2月)以来、最大となった。業種別に見ると、輸送機械工 業、一般機械工業、電子部品・デバイス工業等の輸出関連産業で落ち込みが大きかった。製造工業生産予測調査によると、12月の生産は前月比-8.0%、1 月は同-2.1%と予想されている。10-12月期の鉱工業生産指数は4期連続のマイナスになるのは確実で、かつてない景気後退になりそうである。

11月の貿易収支は2ヵ月連続の赤字を記録した。輸出額は2ヵ月連続で前年の水準を下回り、下げ幅は月次統計が比較可能な1980年以来の最大(前年同月 比-26.5%)となった。輸入額も前年比14ヵ月ぶりのマイナス(同-13.7%)となった。輸出入の大幅減少は内外の市場が急速に収縮していることを 意味する。

これらのデータを反映した12月末の超短期予測によれば、実質GDP成長率予測はそれまでの前期比年率-3%?-4%程度から、一気に同-9%程度に低下 した(図参照)。5%ポイントという大幅な予測の修正は、1993年から開始した週次ベースの超短期予測で初めての経験である。かつてないスピードで景気 の減速が起こっているのである。

10-12月期の国内需要を見れば、実質民間最終消費支出は前期比-0.3%となる。実質民間住宅も同-5.5%と、ともに2期ぶりのマイナス。実質民間 企業設備も同-1.6%となる。一方、実質政府最終消費支出は同+0.6%、実質公的固定資本形成は同+0.5%、それぞれ増加する。このため、国内需要 の実質GDP成長率(前期比-2.4%)に対する寄与度は-0.4%ポイントとなる。

財貨・サービスの実質輸出は同6.1%減少し、実質輸入は同8.9%増加する。名目ベースの輸出入がそれぞれ同-15.1%、-12.1%と同程度の減少 にとどまっているが、円高の影響を受け輸出デフレータが同-9.6%と下落する以上に、輸入デフレータが円高に加え国際商品市況の急下落により同 -19.3%と輸出デフレータの下落幅を大きく上回るためである(交易条件の改善)。このため、実質純輸出の実質GDP成長率に対する貢献度は-2.0% ポイントとなる。

2009年1-3月期の実質GDP成長率については、内需拡大は小幅にとどまり、純輸出は引き続き縮小するため、前期比-1.6%、同年率-6.1%と予測している。この結果、2008年暦年の実質GDP成長率は-0.3%、2008年度は-2.0%となろう。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

<両刃の剣: 景気刺激策と財政赤字>1月9日の超短期モデル予測は、2008年10-12月期の米国の実質GDP成長率を-5%?-6%と予測している。これは市場のコンセンサスより約1% 低い。また2009年1-3月期もマイナス成長が見込まれている。このようななか、1月20日にワシントンに入る次期大統領のオバマは1月8日、できるだ け速やかに景気刺激対策を議会で通過させるために、“米経済の回復と再投資計画”を発表した。景気刺激策の主な内容は次の通りである;

・ 3年間に代替エネルギーの生産を2倍にする。

・ 連邦政府の建物の75%を近代化する。

・ 200万戸に対してエネルギーの効率化を促進する。

・ 5年以内にすべての医療記録をコンピューター化する。

・ 学校に新しいコンピューターと技術を供給する。

・ 代替エネルギー供給のためのスマートグリッドの導入。

・ 全米におけるブロードバンドの拡張。

オバマは更に労働者家計の95%に対して1,000ドルの減税を考えている。オバマはスピーチの中で景気刺激策の規模について明言はしていないが、約8,000億ドルと推定されている。

一方、連邦議会予算局(CBO)は1月7日、“2009、2010財政年度の予算と経済見通し”を発表した。CBOは現在決まっている政策にのっとって予 算・経済予測をすることから、オバマの景気刺激策によるコストは考慮されていない。にもかかわらず、その内容は以下のように市場にとってショッキングな内 容であった。

・ 財政赤字は2009年度には1.2兆ドルにまで拡大する。GDP比率でみれば8.3%になる。

・ 実質GDP成長率は2009年に2.2%の下落となる。

・ 失業率は2009年、2010年度にはそれぞれ8.3%、9.0%にまで上昇する。

・ 2008年Q3?2010年Q2の期間において住宅価格は更に14%低下するだろう。

オバマは景気刺激策による財政赤字拡大というジレンマを熟知しているため、景気刺激策を長期の経済成長の基盤に向けている。しかし、金融危機回避のために は、まだ住宅ローン貸し手のバランスシートの改善、住宅の抵当化の低減など課題が残っており、新大統領の船出は経済問題だけでも困難を極めている。[[熊坂侑三 ITエコノミー]]

“

-

第76回 景気分析と予測(2008年12月29日)

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授)当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

12月9日の政府四半期別GDP二次速報の発表を受け、2008年末までに公表されたデータを織り込んだ、2008-2009年度の改訂および2010年度の最新経済見通しとなっている。

ポイントは以下の通り。* 2008年度の改訂見通し‥‥2008年度の実質GDP成長率は▲1.3%と7年ぶりのマイナス成長に転じよう(前回予測▲0.2%から大幅下方修正)。 今回の景気回復(2002年2月-2007年10月)のけん引役は純輸出であったが、米国およびEU経済の減速により純輸出が大幅に減速、また雇用環境の 悪化により民間最終消費支出が低迷するため、民需の寄与もマイナスに転じる。

* 2009年度の改訂見通し‥‥世界経済がゼロないしマイナス成長に陥る可能性が高く、新興諸国の成長率も減速するため、純輸出はさらに低下する。また民需 の回復も期待できず、2009年度の実質GDP成長率は▲1.4%と2年連続のマイナス成長となる。また、原油価格や商品価格の下落によりデフレ圧力が強 まり、2009年度のコア消費者物価指数は前年比▲0.4%、国内企業物価指数は同▲3.7%とデフレに転じる。

* 2010年度の見通し‥‥2010年度の実質GDP成長率は+1.2%と予測している。物価上昇率がプラスに転じるのは2010年に入ってからとなるであろう。

-

今月のトピックス(2008年12月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<不況の深化とセンチメントの悪化>

9月のリーマンブラザースの破綻を契機とする世界金融危機の深化は、世界の実物経済に大きな影響をもたらしている。また、その影響が及ぶスピードはかつて ないほど急速である。日本経済にとって、主要な輸出市場である米国やEUの経済がマイナス成長に陥り、もう一つの柱である新興市場諸国の経済成長率も減速 傾向が目立ってきている。

今月の日本経済の見通しで述べているように、最近の経済動向を要約すれば、生産の大幅減少、純輸出の収縮と特徴付けられる。今回の不況は海外発の要因が大 きく影響している。世界経済はこの間急速に悪化し、同時不況となっている。これに抗するために、主要諸国は先進国も新興国も金融緩和と財政拡大にむけて協 調しているが、これが明確な効果を生み出し、世界経済が底打ち反転することが、日本経済の回復に決定的に重要である。

このような性格を持つ今回の不況に対して、政府の打つ経済政策はおのずと限定されてこよう。重要なのは景気の底割れを防ぐことであり、生産の大幅削減や雇 用の調整が家計の本格的な消費削減につながらないような工夫が必要となる。そこで最近の消費者や景気ウォッチャーたちのセンチメントの動向を見てみよう。

11月の消費動向調査によれば、一般世帯の消費者態度指数は28.4となり、2ヵ月連続で過去最低を更新した。前年同月比では11.4ポイント下落して 24ヵ月連続の悪化を記録した。11月は世界経済の急激な落ち込みと輸出の収縮を背景に、国内の雇用の先行きや所得減への懸念が強く表れた結果となった。 指数を構成する4項目の意識指標はすべて前年から悪化したが、インフレ期待の低下から暮らし向きや耐久消費財の買い時判断に関する意識指標では底打ちや改 善の傾向が見られた。しかし、雇用環境に関する意識指標は21.1(前年同月比-22.0ポイント)で、悪化幅の拡大が目立った。

また同月の景気ウォッチャー調査によれば、現状判断DIも過去最低を更新した。前年比では17.8ポイント低下し25ヵ月連続の悪化となった。指数構成指 標の1つである雇用関連DIは同26.2ポイント低下し、27ヵ月連続で悪化している。2001年10月の悪化幅40.7ポイントまで至っていないが、今 後急速な悪化幅の拡大が予想される。

このように消費者や景気ウォッチャーたちの雇用のセンチメントは夏以降急速に悪化している。年度末にかけては生産の大幅削減の確率が非常に高くなってい る。実際、15日に発表された日銀12月短観では大企業の業況判断DIは前回調査から21ポイント悪化した。これは1974年9月調査以来の悪化幅 (-26ポイント)となっている。これから生産削減、雇用削減は避けられないであろうが、この動きが消費減退に繋がる負の連鎖を断ち切らねばならない。す なわち、消費者のセンチメントの大幅悪化を防ぐ工夫が必要である。消費者には、今回は前回のように本格的なリストラにはならないという安心感を与えるよう な政策を準備し、また、生活の安心を取り戻すため一定の生活防衛のためのセーフティーネットを充実しなければならない。11月の「今月のトッピクス」で追 加経済対策(10月30日決定)の効果をあまり評価しなかったが、今回新たに出てきた政府の経済対策のうちで、職を失った人に対する住宅支援などは評価で きる。要は消費者のセンチメントの悪化を防ぎ、生産・雇用の削減から消費の本格的削減という負の連鎖を断ち切ることがもっとも重要で、世界景気が底打ちす るまでの政策課題となる。日本

<不況感が強まる10-12月期経済>今回の予測では一部の11月データと10月のほぼすべてのデータが更新されている。これらの動向を要約すれば、生産の大幅減産、純輸出の収縮と特徴付けられる。

今週の超短期モデル(支出サイド)は、10-12月期の実質GDP成長率を、内需は小幅拡大にとどまり純輸出が大幅に縮小するため、前期比-1.1%、同 年率-4.3%と予測している。予測は6週連続で下方修正が続いている。この結果、2008年暦年の成長率は+0.1%にとどまろう。

10-12月期の国内需要を見れば、実質民間最終消費支出は前期比+0.1%となる。実質民間住宅は同-4.4%と2期ぶりのマイナス、実質民間企業設備 は同+1.2%となる。実質政府最終消費支出は同+0.4%、実質公的固定資本形成は同2.0%減少する。このため、国内需要の実質GDP成長率(前期比 -1.3%)に対する寄与度は+0.2%ポイントとなる。

財貨・サービスの実質輸出は前期比2.3%増加し、実質輸入は同15.3%増加する。不況下の経済で実質輸入が大幅増加するのは不思議な気がするが、理由 は以下のとおりである。まず名目ベースの輸出入は輸出が同-6.2%、輸入が-5.7%と同程度の減少にとどまっている。一方、デフレータは急激な円高と 国際商品市況の大幅下落により異なった動きを見せている。輸出デフレータが同-8.3%下落するが、輸入デフレータは円高に加え国際商品市況の急下落によ り同-18.2%と輸出デフレータの下落幅を大きく上回っている。このため、実質純輸出は前期から大幅に縮小し、実質GDP成長率に対する寄与度は -1.3%ポイントと大きなマイナスの貢献となる。

2009年1-3月期の実質GDP成長率については、内需拡大は小幅にとどまり、純輸出は引き続き縮小するため、前期比-0.7%、同年率-2.9%と予測している。この結果、2008年度の実質GDP成長率は-1.1%となろう。

このように、2008年度の経済成長率は4-6月期の前期比年率-3.7%、7-9月期同-1.8%に続き、年度後半もマイナス成長が持続し、当面は回復の展望が描けない厳しい状況となっている。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

<NBERの苦しいリセッション宣言‐significant な落込みが a few months 続くこと‐>12月1日に全米経済研究所(NBER)の景気基準日付け決定委員会は2001年3月から始まった今回の景気拡大が2007年12月に終わり、リセッショ ンに入ったことを宣言した。通常のリセッションの定義は2四半期連続しての実質GDPのマイナス成長であるが、NBERはリセッションを「経済全体におけ る景気活動のsignificant(?) な落ち込みが、a few months (2,3ヵ月?)以上続くこと」と定義し、それらは生産、雇用、実質所得、その他の経済指標に表れると付け加えている。リセッションを定義するときは、 significantなどと言う恣意的な言葉は使わないほうがいい。超短期モデル予測は2007年12月から2008年4月まで景気がスローダウンして きたことは認めるが、景気は2008年4月-6月に急速に拡大していたことを示している。実際に2008年4-6月期の経済成長率は超短期モデル予測とほ とんど同じ+2.8%と高いものであった。

また超短期モデルは2008年6月以降再び景気がスローダウンしていることをはっきりと認めている。特に2008年10-12月期において、9月12日以 降、支出サイドからの実質GDP成長率は-5%を下回っている。まさに、現在は大不況(グレート・リセッション)とも呼べる状況である。

NBERがリセッションの公式宣言を行った日に株価のダウ平均が700ドル近く下落したように、NBERの決定は市場に大きな影響を与える。もしも、リ セッションをNBERの定義に従うならば、米経済は2007年12月-2008年4月、2008年6月-現在 とダブル・ディップ・リセッションにあることをNBERは認めることである。むしろ、従来のリセッションの定義に矛盾することなく、リセッション入りを宣 言するならば2008年6月をリセッションの開始年月とすべきである。[[熊坂侑三 ITエコノミー]]

“

-

第75回 景気分析と予測(2008年11月25日)

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授)当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

11月17日の政府四半期別GDP一次速報の発表を受けた2008-2009年度の改訂経済見通しとなっている。

ポイントは以下の通り。* 2008年度7-9月期実績の評価‥‥当期の実質GDP成長率(一次速報)は、前期比▲0.1%、同年率▲0.4%と2期連続のマイナス成長となった。 4-6月期も前年比▲0.1%(同年率▲3.7%)と下方修正され、2002年4-6月期以来のマイナスを記録した。家計部門は比較的堅調であったが、こ れまで景気の牽引役であった輸出が前期比でマイナスとなるなど、外的ショック型の景気後退が進行している。

* 2008年度の改訂見通し‥‥2008年度の実質GDP成長率は▲0.2%と7年ぶりのマイナス成長に転じよう(前回予測+1.0%から大幅下方修正)。 改正建築基準法による民間住宅の落ち込みの影響が剥落するものの、米国およびEU経済の減速により純輸出が大幅に減速、雇用環境の悪化により民間最終消費 支出が低迷するためである。

* 2009年度の改訂見通し‥‥民需の回復が期待できず、世界経済回復が2010年以降に後ずれすることにより純輸出の寄与も期待できないため、2009年 度の実質GDP成長率は+0.1%とほぼゼロ成長となる。また、2008年後半から原油価格や商品価格の下落によりデフレ圧力が強まり、2009年度のコ ア消費者物価指数は前年比+0.5%、国内企業物価指数は同+4.4%まで低下すると予測している。

* 以上の標準予測に対して、追加的経済対策を実施した場合の効果も検討したが、予測期間を通じて実質GDPを約0.1%拡大させる程度の効果に留まる。

-

今月のトピックス(2008年11月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<追加経済対策の評価>

日本経済にとって、今回の不況は国内発より海外発の要因が大きく影響していることに注意が必要である。すなわち、第一に原油価格の高騰、第二に世界的な信 用収縮が時差を伴いながら複合的に影響している。世界経済はこの2ヵ月急速に悪化し、同時不況の様相を呈している。これに抗するために、主要諸国は先進国 も新興国も金融緩和と財政拡大にむけて協調体制に入っている。

日本政府は10月30日に追加経済対策を決定した。8月末に決定した総合経済対策の事業規模を大幅に上回り、また1998年に小渕政権が取りまとめた緊急経済対策に並ぶ26.9兆円の事業規模となった。ただし、真水と呼ばれる実際の財政支出規模は5兆円程度である。

「生活対策」と名づけられた追加経済対策は3つの柱からなる。(1)総額2兆円の定額給付金を中心とする「生活者の暮らしの安心」対策(国費2.8兆円、 事業規模3兆円)、(2)中小企業向け保証・貸付枠の拡大や投資促進策といった企業支援と金融市場の安定化を目指す「金融・経済の安定化」対策(国費 0.6兆円)、(3)住宅ローン減税や高速道路料金引き下げによる「地方の底力の発揮」対策(国費1.6兆円、事業規模26.9兆円)である。

追加経済対策のマクロ及びミクロベースの効果分析は別の機会に譲るが、2点に絞って整理しておこう。第一に、定額給付金については効果と費用の関係が問題 になろう。KISERのインターネット調査によれば、限界消費性向は0.2を上回らないようである。この結果は、地域振興券の場合と矛盾しないし、米国の 場合も0.2程度とされていることから、あまり効果がなさそうである。加えて実施方法にコストがかさむ場合、その意義は大きく薄れるであろう。第二に、今 回の高速道路料金引き下げはガソリン価格が最高値をつけた7月時点の生活支援といった性格が強く、価格下落が著しい現時点では大いに意義が薄れる。料金引 き下げはむしろ交通渋滞を引き起こし低炭素社会実現の目的からも乖離する。中長期的にこの目的を実現するプロジェクトに使用されるべきである。

今後、年度末にかけてマイナスないしはゼロ成長が続くと予測される。ただ景気は急激に悪化していくというより、停滞色の濃い期間がしばらく続くと見てよ い。景気にとって唯一の明るい材料は、ガソリン価格が下落し始めていることである。ガソリン価格の下落は消費者心理の急激な悪化を反転させるであろう。加 えて、景気の悪化を防ぐためにも年度末にインパクトのある景気対策が実施されることが重要である。今回の不況は海外発の要因によって引き起こされたため、 小手先の政策より海外発の要因(原油価格、輸出)に影響されにくい経済構造実現に向けての政策が重要となる。例えば、新エネルギーの利用・促進(太陽電 池、電気自動車、風力発電等)という中期的な政策課題に財政資金が集中的に投じられることが、むしろ国民社会に安心と夢を与え理解される経済対策となろ う。日本

<停滞色の濃い期間が続く?重要性を増す景気対策>

11月17日発表のGDP1次速報値によれば、7-9月期の実質GDP成長率は前期比-0.1%、同年率-0.4%となった。2001年7-9月期以来の 2期連続のマイナスとなり、日本経済はリセッションにあることを確認した。前年比でも、-0.1%となり2007年4-6月期以来のマイナスとなった。超 短期予測は9月まで1%台半ばの成長率を予測し続けたが、8月のデータが更新された10月以降予測はゼロ成長にシフトした。最終週の予測値は前期比 -0.1%(同年率-0.2%)とほぼ実績どおりになった。

7-9月期の実質GDP成長率(前期比-0.1%)への寄与度を見れば、国内需要は+0.1%ポイント、純輸出は-0.2%ポイントと、外的ショック型の リセッションが進行している。今回の特徴は、欧米経済の不況の深刻化により実質純輸出が2期連続でマイナス寄与となったことであり、名目ベースでも純輸出 は昨年10-12月期以来4期連続でマイナスの寄与となっている。交易条件の悪化による企業収益の大幅な悪化がこの背景にあり、結果として民間企業設備の 減少が鮮明となってきた。企業部門の低調に比して、民間部門が意外と堅調であったのがもう一つの特徴である。

今週の支出サイドモデル予測によれば、10-12月期の実質GDP成長率は、内需は拡大するが純輸出が大幅に縮小するため、前期比-0.2%、同年率-1.0%と予測される。この結果、2008年暦年の成長率は+0.4%となろう。

海外経済の不況の深刻化とともに外需は収縮し、小幅な内需の拡大では相殺しきれない。9-10月に入って景気指標は急速に悪化している。今後、設備投資関 連指標が落ち込む中で、民間最終消費支出の動きが重要なポイントとなろう。景気ウォッチャー調査や消費動向調査の結果が示すように消費者心理が急速に落ち 込んでいる。今後の民間消費がマイナスになる可能性が高まってきているのは要注意である。ただ唯一の明るい材料は、原油価格が年末50ドル(1バレル)に 向けて下落を示すなか、ガソリン価格が下落し始めていることである。ガソリン価格の下落は消費者心理の悪化を反転させるであろう。

景気は停滞色の濃い期間がしばらく続くと見てよい。景気を悪化させないためにも年度末にインパクトのある追加の景気対策が実施されることが重要である。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

<オバマの勝利と金融危機への取組み>政権にある党が選挙に勝つためには経済繁栄と平和を社会にもたらしていることが不可欠である。2006年の中間選挙ではイラク戦争の混乱、ハリケーンカト リナへの対応の失敗から共和党は議会選挙で大敗を帰した。今回の選挙では金融危機によって共和党はホワイトハウスのみならず議会においても敗北を帰した。 金融危機が選挙の50日前に表面化したことはマケイン大統領候補にとって不運であった。さらに、彼はブッシュ大統領の不人気の下で戦わなければならなかっ た。雄弁なオバマ大統領候補は6億4,000万ドルもの資金を集め、初の黒人大統領の誕生という歴史的な快挙を成し遂げた。

しかし、金融危機の終わりが見えない今の状況において、オバマは来年1月20日の就任式前にも以下の3つのことを直ちに行わなければならない。

できるだけ早く財務大臣とそのチームの指名

就任後に実施する第2の景気刺激策の発表

7,000億ドルの金融危機救済プログラムへの参加

オバマは”変革”をスローガンに次期政権への移行チームを形成したが、それはクリントン政権の旧友の集まりのようであり、全く”変革”とは異なるものに見える。

オバマ候補の勝利は米国政治にとって転換点になりうる。それはあたかも1980年に共和党のロナルド・レーガンがカーター大統領を打ち破り、その後25年 間の保守的な方向に国民を導いたように。しかし、オバマ新大統領と民主党がキャンペーン中に公約した、経済の立て直し、米軍のイラクからの撤退、健康保険 の加入者の拡大などを実現しなければ、2008年の選挙結果は民主党にとっての長期政権への出発となるのではなく、単に金融危機から米国民が不人気な現共 和党大統領を嫌って一時的に民主党に動いたにすぎないことになる。

今週の超短期予測からは、今後の経済に対しては悲観的なシグナルが出ている。10-12月期は前期比年率-4.0%とマイナス幅が前期(同-0.3%)から拡大している。このため、2008年の米国の経済成長率は前年の+2.0%から1.3%に減速するであろう。[ [熊坂侑三 ITエコノミー]]

“

-

今月のトピックス(2008年10月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<金融危機は世界恐慌につながるか?>

今月の米国経済や日本経済の見通しが示すように、世界経済は米国発の金融危機により同時不況局面に突入したかのようである。2008年初に 14,691.41円からスタートした日経平均株価は9月25日にはまだ12,000円台を維持していたが、10月1日以降、8営業日連続で下落し10日 には8,276.43円まで急落した。震源地の米国では、10月の第2週だけでダウ平均株価は1,874ポイント下げ、18%の下落と1週間での下落率は 過去最悪となった。まさに金融市場はパニックである。

しかし、われわれは、世界経済が長期の同時恐慌に突入するとは考えていない。世界経済は、太平洋をまたいで不均衡となっている貯蓄投資構造のリバランス過 程にあり、この調整過程はしばしば荒いものとなろうが、決して底割れすることはないと見ている。すなわち、中国やインド経済は減速が予想されているものの 世界経済のアンカーとなり、不況の深化を緩和させてくれると見ているからである。

バブル崩壊後の日本経済の例が示すように、確かに米国経済の低迷がしばらく続くのは不可避である。住宅価格が更に下落し、ストック調整が進み、民間貯蓄率が上昇する形で、新たな均衡経路に向けての調整が進むであろう。

米国発の金融危機がグローバルになり世界経済にとって深刻になった今、日本を除く世界の主要な中央銀行は10月8日にそれぞれ政策金利を50ベーシスポイ ント(0.5%)引き下げ、金融危機への協調姿勢を示した。これには市場は冷たい反応を浴びせたが、10日、11日にワシントンで開かれたG7ミーティン グにおいて、各国蔵相・中央銀行総裁は、グローバルな経済成長を維持するために、信用の流れを回復し、金融市場を安定させるために協調政策をとることに同 意、5項目からなる行動計画を発表した。市場がどの程度これを評価し、またどの程度金融危機の解決に役立つかは不透明であるが、株価のfree fall(暴落)は一旦下げ止まるであろう。

このように世界各国が危機にすばやく対応し、また世界経済の懐が大きくなっている点は、過去の大恐慌時と決定的に異なる。BRIC’sを中心に発展途上国 の内需を中心とした発展が世界経済を支えるであろう。今月の中国経済見通しで述べられているように、中国政府は、他国経済が減速するなか中国経済が安定を 維持することが決定的に重要であることを十分理解している。中国は必要であるなら経済活動を刺激する財政金融政策を実施するであろう。実際、十分な外貨準 備の蓄積を国際的な金融危機に対して柔軟に利用できるであろう。

もう1つのプラス材料は原油価格の下落である。2007年に2倍となり2008年前半には高止まりしていた原油価格は、景気減速とファンドの手仕舞いにより現在70-80ドルで推移している。今後も下落基調で推移すれば、企業や消費者のマインドが回復してくるであろう。日本

<7-9月期経済、2期連続のマイナス成長の可能性高まる。戦略的な景気刺激策が必要>今回の超短期予測では、8月のデータと9月の一部のデータが更新された。比較的好調であった7月に比して、8月は前月から大幅に悪化した。特に、生産が大 幅に低下し、雇用や民間消費にも悪影響が出てきたといえよう。8月の鉱工業生産指数は前月比3.5%低下し、下落幅は2001年1月以来の大きさとなっ た。輸送機械等の輸出関連業種の減産が影響しているようである。完全失業率は4.2%となり、前月から0.2%ポイント悪化。消費総合指数は前月比 0.2%低下し、2ヵ月ぶりのマイナスである。この結果、7-9月期日本経済は横ばいないしマイナス成長になる可能性が高まってきた。加えて、米国発の金 融危機は株価の暴落、円の対ドルレートの急騰により、年度後半も低成長を余儀なくされそうである。

日銀9月短観によると、大企業製造業の業況判断DIが2003年6月調査以来のマイナスとなった。原材料価格の高止まり、内外需の減速、加えて金融市場の 混乱の影響で業況判断は大きく悪化している。今回調査は、株価暴落や円レート急騰の影響を反映しておらず、先行き企業のセンチメントはさらに悪化しそうで ある。

今週の超短期(支出サイド)モデル予測によれば、7-9月期の実質GDP成長率は、純輸出の小幅拡大が内需の小幅縮小で相殺されるため、前期比+0.0%、同年率+0.1%と予測される。

7-9月期の国内需要を見れば、実質民間最終消費支出は前期比+0.3%となる。一方、実質民間住宅は同-3.5%と2期連続のマイナス、実質民間企業設 備は同-1.1%と3期連続のマイナスとなる。実質政府最終消費支出は同横ばい、実質公的固定資本形成は同-1.3%と減少する。このため、国内需要の実 質GDP成長率(前期比+0.0%)に対する寄与度は-0.1%ポイントとなる。

財貨・サービスの実質輸出は同0.5%増加し、実質輸入は同-0.4%と減少するため、純輸出の実質GDP成長率に対する貢献度は+0.1%ポイントにとどまる。

10-12月期の実質GDP成長率については、内需は小幅増加、純輸出は停滞するため、前期比+0.4%、同年率+1.5%と予測している。この結果、2008暦年の実質GDP成長率は+0.7%となろう。

主成分分析モデルは、7-9月期の実質GDP成長率を前期比年率-0.3%と予測している。また10-12月期を同+2.4%とみている。われわれは、こ の2週間、成長率予測をゼロないしマイナスと大幅に下方修正している。両モデル平均で見ると、7-9月期の実質GDP成長率は4-6月期の-3.0%に続 いてマイナス成長になる可能性が高くなってきた。すなわち、日本経済はリセッションに突入する可能性が高くなってきたといえよう。ただ、唯一のプラス材料 は原油価格の下落であり、これは企業収益の減少を下支えしよう。一方、実質所得の増加が期待されないなか、民間最終消費支出を落ち込ませないためにも、個 人所得減税はそれなりの意味を持つであろう。減税が実施される年度末には原油価格の下落から消費者のセンチメントが底打ちしている可能性が高いからであ る。減税以外では、予算制約のもと、バラマキではなく将来を展望した戦略的な支出が必要とされよう。[[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]]

米国

<グローバル金融危機にG7は対処できるか>米国の金融危機が実体経済にも影響を及ぼしてきた。グラフに見るように、10月10日の超短期モデルは7-9月期の米国経済成長率を前期比年率-1%程度 と予測している。しかも、インフレ率はGDP価格デフレーター、個人消費価格デフレーターでみると同+4%?+6%になるだろう。米国経済は7月半ば以 来、明瞭な下方トレンドを示している。

米国発の金融危機が世界経済にとって深刻になった今、世界の主要な中央銀行は10月8日にそれぞれ政策金利を50ベーシスポイント(0.5%)引き下げ、 金融危機への協調姿勢を示した。しかし、株式市場はこの協調政策に“ノー”をつきつけた。8日、9日とダウ平均株価は前日比それぞれ189ポイント、 679ポイント下げた。結局その週だけでダウ平均株価は1,874ポイント下げ、1週間での下落率は18%の下落と過去最悪になった。これに対して、その 2日後の10日、11日に開かれたG7ミーティングでは、各国蔵相・中央銀行総裁は、グローバルな成長を維持するために、信用の流れを回復し、金融市場を 安定させるために協調政策をとることに合意、5項目からなる行動計画を発表した。しかし、市場がこれをどの程度評価し、またどの程度金融危機の解決に役立 つかは不透明である。特に、EU諸国の協調行動が実際に行われるかについて疑問がもたれている。過去の例を見れば分かるように、統合に合意するのに30年 かかったように、EU諸国は簡単なことさえ合意するにも時間がかかるからである。

週明けの13日午前中の米株式市場を見る限り、市場は少なくともG7の行動計画にはポジティブに反応しているように思われる。しかし、この行動計画には具 体的な対策が含まれていないことから全く安心はできない。10月14日(現地時間)には、ブッシュ大統領が発表した金融機関への資本注入を柱とする金融安 定化策を発表したが、投資家の”Greedy(貪欲)”によるバブル化による資産価格の上値と、バブル崩壊後の彼らの”Fear(恐怖)”による資産価格 の底値を予測することは不可能である。[ [熊坂侑三 ITエコノミー]]

“

-

今月のトピックス(2008年9月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<米国住宅価格はどこまで下落するか>

米国の今月の見通しでも指摘しているように、当局が採るべき政策は、第一に、住宅ローン市場における人々の不安を解消すること。第二に、追加の景気刺激 策の導入である。9月7日にポールソン財務長官が連邦住宅抵当公庫と連邦住宅貸付抵当公社の2社を政府の管理下におくと発表し、第一の政策は実施された。 この結果、週明けの8日の米国株式市場は大幅高になった。しかし、それは1日しか続かなかった。

米国政府が住宅公社救済に踏み切っても金融市場の動揺が収まらないのは、サブプライムローン問題の解決にまだしばらく時間がかかるとマーケットが見ている からだ。その主因は、住宅価格の下げ基調が止まらないことにある。図は米国住宅価格の代表的な指標であるS&Pケース・シラー指数(全国ベース) を見たものである。2006年4-6月期をピーク(100)として08年4-6月期は81.8となり、約20%下落したことになる。今後、住宅価格はどこ まで下落するのであろうか。去る9月8日に国際金融問題の専門家であるカリフォルニア大学のバリー・アイケングリーン教授の講演会(主催:関西社会経済研究所・関西経済連合会)が大 阪で開催された機会に、同教授と議論し、今後、住宅価格がどの程度下落するかの質問を行った。慎重ながら、彼は、過去の住宅購入価格と賃貸料の関係からす れば、現在の住宅価格は依然として14%高いという。すなわち、彼によれば、住宅市場が底入れするには、ピークから35%程度下落する必要があるという。 7月時点で住宅在庫が月間販売数の11ヵ月分を上回って積みあがっている。90年代平均はせいぜい5ヵ月程度であるから、住宅市場の底入れはさらに1年は かかりそうである。したがって、住宅価格がさらに14%下落するという予測は十分実現する可能性が高い。

資金循環表によれば、2008年1-3月期末の家計の保有する住宅資産は20兆ドル程度ある。今後、家計の資産が2.8兆ドル減少することを示唆してお り、逆資産効果が民間消費を悪化させることになる。これは民間消費が今後2年で1,000億ドル程度(約1%)押し下げられることを意味する。逆資産効果 は、ホーム・イクイティー・ローンを中心とした消費者ローンが縮小することにより民間消費が直接削減される経路と、消費者が住宅価格下落によりネガティ ブ・イクイティーに陥ることにより消費マインドが悪化して消費性向が低下する経路を通じて、民間消費に影響を及ぼす。その意味で、第二に必要な政策として 追加の景気刺激策が重要となろう。日本

<2008年後半は前期比年率+0.5%に減速、年度末減税は一定の効果>9月12日に発表された4-6月期GDP2次速報値によれば、同期の実質GDPの成長率は前期比年率-3.0%と1次速報値の同-2.4%から下方修正 された。4 半期ぶりのマイナス成長となり、また2001年7-9月期(同-4.5%)以来の大幅な下落となった。また1-3月期の成長率も同+3.2%から 同+2.8%へと下方修正された。図が示すように、前年比で見ればこの1年の成長減速は明瞭である。2007年1-3月期の前年同期比+3.2%をピーク として、4-6月期の同+1.8%、7-9月期の同+1.7%、10-12月期の同+1.6%、さらに2008年1-3月期同+1.2%から4-6月期は 同+0.7%へと5期連続して減速しており、ダウントレンドが明瞭である。

今後の日本経済はどうような成長パターンを示すのであろうか。現在、マーケットには悲観的なムードが漂っている。その背景には、世界経済、特に米国・EU の成長減速があり、また新興諸国も明瞭ではないが成長減速の兆しが見られるからである。しかし、一方で原油価格の下落という明るい兆しがある。 7月の月 次データを反映した最新の超短期モデル予測によれば、7-9月期の実質GDP成長率を前期比+0.5%、同年率+1.9%と見込んでいる。 10-12月期は前期比+0.4%、同年率+1.4%と予測している。この結果、2008暦年の経済成長率は+1.0%となろう。前回(+1.2%)より 下方修正されたが、これは2008年前半のGDPデータが下方修正されたためである。 7-9月期の実質GDP成長率(前期比+0.5%)への寄与度を見れば、国内需要と純輸出がそれぞれ+0.2%ポイント程度、小幅の貢献となっている。国 内需要では、実質民間最終消費支出は前期比+0.3%と小幅ながら増加する。一方、実質民間住宅は同-4.2%と減少し、実質民間企業設備は同横ばいとな る。公的需要では、実質政府最終消費が同+0.2%、実質公的固定資本形成が同-0.6%となる。外需では、実質輸出は同0.5%増加するが、実質輸入は 同1.3%減少しよう。 半期ベースで見れば、2008年後半は前期比年率+0.5%と前半の同+1.2%から減速が避けられない。原油価格の下落が浸透 し、企業収益が回復するのは2009年後半と予想される。その間、民間最終消費支出が底割れしないように、年度末までに定額の所得税減税を実施することは それなりの効果を持つであろう。

[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]

米国

<失業増によるリセッションに直面、インフレ率も上昇>8月の非農業部門の雇用者数は前月比8万4千人減少し8ヵ月連続のマイナスとなった。この結果、今年に入ってからのネットの雇用減は60万6千人となった。失業率も7月の5.7%から6.1%へと0.4%ポイントも上昇した。

9月5日の超短期予測は支出・所得の両サイドからの平均実質GDP成長率を7-9月期、10-12月期においてそれぞれ前期比年率-0.2%、同 -0.5%と2四半期連続のマイナス成長を予測している。新規失業保険申請件数もリセッションの入り口といわれる40万人を7月の半ばから超えている。一 方、GDP価格デフレーターや総合・コア個人消費支出価格デフレーターでみたインフレ率は前期比+4?+6%となっており、米国がスタグフレーションに直 面し ていることは間違いない。

このような経済環境において当局が採るべき政策は、第一に、Fannie Mae(連邦住宅抵当公庫)とFreddie Mac(連邦住宅貸付抵当公社)の救済計画をできるだけ速やかに公表し、住宅ローン市場における人々の不安を解消することである。実際、9月7日にポール ソン財務長官は2公社を政府の管理下におくと発表し、第一の政策は実施された。その次に、政策担当者は追加の景気刺激策を導入すべきである。

残念なことに、共和党のマケイン大統領候補のチーフ経済アドバイザーのダグラス・ホルツ・イーキンは、「米国経済は修復すべきファンダメンタルズの問題 を抱えており、追加的景気刺激策が無駄になる可能性がある」と追加の景気刺激策には悲観的である。一方、バラクオバマは雇用減少を重く見て、1150億ド ルの追加刺激策を考えている。中身は650億ドルを中間層への還付税とし、500億ドルをインフラ投資と州・地方政府への支出としている。マケイン・ペイ リンの共和党ペアもすぐにでも追加の景気刺激策を打ち出すことが選挙に勝つためには不可欠である。選挙が最終的には“It’s the economy, Stupid (結局、肝心なのは経済)”になることは間違いない。注)本レポート執筆は先週時点のものであり、リーマンブラザーズ経営破綻については触れていない。

[熊坂有三 ITエコノミー]

“

-

2008年版関西経済白書「グローバル化に向けた関西の胎動」(2008年9月)

研究プロジェクト

研究プロジェクト » 2008年度

ABSTRACT

財団法人 関西社会経済研究所

財団法人 関西社会経済研究所(会長 下妻博、所長 本間正明)は、この度「2008年版関西経済白書 グローバル化に向けた関西の胎動」を発行しました。本年の白書はグローバル化という大きな環境変化の 中で、関西が国内外から企業や人を惹き付ける魅力ある地域となるためには、地域の活力の基盤ともいえる産業の再生を図っていく必要があるとの認識を基本に 編集しております。本白書が、関西経済理解のための必読文献となることを目指し、今後とも内容の一層の充実に努めてまいります。

<構 成>

[本編]

第1章 日本経済・関西経済への視点

第2章 2007年度の動きと2008?09年度の見通し

第3章 関西の注目産業とその課題

第4章 企業立地と関西産業発展の方向性

第5章 関西自治体の財政危機とその課題

第6章 関西年表

[資料編 I ]

1. データでみる関西

2. 関西年表

[資料編 II ]

1. シフトシェア分析からみた関西の産業構造の特徴

2. 関西のプロジェクトの動向

3. 関西の主要研究拠点の動向と課題

4. 水都ジェントリフィケーション??柔らかな都市再生への転換に向けて

[ 概 要 ]

下記PDFよりご確認ください。

[ ご参考 ]

*「2008年版 関西経済白書 報告会・シンポジウム「グローバル化に向けた関西の胎動」を開催いたしました(9/3)。大手書店で発売中。定価1,500円(税込み)。

-

第74回 景気分析と予測(2008年8月20日)

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授)当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

8月13日の政府四半期別GDP一次速報の発表を受けた2008-2009年度の改訂経済見通しとなっている。

ポイントは以下の通り。* 2008年度4-6月期実績の評価‥‥当期の実質GDP成長率(一次速報)は、前期比▲0.6%、同年率▲2.4%と4期ぶりのマイナス成長となり、前期 (同年率+3.2%)からは大幅の低下となった。これまで景気の牽引役であった輸出をはじめ、民間需要、公的需要の総てが減少したことが特徴である。

* 2008年度の改訂見通し‥‥2008年度の実質GDP成長率は+1.0%となろう(前回予測+1.3%から下方修正)。改正建築基準法による民間住宅の 落ち込みの影響が剥落するものの、米国経済の成長が1%台にとどまるため輸出の伸びが大きく低下するとともに、民間最終消費支出の伸びが低迷するためであ る。また、原油価格や商品価格の急上昇が最終財価格にまで波及してきており、2008年度のコア消費者物価指数は前年比+1.9%、国内企業物価指数は同 7.1%上昇すると予測している。

* 2009年度の改訂見通し‥‥民需は緩やかに回復するが、世界経済回復の遅れにより純輸出の寄与が低下するため、2009年度の実質GDP成長率は+1.4%と小幅の回復にとどまる。

-

今月のトピックス(2008年8月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<中期的な原油価格の目安>

原油価格(ここでは油種WTI)の値動きは非常に荒く(volatile)、予測しづらい。この1年の値動きを振り返ってみよう。米国でサブプライム ローン問題が注目された2007年7月には、1バーレル70ドルをつけ、9月半ばに80ドルを突破、10月後半には90ドルを抜け、2008年2月半ばに はついに100ドルという記録的な水準に達する。KISERの前回の四半期景気予測時点(5月20日)では120ドル半ばであった。原油価格はさらに加速 を続け、7月3日に145.28ドルのピークをつける。以降マーケットは弱気に転じ、直近の8月15日では113.77ドルとピークから30ドル以上も下 落している。このように非常に荒い値動きを示してきたが、7月で見るとこの1年で2倍になったという事実の持つ意義は大きい。

われわれの景気予測では原油価格(モデルではWTI、ドバイ、ブレントの平均)は外生変数であるが、この1年間のトレンドを持った荒い値動きから、その 想定は常に上方修正となった。中期的な原油の均衡価格についてはほぼ推測がつくが、短期的にはそれから乖離する部分の予測が非常に難しい。

短期の原油価格については、基本的にはタイトな需給バランスと地政学的な問題により高値は避けられないが、需給条件から決まる部分以外の投機を含むプレ ミアム部分が相当あると考えられている。最近の経済産業省の分析(通商白書2008年第1章)では、2008年4月の原油価格(125.5ドル)のうち、 在庫の変化で説明できる部分が74.7ドルで、プレミアムが50.8ドルと推計されている。

中期的な均衡価格の目安として参考になるのが、代替エネルギーのコストであり、現在では70ドル程度と考えられている。もう1つの参考価格が、原油生産 者がその実質価値を維持した場合の価格である。1980年以降、世界の消費者物価指数は2.5倍になっているから、当時の原油価格40ドルを考慮すると、 現在原油価格が100ドル程度と見込まれるのである。このことから、直近の原油価格はピークから30ドル程度下落しているが、さらに100ドルを目指して 値を下げる可能性がある。ただ、基本的には需給条件がタイトなことから、一方的な下落は想定しづらく、やがて底打ちして高値の水準がしばらく続くと思われ る。

今回の四半期予測(8月20日発表)では、最近の価格動向を反映させて2008年7-9月期を前回予測の想定より11ドル程度上方修正した(106.6 ドル→117.8ドル)。需要期の2008年末には120ドル前半間まで上昇し、2009年は120ドル程度の高値圏で推移するが、年末には110ドル台 に緩やかに低下すると想定する。日本

<年後半の経済、不況に陥らないためのポイントは「民間最終消費」と「輸出」>4-6月期の日本経済は4四半期ぶりのマイナス成長となった。8月13日に発表されたGDP1次速報値によれば、同期の実質GDPは前期比-0.6%、 同年率換算-2.4%のマイナス成長となり、1-3月期の同年率換算+3.2%から大幅な低下であった。図からわかるように、実績はほぼ市場コンセンサス 予測(-2.0%)と同じであった。超短期予測は、支出サイドモデル予測が前期比-0.9%、主成分分析モデル予測が同-1.6%といずれも若干過大推計 となった。今回の予測動態を振り返れば、6月初旬以来、超短期モデル、市場コンセンサスともにマイナス成長を予測しており、早くから低調な経済が一致した 見方となっていた。

4-6月期の実質GDP成長率への寄与度を見れば、国内需要は経済成長率を0.6%ポイント引き下げ、また純輸出の寄与はゼロとなった。

今回の特徴は、民間需要、公的需要、輸出のすべての需要項目で減少したことである。民間需要では、実質民間最終消費支出、実質民間住宅の低迷が実質 GDP成長率を0.3%ポイント、0.1%ポイントそれぞれ引き下げた。公的需要も経済全体の成長率を0.2%ポイント引き下げた。

加えて、4四半期ぶりのマイナス成長には、米国経済低迷による輸出の減少が影響している。これまで経済成長を牽引してきた実質輸出は同2.3%低下し、 経済成長率を0.4%ポイント引き下げた。実質輸入は同2.8%大幅下落し、3期ぶりのマイナスとなった。輸入の減少は経済全体の成長率を0.5%ポイン ト引き上げたが、輸出がほぼ同程度減少したので、実質純輸出の実質GDP成長率への貢献はゼロとなった。

4-6月期のGDPを反映した最新の超短期モデル予測によれば、7-9月期の実質GDP成長率は前期比+0.5%、同年率換算+2.2%と高めの見通しと なっている。2期連続のマイナス成長は今のところ避けられそうである。また10-12月期は前期比+0.4%、同年率換算+1.8%の予測となっている。 この結果、現時点では2008暦年の経済成長率は1.2%と見込んでいる。

マーケットの見方からすれば、若干強気の予測となっているようである。たしかに年末にかけての景気減速は否めないが、不況に陥らないためのポイントは民間最終消費支出と輸出の動向にあるといえよう。その意味で、7月の通関統計が最初の重要なデータとなろう。[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]

米国

<7月半ばから景気は下降状態にある?メンタルリセッションからリセッションへ?>2008年4-6月期の経済成長率が1.9%(速報値)と発表され、多くのエコノミストが懸念していたリセッション懸念とは程遠いものとなった。この速 報値が発表される直前の市場のコンセンサスは2.2%であり、超短期予測も2.8%を支出サイドから予測していた。速報値が市場のコンセンサスや超短期予 測よりもかなり低い経済成長率となったのは、製造業の実質在庫増が-324億ドルと大幅なマイナスになったことにある。センサス局の毎月の製造業在庫統計 からこのような大幅な在庫減は想定されないことから、この大幅減は在庫評価調整によるものである。ちなみに、在庫をGDPから除いた実質最終需要の 4-6月期の伸び率は+3.9%と非常に高い。

このように最終需要の伸びが高い成長率は今後の経済成長に希望をもたらすものであるが、超短期予測では、グラフにみるように8月15日の予測で7-9月 期の支出・所得サイドからの平均実質GDP伸び率を-0.5%と予測している。さらに悪いことは、7月半ばから景気が下降状態にあることである。原油価格 の下落傾向、株式市場の持ち直し傾向など明るい材料があるものの、次のような懸念材料がある。* 個人消費のうち、サービス支出がスローダウンしており、耐久財支出がマイナス成長を続けている。

* 還付税の経済への影響が10-12月期にはかなり小さくなるだろう。

* 設備・ソフトウエア投資の回復が遅い。

* 住宅市場の停滞が続く。

* 在庫調整も長引くと思われる。

* ドル高から純輸出の改善がみられなくなる。

* 賃金・俸給の伸び率が前期比年率3%?4%と非常に小さい。

* インフレ率(3%?5%)がFRBの許容範囲を大きく超えることから、景気のスローダウンに対して政策金利引き下げが難しくなる。[熊坂有三 ITエコノミー]

“

-

今月のトピックス(2008年7月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<予測の精度または誤差とその特徴:コンセンサス予測vs.超短期モデル予測>

はじめに

今月の米国超短期予測でも述べられているように、景気判断で大事なことは、ニュースに惑わされずに、常に客観的に経済統計を扱い”Go by the Numbers”で判断することである。今月のトッピクスでは、”Go by the Numbers”の代表である超短期モデル予測とコンセンサス予測の精度と特徴を考える。

コンセンサス予測

四半期GDP予測の歴史は比較的浅いが、そのなかで、経済企画協会は2004年4月から民間エコノミストのマクロ予測(「ESPフォーキャスト調査」 (以下、ESPFと呼ぶ) )を毎月調査・公表している。ESPFでは調査項目の予測値の平均値、いわゆるコンセンサス予測を発表している。主要な調査項目には、実質GDP成長率 (前期比年率換算)、消費者物価指数上昇率及び失業率が含まれる(いずれも四半期ベース)。

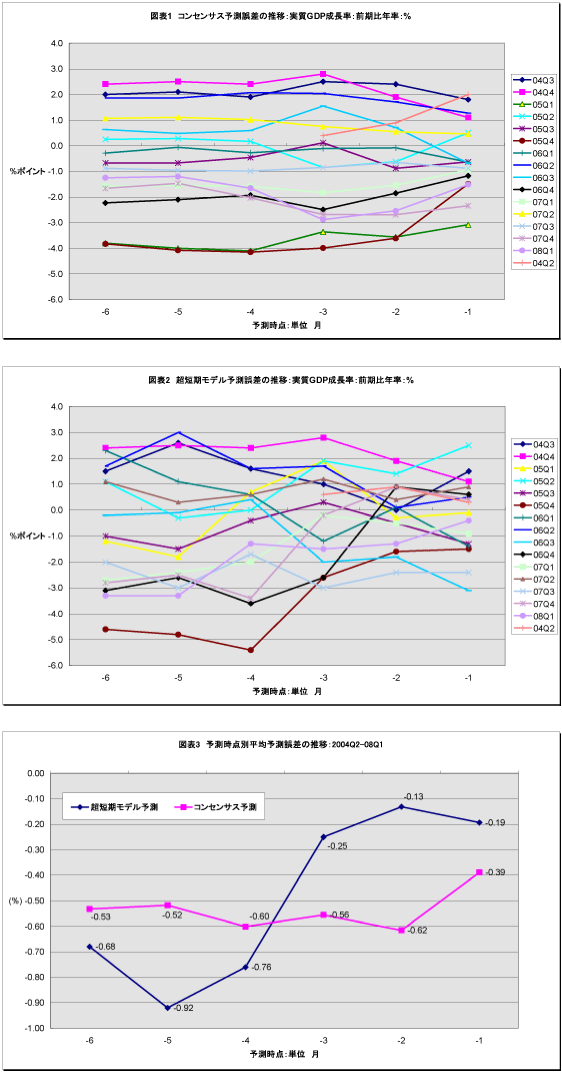

ここでは四半期実質GDP成長率に的を絞り、コンセンサス予測と超短期予測の精度を比較しよう。比較期間は2004年4-6月期から2008年1-3月期まで16四半期である。

まずコンセンサス予測の予測誤差の動態が図表1に示されている。民間エコノミスト(予測者)がある時点で行ったある四半期の実質GDP成長率(前期比年 率換算)の予測値と実現値(公表値)の乖離を予測誤差とする。コンセンサス予測は、各エコノミストの予測値の平均を取ったものであり、コンセンサス予測の 誤差は、「公表値?予測値平均」で定義されている。河越(2007)によれば、四半期実質GDP成長率のコンセンサス予測をESPF参加エコノミストの 各々の予測値と比較してみると、予測精度のランキングは比較的高いことがわかっている。

図表1の縦軸にはコンセンサス予測誤差が、横軸には予測時点すなわち公表値(一次速報値)発表の何ヵ月前かが示されている。すなわち、コンセンサス予測 の予測時点と予測誤差の関係を見たものである。一般的には、コンセンサス予測の予測誤差はGDP速報値の公表時期が近づくほど小さくなる傾向が見受けられ るが、非常に安定的で緩やかであることがわかる。

コンセンサス予測のパフォーマンスは比較的良好である。16四半期の試合(公表値と公表値発表直前の両予測の誤差を比較)で、コンセンサス予測対超短期モデル予測の勝負は7勝、7敗、2引き分けのイーブンである。

超短期予測vs.コンセンサス予測

本フォーラムの月次見通しは超短期モデル予測に基づいている。超短期モデル予測は、月次データと四半期GDP項目との間の統計的関係を確定して、時系列 モデルを用いて機動性の高い予測を意図するものである。純粋に計量経済学的手法のもとに確立されており、データに関して如何なる個人的な調整も入り込まな い。月次データを逐次取り込み、1週間ベースで予測が行われ、今四半期ないし次四半期予測を修正していくものである。

図表2は超短期モデル予測の予測誤差の推移を見たものである。超短期モデル予測は実績値公表の3ヵ月前から予測誤差が急速に縮小することが見て取れる。 超短期予測は非常にダイナミックである。これは超短期予測の手法的特徴からきており、月次データの実績値が入手可能になるにつれて予測精度が一段と高くな るからだ。

含意:両予測の使い方

詳しい両予測の精度の研究は後に譲るが、ここで両予測の特徴を整理しておこう。図表3からわかるように、公表値が発表される6ヵ月から4ヵ月前までの平 均予測誤差はコンセンサス予測の方が小さいことがわかる。しかし、3ヵ月前になるとパフォーマンスは逆転し、圧倒的に超短期予測の方がよくなる。実績発表 の2-3ヵ月前に予測誤差が急激に小さくなることは、超短期予測はマーケットを2-3ヵ月リードすると見てよい。ここに、常に客観的に経済統計を扱い ”Go by the Numbers”で景気を判断することの特徴がよくあらわれている。

参考文献

河越正明(2007)、『コンセンサス予測は単なる平均的な予測か?』、ESRI Discussion Paper Series No.180日本

<4-6月期はほぼゼロ成長、今後の民間消費の動向がポイント>今回の予測では、5月の月次データと一部の6月の指標が更新された。4-6月期経済の特徴は、インフレ期待が高まってきており、雇用条件も悪化している ことだ。このため消費者のセンチメントは急速に悪化しており、民間最終消費関連指標は弱い。輸出物価は前年比でマイナスが続いている一方、輸入物価は大幅 な上昇が続いている。このため交易条件は著しく悪化している。金額ベースでの純輸出は縮小傾向を示しているのに対して、実質の純輸出は拡大しており経済成 長率を下支えしている。内需の落ち込みを純輸出が補っている。

今週の支出サイドモデル予測によれば、4-6月期の実質GDP成長率は、内需が小幅縮小するが純輸出が拡大するため、前期比0.0%、同年率0.2%と 予測される。ほぼゼロ成長ないしは小幅のマイナス成長とみてよい。市場コンセンサス予測(7月ESPフォーキャスト)も小幅のマイナス(同年率 -0.74%)を見込んでいる。

4-6月期の国内需要を見れば、実質民間最終消費支出は前期比-0.3%となる。実質民間住宅は同+3.1%と2期連続で増加するが、実質民間企業設備は 同+0.2%と小幅増加にとどまる。実質政府最終消費支出は同0.5%増加、実質公的固定資本形成は同-1.9%と減少する。このため、国内需要の実質 GDP成長率(前期比0.0%)に対する寄与度は-0.3%ポイントとなる。

財貨・サービスの実質輸出は同-1.7%と減少し、実質輸入は同-5.2%と減少する。純輸出の実質GDP成長率に対する貢献度は+0.3%ポイントとなる。交易条件の悪化が影響している。

7-9月期の実質GDP成長率については、内需と純輸出がともに拡大するため、前期比+1.0%、同年率+4.0%と高めの成長を予測している。

上述のとおり、日本経済は4-6月期にゼロ成長ないしはマイナス成長に陥る可能性が高い。問題はこれが一時的な停滞にとどまり、7-9月期以降回復に向か うかどうかの判断であるが、超短期予測としては6月のデータを待ちたい。ポイントは民間消費支出の今後の動向であり、7-9月期以降にむけて回復の兆しを 見せるかどうかが重要である。

GDPデフレータは4-6月期に前期比-0.3%、7-9月期に同-0.6%となる。マイナス幅の拡大には、交易条件の悪化が大きく影響している。国内需 要関連デフレータでは、民間最終消費支出は4-6月期に同+0.1%、7-9月期に同+0.1%となる。緩やかなインフレが見込まれている。[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]

米国

<景気判断にはGo by the Numbers ?指標は4-6月期の景気底入れを示唆?>下落を続ける住宅価格、底の見えない住宅市場。上昇し続けるガソリン価格、天井の見えない原油市場。そのため、ほとんどのエコノミスト、消費者は景気の 先行きに悲観的である。6月のミシガン大学の消費者センチメントは過去28年において最低となっている。しかし、深刻なリセッション懸念があった 2008年1-3月期の実質GDP成長率(前期比年率)の確定値は1.0%と、リセッションとは程遠い伸び率となった。もちろん、景気のスローダウンは生 じている。貿易収支統計が4月分までしか発表されず、輸入価格が4月、5月に前月比でそれぞれ2.4%、2.3%と非常に大きく伸びたことから、超短期予 測は4-6月期の実質輸入を過小評価している可能性がある。そのため、グラフではGDP以外の統合指標を示してある。このグラフで最初に気づくことは、景 気が5月の半ばに底を打って回復に向かっていることである。さらに、直接の輸入の影響を除いた統合指標の実質国内需要、実質総需要、実質最終需要 (GDP?在庫増?純輸出)のそれぞれの伸び率は同2.5%程度になっている。

このように、4-6月期の米国経済は市場のリセッション懸念とは大きくかけ離れた成長率となることが考えられる。5月の個人所得・個人消費支出の統計を 更新した結果、超短期予測は4-6月期の実質個人消費支出をそれ前回の1.3%から2.1%へと上方修正し、また個人所得の伸び率を同3.6%から 7.1%へと上方修正した。明らかに還付税が経済に影響を与え始めたことを示している。さらに、住宅建設支出の統計が過去にさかのぼって大きく改定された ことから、実質住宅投資の伸び率は同-25%から-9%へと大きく上方修正された。

このように、景気への悲観的な見方が継続している中で、客観的に経済統計を扱う超短期予測はグラフにみるように景気の底入れを示している。実際、人々が 懸念しているほど経済が悪ければ、失業率の急速な上昇がみられるはずである。景気判断において大事なことは、様々な情報に惑わされずに、常に客観的に経済 統計を扱い”Go by the Numbers”で景気を判断することである。今月末に発表される4-6月期の経済成長率も市場のコンセンサスよりかなり高くなると思われる。[熊坂有三 ITエコノミー]

“

-

第73回 景気分析と予測(2008年5月20日)

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授)当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

5月16日の政府四半期別GDP一次速報の発表を受けた2007-2009年度の改訂経済見通しとなっている。

ポイントは以下の通り。* 2008年度1-3月期実績の評価‥‥ 当期の実質GDP成長率(一次速報)は、前期比+0.8%、同年率+3.3%と3期連続のプラス成長で、前期(同年率+2.8%)を上回る高成長となっ た。民間最終消費と輸出が成長に貢献したためであるが、閏年効果を除けば、消費の実態は横ばいに近い。

* 2008 年度の改訂見通し‥‥2008年度の実質GDP成長率は+1.3%となろう(前回予測+1.6%から下方修正)。2008年度の日本経済は、改正建築基準 法による民間住宅の落ち込みの影響が剥落するものの、米国経済の急減速により景気回復のギア(輸出)が逆回転する可能性が高い。また原油価格や商品価格の 急上昇が食料品価格にまで波及しており、ミニスタグフレーションの兆しが出ている。しかし最終需要の弱さからコスト増を完全に転嫁できないため、インフレ の加速が持続することはない。

* 2009年度の改訂見通し‥‥世界経済の緩やかな回復による輸出の拡大と民間需要の回復により、2009年度の実質GDP成長率は+1.9%に加速する。 ただ、民間最終消費の伸びは徐々に減速する。エネルギー・食料価格の上昇に加え、所得環境の改善の遅れ等が家計に影響するためである。純輸出は米国および EU経済減速の影響が大きく、外需牽引力の回復は小幅となる。