「マクロ経済」の検索結果 [ 6/7 ]

-

今月のトピックス(2008年8月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<中期的な原油価格の目安>

原油価格(ここでは油種WTI)の値動きは非常に荒く(volatile)、予測しづらい。この1年の値動きを振り返ってみよう。米国でサブプライム ローン問題が注目された2007年7月には、1バーレル70ドルをつけ、9月半ばに80ドルを突破、10月後半には90ドルを抜け、2008年2月半ばに はついに100ドルという記録的な水準に達する。KISERの前回の四半期景気予測時点(5月20日)では120ドル半ばであった。原油価格はさらに加速 を続け、7月3日に145.28ドルのピークをつける。以降マーケットは弱気に転じ、直近の8月15日では113.77ドルとピークから30ドル以上も下 落している。このように非常に荒い値動きを示してきたが、7月で見るとこの1年で2倍になったという事実の持つ意義は大きい。

われわれの景気予測では原油価格(モデルではWTI、ドバイ、ブレントの平均)は外生変数であるが、この1年間のトレンドを持った荒い値動きから、その 想定は常に上方修正となった。中期的な原油の均衡価格についてはほぼ推測がつくが、短期的にはそれから乖離する部分の予測が非常に難しい。

短期の原油価格については、基本的にはタイトな需給バランスと地政学的な問題により高値は避けられないが、需給条件から決まる部分以外の投機を含むプレ ミアム部分が相当あると考えられている。最近の経済産業省の分析(通商白書2008年第1章)では、2008年4月の原油価格(125.5ドル)のうち、 在庫の変化で説明できる部分が74.7ドルで、プレミアムが50.8ドルと推計されている。

中期的な均衡価格の目安として参考になるのが、代替エネルギーのコストであり、現在では70ドル程度と考えられている。もう1つの参考価格が、原油生産 者がその実質価値を維持した場合の価格である。1980年以降、世界の消費者物価指数は2.5倍になっているから、当時の原油価格40ドルを考慮すると、 現在原油価格が100ドル程度と見込まれるのである。このことから、直近の原油価格はピークから30ドル程度下落しているが、さらに100ドルを目指して 値を下げる可能性がある。ただ、基本的には需給条件がタイトなことから、一方的な下落は想定しづらく、やがて底打ちして高値の水準がしばらく続くと思われ る。

今回の四半期予測(8月20日発表)では、最近の価格動向を反映させて2008年7-9月期を前回予測の想定より11ドル程度上方修正した(106.6 ドル→117.8ドル)。需要期の2008年末には120ドル前半間まで上昇し、2009年は120ドル程度の高値圏で推移するが、年末には110ドル台 に緩やかに低下すると想定する。日本

<年後半の経済、不況に陥らないためのポイントは「民間最終消費」と「輸出」>4-6月期の日本経済は4四半期ぶりのマイナス成長となった。8月13日に発表されたGDP1次速報値によれば、同期の実質GDPは前期比-0.6%、 同年率換算-2.4%のマイナス成長となり、1-3月期の同年率換算+3.2%から大幅な低下であった。図からわかるように、実績はほぼ市場コンセンサス 予測(-2.0%)と同じであった。超短期予測は、支出サイドモデル予測が前期比-0.9%、主成分分析モデル予測が同-1.6%といずれも若干過大推計 となった。今回の予測動態を振り返れば、6月初旬以来、超短期モデル、市場コンセンサスともにマイナス成長を予測しており、早くから低調な経済が一致した 見方となっていた。

4-6月期の実質GDP成長率への寄与度を見れば、国内需要は経済成長率を0.6%ポイント引き下げ、また純輸出の寄与はゼロとなった。

今回の特徴は、民間需要、公的需要、輸出のすべての需要項目で減少したことである。民間需要では、実質民間最終消費支出、実質民間住宅の低迷が実質 GDP成長率を0.3%ポイント、0.1%ポイントそれぞれ引き下げた。公的需要も経済全体の成長率を0.2%ポイント引き下げた。

加えて、4四半期ぶりのマイナス成長には、米国経済低迷による輸出の減少が影響している。これまで経済成長を牽引してきた実質輸出は同2.3%低下し、 経済成長率を0.4%ポイント引き下げた。実質輸入は同2.8%大幅下落し、3期ぶりのマイナスとなった。輸入の減少は経済全体の成長率を0.5%ポイン ト引き上げたが、輸出がほぼ同程度減少したので、実質純輸出の実質GDP成長率への貢献はゼロとなった。

4-6月期のGDPを反映した最新の超短期モデル予測によれば、7-9月期の実質GDP成長率は前期比+0.5%、同年率換算+2.2%と高めの見通しと なっている。2期連続のマイナス成長は今のところ避けられそうである。また10-12月期は前期比+0.4%、同年率換算+1.8%の予測となっている。 この結果、現時点では2008暦年の経済成長率は1.2%と見込んでいる。

マーケットの見方からすれば、若干強気の予測となっているようである。たしかに年末にかけての景気減速は否めないが、不況に陥らないためのポイントは民間最終消費支出と輸出の動向にあるといえよう。その意味で、7月の通関統計が最初の重要なデータとなろう。[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]

米国

<7月半ばから景気は下降状態にある?メンタルリセッションからリセッションへ?>2008年4-6月期の経済成長率が1.9%(速報値)と発表され、多くのエコノミストが懸念していたリセッション懸念とは程遠いものとなった。この速 報値が発表される直前の市場のコンセンサスは2.2%であり、超短期予測も2.8%を支出サイドから予測していた。速報値が市場のコンセンサスや超短期予 測よりもかなり低い経済成長率となったのは、製造業の実質在庫増が-324億ドルと大幅なマイナスになったことにある。センサス局の毎月の製造業在庫統計 からこのような大幅な在庫減は想定されないことから、この大幅減は在庫評価調整によるものである。ちなみに、在庫をGDPから除いた実質最終需要の 4-6月期の伸び率は+3.9%と非常に高い。

このように最終需要の伸びが高い成長率は今後の経済成長に希望をもたらすものであるが、超短期予測では、グラフにみるように8月15日の予測で7-9月 期の支出・所得サイドからの平均実質GDP伸び率を-0.5%と予測している。さらに悪いことは、7月半ばから景気が下降状態にあることである。原油価格 の下落傾向、株式市場の持ち直し傾向など明るい材料があるものの、次のような懸念材料がある。* 個人消費のうち、サービス支出がスローダウンしており、耐久財支出がマイナス成長を続けている。

* 還付税の経済への影響が10-12月期にはかなり小さくなるだろう。

* 設備・ソフトウエア投資の回復が遅い。

* 住宅市場の停滞が続く。

* 在庫調整も長引くと思われる。

* ドル高から純輸出の改善がみられなくなる。

* 賃金・俸給の伸び率が前期比年率3%?4%と非常に小さい。

* インフレ率(3%?5%)がFRBの許容範囲を大きく超えることから、景気のスローダウンに対して政策金利引き下げが難しくなる。[熊坂有三 ITエコノミー]

“

-

今月のトピックス(2008年7月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

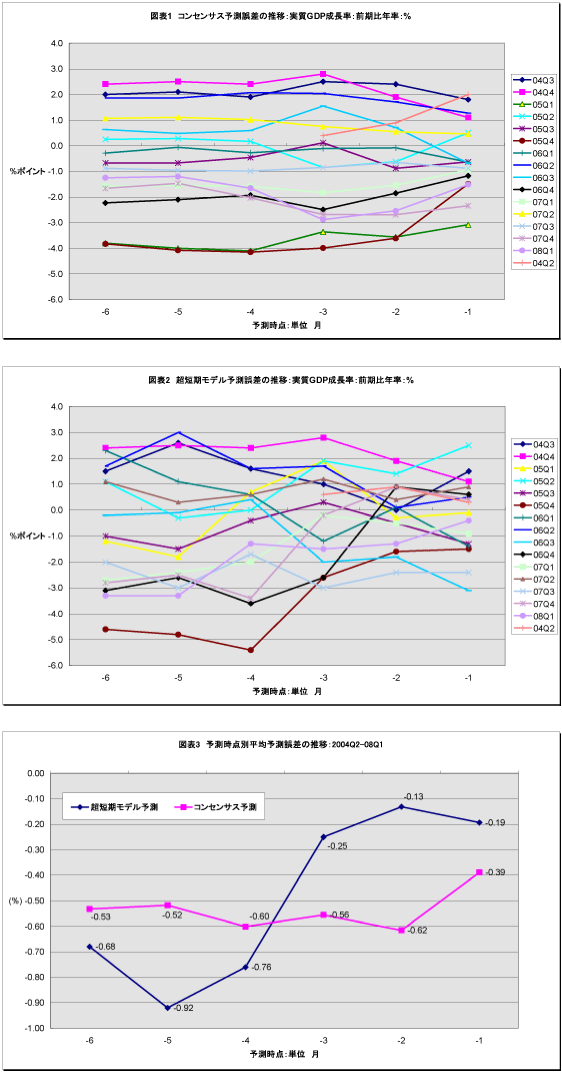

<予測の精度または誤差とその特徴:コンセンサス予測vs.超短期モデル予測>

はじめに

今月の米国超短期予測でも述べられているように、景気判断で大事なことは、ニュースに惑わされずに、常に客観的に経済統計を扱い”Go by the Numbers”で判断することである。今月のトッピクスでは、”Go by the Numbers”の代表である超短期モデル予測とコンセンサス予測の精度と特徴を考える。

コンセンサス予測

四半期GDP予測の歴史は比較的浅いが、そのなかで、経済企画協会は2004年4月から民間エコノミストのマクロ予測(「ESPフォーキャスト調査」 (以下、ESPFと呼ぶ) )を毎月調査・公表している。ESPFでは調査項目の予測値の平均値、いわゆるコンセンサス予測を発表している。主要な調査項目には、実質GDP成長率 (前期比年率換算)、消費者物価指数上昇率及び失業率が含まれる(いずれも四半期ベース)。

ここでは四半期実質GDP成長率に的を絞り、コンセンサス予測と超短期予測の精度を比較しよう。比較期間は2004年4-6月期から2008年1-3月期まで16四半期である。

まずコンセンサス予測の予測誤差の動態が図表1に示されている。民間エコノミスト(予測者)がある時点で行ったある四半期の実質GDP成長率(前期比年 率換算)の予測値と実現値(公表値)の乖離を予測誤差とする。コンセンサス予測は、各エコノミストの予測値の平均を取ったものであり、コンセンサス予測の 誤差は、「公表値?予測値平均」で定義されている。河越(2007)によれば、四半期実質GDP成長率のコンセンサス予測をESPF参加エコノミストの 各々の予測値と比較してみると、予測精度のランキングは比較的高いことがわかっている。

図表1の縦軸にはコンセンサス予測誤差が、横軸には予測時点すなわち公表値(一次速報値)発表の何ヵ月前かが示されている。すなわち、コンセンサス予測 の予測時点と予測誤差の関係を見たものである。一般的には、コンセンサス予測の予測誤差はGDP速報値の公表時期が近づくほど小さくなる傾向が見受けられ るが、非常に安定的で緩やかであることがわかる。

コンセンサス予測のパフォーマンスは比較的良好である。16四半期の試合(公表値と公表値発表直前の両予測の誤差を比較)で、コンセンサス予測対超短期モデル予測の勝負は7勝、7敗、2引き分けのイーブンである。

超短期予測vs.コンセンサス予測

本フォーラムの月次見通しは超短期モデル予測に基づいている。超短期モデル予測は、月次データと四半期GDP項目との間の統計的関係を確定して、時系列 モデルを用いて機動性の高い予測を意図するものである。純粋に計量経済学的手法のもとに確立されており、データに関して如何なる個人的な調整も入り込まな い。月次データを逐次取り込み、1週間ベースで予測が行われ、今四半期ないし次四半期予測を修正していくものである。

図表2は超短期モデル予測の予測誤差の推移を見たものである。超短期モデル予測は実績値公表の3ヵ月前から予測誤差が急速に縮小することが見て取れる。 超短期予測は非常にダイナミックである。これは超短期予測の手法的特徴からきており、月次データの実績値が入手可能になるにつれて予測精度が一段と高くな るからだ。

含意:両予測の使い方

詳しい両予測の精度の研究は後に譲るが、ここで両予測の特徴を整理しておこう。図表3からわかるように、公表値が発表される6ヵ月から4ヵ月前までの平 均予測誤差はコンセンサス予測の方が小さいことがわかる。しかし、3ヵ月前になるとパフォーマンスは逆転し、圧倒的に超短期予測の方がよくなる。実績発表 の2-3ヵ月前に予測誤差が急激に小さくなることは、超短期予測はマーケットを2-3ヵ月リードすると見てよい。ここに、常に客観的に経済統計を扱い ”Go by the Numbers”で景気を判断することの特徴がよくあらわれている。

参考文献

河越正明(2007)、『コンセンサス予測は単なる平均的な予測か?』、ESRI Discussion Paper Series No.180日本

<4-6月期はほぼゼロ成長、今後の民間消費の動向がポイント>今回の予測では、5月の月次データと一部の6月の指標が更新された。4-6月期経済の特徴は、インフレ期待が高まってきており、雇用条件も悪化している ことだ。このため消費者のセンチメントは急速に悪化しており、民間最終消費関連指標は弱い。輸出物価は前年比でマイナスが続いている一方、輸入物価は大幅 な上昇が続いている。このため交易条件は著しく悪化している。金額ベースでの純輸出は縮小傾向を示しているのに対して、実質の純輸出は拡大しており経済成 長率を下支えしている。内需の落ち込みを純輸出が補っている。

今週の支出サイドモデル予測によれば、4-6月期の実質GDP成長率は、内需が小幅縮小するが純輸出が拡大するため、前期比0.0%、同年率0.2%と 予測される。ほぼゼロ成長ないしは小幅のマイナス成長とみてよい。市場コンセンサス予測(7月ESPフォーキャスト)も小幅のマイナス(同年率 -0.74%)を見込んでいる。

4-6月期の国内需要を見れば、実質民間最終消費支出は前期比-0.3%となる。実質民間住宅は同+3.1%と2期連続で増加するが、実質民間企業設備は 同+0.2%と小幅増加にとどまる。実質政府最終消費支出は同0.5%増加、実質公的固定資本形成は同-1.9%と減少する。このため、国内需要の実質 GDP成長率(前期比0.0%)に対する寄与度は-0.3%ポイントとなる。

財貨・サービスの実質輸出は同-1.7%と減少し、実質輸入は同-5.2%と減少する。純輸出の実質GDP成長率に対する貢献度は+0.3%ポイントとなる。交易条件の悪化が影響している。

7-9月期の実質GDP成長率については、内需と純輸出がともに拡大するため、前期比+1.0%、同年率+4.0%と高めの成長を予測している。

上述のとおり、日本経済は4-6月期にゼロ成長ないしはマイナス成長に陥る可能性が高い。問題はこれが一時的な停滞にとどまり、7-9月期以降回復に向か うかどうかの判断であるが、超短期予測としては6月のデータを待ちたい。ポイントは民間消費支出の今後の動向であり、7-9月期以降にむけて回復の兆しを 見せるかどうかが重要である。

GDPデフレータは4-6月期に前期比-0.3%、7-9月期に同-0.6%となる。マイナス幅の拡大には、交易条件の悪化が大きく影響している。国内需 要関連デフレータでは、民間最終消費支出は4-6月期に同+0.1%、7-9月期に同+0.1%となる。緩やかなインフレが見込まれている。[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]

米国

<景気判断にはGo by the Numbers ?指標は4-6月期の景気底入れを示唆?>下落を続ける住宅価格、底の見えない住宅市場。上昇し続けるガソリン価格、天井の見えない原油市場。そのため、ほとんどのエコノミスト、消費者は景気の 先行きに悲観的である。6月のミシガン大学の消費者センチメントは過去28年において最低となっている。しかし、深刻なリセッション懸念があった 2008年1-3月期の実質GDP成長率(前期比年率)の確定値は1.0%と、リセッションとは程遠い伸び率となった。もちろん、景気のスローダウンは生 じている。貿易収支統計が4月分までしか発表されず、輸入価格が4月、5月に前月比でそれぞれ2.4%、2.3%と非常に大きく伸びたことから、超短期予 測は4-6月期の実質輸入を過小評価している可能性がある。そのため、グラフではGDP以外の統合指標を示してある。このグラフで最初に気づくことは、景 気が5月の半ばに底を打って回復に向かっていることである。さらに、直接の輸入の影響を除いた統合指標の実質国内需要、実質総需要、実質最終需要 (GDP?在庫増?純輸出)のそれぞれの伸び率は同2.5%程度になっている。

このように、4-6月期の米国経済は市場のリセッション懸念とは大きくかけ離れた成長率となることが考えられる。5月の個人所得・個人消費支出の統計を 更新した結果、超短期予測は4-6月期の実質個人消費支出をそれ前回の1.3%から2.1%へと上方修正し、また個人所得の伸び率を同3.6%から 7.1%へと上方修正した。明らかに還付税が経済に影響を与え始めたことを示している。さらに、住宅建設支出の統計が過去にさかのぼって大きく改定された ことから、実質住宅投資の伸び率は同-25%から-9%へと大きく上方修正された。

このように、景気への悲観的な見方が継続している中で、客観的に経済統計を扱う超短期予測はグラフにみるように景気の底入れを示している。実際、人々が 懸念しているほど経済が悪ければ、失業率の急速な上昇がみられるはずである。景気判断において大事なことは、様々な情報に惑わされずに、常に客観的に経済 統計を扱い”Go by the Numbers”で景気を判断することである。今月末に発表される4-6月期の経済成長率も市場のコンセンサスよりかなり高くなると思われる。[熊坂有三 ITエコノミー]

“

-

今月のトピックス(2008年6月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

四川大地震の経済的含意

【甚大な被害】

今月の中国経済の見通しでは、四川大地震(2008年5月12日)の経済的影響について詳しい説明がされている。最新の推計によれば、地震の直接 被害額は5,000億元(約7兆5,000億円)を上回ると見込まれており、年初の雪害の被害額1,517億元を大きく超える。影響は甘粛省・陝西省・四 川省の重慶市など19都市・県に及んだ。公式の死亡者数は6万9,127人(6月5日現在)となっている。四川省

32年ぶりの大地震(1976年唐山大地震以来)は中国の穀倉である四川省の 農業生産に甚大な被害をもたらした。四川省は、中国最大の養豚地域 (全国合計の10%)であり、菜種や米の生産(穀類の生産量の全国シェア6%)でも有数の地域である。地震は50万ムー(畝)(約3万3,000ヘクター ル)の作物に被害をもたらした。また、地震で死んだ豚は約80万頭に上るようである。

四川省の工業部門の損失も甚大である。四川省の工業企業の経済的直接損失は5月19日の時点で670億元(約1兆円)に達したようである。実際の損失は これよりはるかに大きくなる。注目すべきことは、非鉄金属生産の被害が大きいことである。業界の推計によれば、中国の亜鉛の生産能力の11%が被害を受け たようである。また当局は安全上の理由で四川省での石炭生産を停止している。この結果、工業・情報化省によれば、鉱工業企業の損失は2,047億元(約3 兆700億円)>に膨らんだ(6月5日発表)。

地震により地方政府は省都・成都と重慶市での建設工事の停止を命令したため、不動産業に与える影響も大きい。多くの不動産会社がまだ工事中で耐震基準を 満たしていないビルを再設計することが必要になり、今後、追加的なコストが発生する可能性が高い。高層建築に厳しい基準が適用されるにつれ、昨年、記録的 な高価格で土地を手に入れた開発業者の資金繰りはさらに悪化すると考えられる。また、西部地域の都市開発に関してリスクの認識が変わり、これが地価下落の 引き金となると思われる。実際、1月以降、成都の住宅市場は下降局面に入っており、1-3月期の取引は前年同期比23%減少している。不動産価格の低迷が 長期的なリスクとして成都と重慶市の不動産市場に影を落としている。【経済的含意】

以上、農業、工業、不動産業に絞って地震の影響を見たが、現在のところ、中国経済に与える影響の正確な把握には困難が伴う。年初の雪害の影響を受 けた地域は中国のGDPのおよそ14.3%を占めるが、四川省のGDPは全国比4%程度で、これから判断する限りでは、経済への震災の影響は限定的とみら れている。

ただ復興は困難を極め、同地域の生産停滞は長引くであろう。いくつかの経路を通じて地震のマイナスの影響が中国経済に発生してくる。重要な経路としては、(1)食糧需給、(2)労働供給、(3)大手不動産会社のバランスシートである。

農業と養豚の全国に占める四川省の寄与の大きさを考えると、その甚大な損害は、中国の食糧面の制約をさらに強め、10年来のインフレを加速させる可能性 がある。4月の消費者物価(総合)指数は前年同月比+8.5%で3月の同+8.3%から加速している。中央銀行の金融引き締め政策にもかかわらず、この 10年間で最も高いインフレ率となっている。消費者物価指数の構成品目全体の約1/3のウエイトを占める食料価格は同22.1%上昇している。1月以降、 穀類の価格上昇圧力が高まり、4月は同+7.4%と3月から加速している。また食肉価格の上昇率は同+47.9%ときわめて高い。特に、豚肉は同 68.3%と上昇している。今後数ヵ月、インフレの加速が懸念されよう。中国のインフレ加速が世界の商品価格インフレ期待を高めるリスクには十分注意が必 要である。

短期的には、労働市場への影響が懸念材料である。四川省は中国の出稼ぎ労働者の最大の供給源の1つであるが、復興支援のために多くの出稼ぎ労働者が四川 省に急いで戻ることが予想されるため、中国の労働供給に重要な影響を与えそうである。ただ、長期的には震災の復興が進むにつれて、この問題の影響は薄れる であろう。

問題は、四川省と重慶市の不動産市場のハードランディングシナリオが現実のものになった場合、地価下落のリスクは中国の他の地域に伝播し、投資家や不動 産開発業者のバランスシートの悪化をもたらすであろう。中国金融当局は直接の金利を引上げではなく預金準備率の引上げによって金融引き締めを図っている が、不動産バブル崩壊が全国的に拡がった場合、インフレ抑制と経済復興の両極面で厳しい金融政策が要求されることになろう。ハードランディングシナリオも 低くない確率で想定しておく必要がある。

日本今週の予測では、4月の多くのデータが更新された。支出サイドモデル予測によれば、4-6月期の実質GDP成長率は、内需と純輸出がともに横ばい となるため、前期比-0.2%、同年率-0.9%と予測される。4-6月期の経済はここにきてマイナスの領域に入ってきたといえよう。

4-6月期の国内需要を見れば、実質民間最終消費支出は前期比-0.1%と前期(同+0.8%)の反動でマイナス成長となる。1-3月期の民間消費は閏 年効果でかさ上げされていたようである。実質民間住宅は同+4.7%と2期連続のプラスとなるが、実質民間企業設備は同1.5%減少する。民間最終消費支 出と民間企業設備が減少し、民間需要は縮小しよう。一方、公的需要は、実質政府最終消費支出、実質公的固定資本形成ともに同+0.4%と増加する。このた め、国内需要の実質GDP成長率(前期比-0.2%)に対する寄与度は-0.2%ポイントとなる。

一方、財貨・サービスの実質純輸出の成長率に対する貢献度は0.0%ポイントとなる。実質輸出が同-1.8%、実質輸入が同-2.8%減少するためである。

このように、4-6月期はマイナス成長になるが、7-9月期の実質GDP成長率は、内需・純輸出ともに拡大するため、前期比+0.7%、同年率+2.7%と予測している。

GDPデフレータは、4-6月期に前期比-0.3%、7-9月期に同-0.2%となる。民間最終消費支出デフレータは、4-6月期に同-0.2%、 7-9月期に同0.0%となる。4月に暫定的にガソリン価格が低下したことが影響している。雇用者所得は4-6月期に同-0.2%、7-9月期は 同+0.3%となる。

主成分分析モデルは、4-6月期の実質GDP成長率を前期比年率-1.3%と予測している。また7-9月期を同+0.5%とみている。GDPデフレータは4-6月期に前期比0.0%、7-9月期に同+0.4%とみている。

この結果、支出サイド・主成分分析モデルの実質GDP成長率(前期比年率)の平均は、4-6月期が-1.1%、7-9月期が+1.6%となる。GDPデ フレータは4-6月期が前期比-0.2%、7-9月期が同+0.1%である。両モデルの平均で見れば、4-6月期のマイナス成長がはっきりしてきたが、一 時的なものと予測している。[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]

米国

6月5日、ウォルマートやコストコなどのチェーンストアーの5月の販売高が前年同月比+3%となったことが発表され、還付税が個人消費支出にまわ る期待からダウ株価はその日に214ポイント上昇し、景気回復のきっかけになるかとも思われた。しかし、翌6日の5月の雇用統計の発表により前日の米景気 に対する期待は崩れた。雇用は5ヵ月連続で減少し、失業率は前月の5.0%から5.5%へと大幅に上昇した。これは2004年10月以来の高さである。ま た、同日に原油価格が139ドル/バレルの高値を更新したことから、ダウ株価は395ポイントも下落し、再びリセッションへの懸念が広まった。

6月6日の超短期予測では、4-6月期の実質個人消費の伸び率を前期比年率+0.7%、実質民間資本形成の伸び率を同+1.7%、実質在庫を同207億 ドルの減少と予測しており、急速な景気回復を期待することはできない。しかし、グラフにみるように、景気は5月の始めに底を打ち非常に緩慢ながらも回復に 向かっていると思われる。失業率が景気に対する遅行指数であり、5月の失業率上昇の主な理由が若者のサマージョブへの応募による求職者の増加であることを 考えれば、5月の雇用統計から米景気に対して過剰に悲観的になることはないだろう。

6月24日、25日に連邦準備理事会(FRB)のFOMCミーティングが開かれるが、FRBは金利を据え置くだろう。その理由としては、すでに十分な金利 引下げをしてきたこと、インフレを懸念せざるをえなくなったこと、そして還付税を中心とする1,680億ドルの家計、企業を通した景気刺激策が今年後半に は景気に好影響を与えてくると考えているからである。[熊坂有三 ITエコノミー]

“

-

関西地域間産業連関表(2000年版)の作成方法の改訂

研究プロジェクト

研究プロジェクト » 2008年度

ABSTRACT

主査:福重元嗣氏(大阪大学大学院経済学研究科 教授)

委員:高林喜久生氏(関西学院大学経済学部 教授)

研究協力者:下田充氏(日本アプライドリサーチ研究所)各地域が独自の発展戦略をもつことが求められる「地方分権の時代」にあって、経済分析モデルを利用したシミュ レーションや将来予測は、戦略の立案や各種施策の評価、外生的なショックの影響測定に有効な情報を与えてくれる。関西に拠点をおく企業や個人にとっても経 済分析モデルは有力な武器となろう。

当研究所は2003年5月から学界、官界、関連研究機関の専門家と連携・協力しつつ、「関西マクロ経済分析モデル」の開発に取り組んでいる。その一環とし て、このたび関西7府県(大阪、兵庫、京都、奈良、和歌山、滋賀、福井)の産業連関表を結合した「関西地域間産業連関表(2000年版)」の作成方法を改 訂した。関西地域間産業連関表を利用したシミュレーションの一例としては、シャープ堺 工場、IPSアルファテクノロジ姫路工場、パナソニック尼崎第3・4・5工場、住友金属和歌山製鉄所の設備投資および生産効果を対象とした「大阪湾岸に立 地する大型設備投資の経済波及効果について」を2008年7月に公表している。

2009年3月には、平城遷都1300年記念事業が奈良県とそれ以外の関西2府4県に与える経済波及効果を試算・公表した。 -

第73回 景気分析と予測(2008年5月20日)

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授)当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

5月16日の政府四半期別GDP一次速報の発表を受けた2007-2009年度の改訂経済見通しとなっている。

ポイントは以下の通り。* 2008年度1-3月期実績の評価‥‥ 当期の実質GDP成長率(一次速報)は、前期比+0.8%、同年率+3.3%と3期連続のプラス成長で、前期(同年率+2.8%)を上回る高成長となっ た。民間最終消費と輸出が成長に貢献したためであるが、閏年効果を除けば、消費の実態は横ばいに近い。

* 2008 年度の改訂見通し‥‥2008年度の実質GDP成長率は+1.3%となろう(前回予測+1.6%から下方修正)。2008年度の日本経済は、改正建築基準 法による民間住宅の落ち込みの影響が剥落するものの、米国経済の急減速により景気回復のギア(輸出)が逆回転する可能性が高い。また原油価格や商品価格の 急上昇が食料品価格にまで波及しており、ミニスタグフレーションの兆しが出ている。しかし最終需要の弱さからコスト増を完全に転嫁できないため、インフレ の加速が持続することはない。

* 2009年度の改訂見通し‥‥世界経済の緩やかな回復による輸出の拡大と民間需要の回復により、2009年度の実質GDP成長率は+1.9%に加速する。 ただ、民間最終消費の伸びは徐々に減速する。エネルギー・食料価格の上昇に加え、所得環境の改善の遅れ等が家計に影響するためである。純輸出は米国および EU経済減速の影響が大きく、外需牽引力の回復は小幅となる。

-

今月のトピックス(2008年5月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

気になる米国経済回復パターン

日銀の展望レポートでの海外経済の見通し日銀が4月に発表した「展望レポート」で示した記述のうち、注目されるのはスタグフレーションのリスクに言及した箇所である。上振れ・下振れ要因 の第2のポイントとして、エネルギー・原材料価格の動向について、「・・・国際商品市況が想定以上に上昇した場合には、各国でインフレ圧力の高まりにつな がるリスクがあり、その後の景気下振れ要因となるおそれもある。また、日本にとっては、海外への所得流出が増加することにもなり、企業や家計の支出活動に マイナスの影響を及ぼす可能性がある。」と、明確にスタグフレーションのリスクを指摘した。

また金融政策のあり方については、金融政策運営のバイアスを中立に戻した。スタグフレーションのリスクのもとでは、金融政策をはっきりと緩和方向に変化 させることは非常に難しくなるからである。このような政策環境の変化を日銀は不確実性の高い状況と修飾することで前回の「展望レポート」から海外経済の見 通しを事実上下方修正した。

“景気回復のアルファベットスープ”はどのパターンか?もっとも蓋然性が高いのはW字型回復

日銀は上振れ・下振れ要因の第1のポイントとして、海外経済や国際金融資本市場の動向を議論している。すなわち、米国経済の動向とサブプライム住宅ローン問題に端を発する金融混乱の帰趨である。

1-3月期の米国経済はかろうじてプラス成長(前期比年率+0.6%)を維持した。これまで、経済が不況に陥った際、不況からの四半期回復パターンについ て活発に議論されてきた。どの景気サイクルも同じではなく、それぞれの成長パターンには特色がある。2001年の不況の際には、トリプルV字型と特徴付け られた。米国では景気回復のパターンを特徴付けることを、ちょうどスープにアルファベットの形をしたパスタを入れることになぞらえて、”景気回復のアル ファベットスープ”という。今回は景気回復パターンの候補としては、V、U、W、L字型があげられている。

V字型回復については、最も可能性が低い。実際、すでに2四半期低成長が続いており、今四半期はマイナス成長が予想されるからである。U字型回復は蓋然性 の高いパターンである。直近のように原油価格(WTI)が120ドル/バレルを超えガソリン価格がさらに高騰すれば、所得税還付による減税効果が予想以上 に相殺され、民間消費が低迷し、年後半の成長回復が期待できない場合である。W字型回復は、現在一番蓋然性が高いとされている。2008年第2四半期に政 策減税が実施されるため、これが一時的に景気を押し上げるが、次四半期には政策効果が消滅するためである。L字型、これはU字型回復の極端なケースで景気 回復が非常に弱い場合である。

不況からの回復がどのようなパターンをとろうとも、2009年の経済成長は潜在成長のトレンドを下回る蓋然性は非常に高いと思われる。これはバブル崩壊後の日本経済の経験が教えている。日本

1-3月期のGDP1次速報値は5月16日に発表される。同期の実質GDP成長率(前期比年率)の直近の市場コンセンサスは2.5%-3.0%程度であ り、今回は超短期予測と市場コンセンサスには大きな乖離はない。すなわち、5月12日の支出サイドモデル予測では、1-3月期の実質GDP成長率は、内需 と純輸出がバランスよく拡大するため、前期比+0.6%、同年率+2.6%である。

1-3月期の国内需要を見れば、実質民間最終消費支出は前期比+0.5%となる。実質民間住宅は同+14.6%と5期ぶりのプラスとなるが、実質民間企業 設備は同-1.6%となる。実質政府最終消費支出は同-0.2%減少、実質公的固定資本形成は同+0.4%となる。このため国内需要の実質GDP成長率 (前期比+0.6%)に対する寄与度は+0.3%ポイントとなる。

財貨・サービスの実質輸出は同+1.8%、実質輸入が同-0.2%となる。純輸出の実質GDP成長率に対する寄与度は+0.3%ポイントとなる。この結果、2007年度の実質GDP成長率は+1.8%と予測する。

1-3月期の成長率予測(前期比年率)を時系列的に遡ると、市場コンセンサス(ESPフォーキャスト調査)では、3-4月に、円高・株安の影響を受け成長 率予測が+1%以下へと下方修正されたが、超短期予測は+3%程度の比較的高い成長率を予測し続けてきた。その理由は、純輸出が前期に引き続き成長率を引 き上げ、民間最終消費支出が堅調で民間住宅が前期比プラスに転じる予測したためである。金融経済が急速に変化しても、実物経済のジャンプスタートはあり得 ないのである。金融経済の変化の影響はラグを持って実物経済に影響してくるのである。

すなわち、金融経済変調の影響は年後半に出てくるとみている。比較的好調な1-3月期経済も中身を見れば、慎重にならざるを得ない。特に、民間最終消費 支出はGDP統計では季節調整において閏年効果が反映されないためにかさ上げされている可能性が高く、実態はあまり強くないことだ。また民間住宅もこれま で縮小傾向にあった前年比マイナス幅が3月は再び拡大しており、要注意である。

主成分分析モデルでは、1-3月期成長率は前期比年率+3.1%、4-6月期を同-0.3%と予測している。ちなみに、支出サイドモデルによる4-6月 期の成長率は+1.6%である。この結果、両モデルによる1-3月期の平均成長率予測は同+2.9%、4-6月期は同+0.6%と予測している。日本経済 は 2008年央にかけ成長減速が明瞭となってきた。[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]

米国

4月30日に2008年1-3月期の経済成長率(前期比年率:速報値)が+0.6%と発表された。ラリー・サマーズ、マーティン・フェルドスタイ ン、アラン・グリ?ンスパンやウォーレン・バフェットなど著名なエコノミスト、投資家が米経済は”ただいまリセッション中”と述べていたが、バーナンキ FRB(連邦準備理事会)議長も、これまでのアグレッシブな金融緩和策をみれば、彼らの仲間に入るだろう。グラフで見るように、景気は2月半ばから急速に 悪化し始めたことは事実であるが、支出・所得両サイドからの平均実質GDPの伸び率がゼロ%以下にならなかったことから、超短期予測は景気のスローダウン を認めるものの、彼らのようなマイナス成長を示唆する悲観的な景気判断はしなかった。このような急速な景気のスローダウンを、予測モデルを使わず直感に頼 るならば、深刻なリセッションを予測するのも無理はないかもしれない。しかし、彼らの金融市場、とりわけ株式市場へ与えた影響は大きかった。やはり足元の 景気判断には著名人の予測(ご託宣)よりも超短期モデル予測のような”Go by the Numbers”(数値的手法に基づく判断)が役立つと思われる。

FRBは同日のFOMCミーティングでFF(フェデラルファンド)の目標レートを2.25%から2.0%へ、公定歩合を2.5%から2.25%へ とそれぞれ25ベーシスポイント(0.25%)引下げた。公定歩合の引下げには10人のFOMCメンバー全員が賛成したが、FFレートの目標値の削減には 2人のメンバーが反対をした。今回の政策金利の引下げで、市場はこれまでの金融引下げ政策に一応終止符を打ったと考えている。4月30日の超短期モデル予 測では、4-6月期の成長率は0.5%、コアPCE(食料品とエネルギーを除く個人消費支出)価格上昇率は+2.4%と急速な景気回復は望めない一方、イ ンフレが幾分FRBの許容範囲(1%?2%)を超えると見込んでいる。まだ、サブプライム問題からの金融危機が完全に終息したわけでないことを考慮に入 れ、そしてこれから始まる所得税還付による景気刺激策の効果が未知数であるときに、無理に今回FFレートまで引下げ、金融緩和に終止符を打ったというイ メージを市場に与えなくてもよかったのかもしれない。もっとも、公定歩合の引下げだけで、市場が納得したかは別の話になるが。[熊坂有三 ITエコノミー]

“

-

今月のトピックス(2008年4月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<2008-2009年の太平洋地域経済成長見通し?PEO/SOTR会議から?>

去る3月18-19日、日経平均が12,000円を一時的に下回り、為替レートが100円を割り込む厳しい状況の下で、PECCの PEO/SOTR(太平洋経済展望(PEO)短期予測部門国際専門家会合)大阪会合が開かれた。今月のトピックスでは、同会合で議論された太平洋地域経済 の見通し(暦年ベース)を日米中心に紹介しよう。

前提条件:標準的な想定として、米国サブプライムローン問題に端を発する世界の金融混乱が2008年央にかけて安定化し日銀も年内は政策金利を引き上げ ないとしている。今後も米国の大胆な金利引下げがしばらく続き、米国や日本が金利引き上げに向かうのは、世界経済が安定から回復に向かう2009年に入っ てからと見込んでいる。この世界経済の前提については、大きな議論となったが、ベースラインとして合意の得られたものである。

米国経済:(S.ハイマンズ・ミシガン大学教授の予測)2008年前半のゼロないしマイナス成長は年後半には2.5%成長に加速するが、年平均では1.0%の低成長となり、2007年の2.2%から半減する。一方、2009年は2.5%と回復感を強くする。

最近の月次データから、米国経済が少なくとも軽微なリセッションに入ったという印象を強くする。住宅市場が引き続き縮小し、雇用市場の収縮が明確になる 中、1-3月期のマイナス成長は避けられない。1-3月期は前期比年率-1.5%、4-6月期同0.0%と予測している。減税の効果は5-6月に出始め、 年後半には本格的に効き出す。2009年1-3月期には減税効果がなくなり経済は一時的に減速するが、金融政策の効果が徐々に出始め景気を支える。 2009年後半には自動車販売が回復する。雇用の回復については、2008年はゼロであるが、2009年は50万人程度の緩やかな雇用増が見込まれてい る。

インフレについては、コア消費者物価上昇率(食料とエネルギー除く)は2008年、2009年ともに2.5%以下にコントロールできよう。他方、(総 合)消費者物価指数は2008年に急上昇し3.9%の上昇を予測。2009年には、原油価格が8-10%程度下落するため、インフレ率は2.6%に低下す るであろう。

(注: 上記PEO予測では、米国経済が1-3月期に、軽微なリセッションに入ったとするが、後述の超短期予測では、

所得サイドから見て1-3月期にリセッションは底を打ったとみており、米国経済に対する2人の予測専門家の見方はやや異なっている。)

日本経済:(稲田義久・甲南大学教授の予測)われわれの予測で最も重要なポイントは、日本経済にとってこれまで景気回復のギア(輸出)が2008年 には逆回転することである。このため、2008年の日本経済の成長率(実質GDP) は前年の+2.1%から+1.6%へと減速し、2009年は+1.7%と小幅な回復にとどまると予測している。2008年の民間部門の寄与度は2007年 とほぼ同じと見ているが、純輸出の寄与度が2008年で+0.7%ポイント、2009年は+0.4%ポイントといずれも2007年の+1.1%ポイントか ら大きく低下する。米国経済の急減速やEU経済の停滞の影響は極めて大きいのである。

四半期パターンを見れば、2008年の最初の2四半期に減速するが、テクニカル・リセッション(2四半期連続のマイナス成長)は避けられるであろう。これ は、米国経済のマイルドリセッションによる輸出停滞等の不確実性の高まりから企業設備投資が減速局面に入るからである。ただ、2008年後半以降は住宅投 資や建設投資のマイナスの影響が剥落するため民間需要は全体として落ち込むことはない。日本経済は2008年後半以降1-2%で安定すると見ている。もっ とも、内外需バランスの取れた回復は2009年後半となろう。

エネルギーと食料価格の引き上げで、2008年前半には物価押し上げ圧力が強まる。ただ、最終需要が弱いためインフレは高進しない。このため、消費者物価指数は2008年に0.9%の上昇となるが、2009年は0.2%に落ち着くと見ている。

中国経済:( ・中国国家発展改革委員会投資研究所ディレクターの予測)は輸出が減速するため2008年の成長率は前年の11.4%から9.6%と2ポイント程度低下する。2009年は小幅回復して10.0%と予測している。

PECC経済:以上の3ヵ国に加え、その他PECC参加各国・地域予測専門家の成長率予測を貿易シェアで加重したPECC全体の経済成長率は、2007年 の4.9%から2008年は3.7%に減速するが、2009年は4.7%に回復すると見ている。インフレ(消費者物価上昇率)については、2008年には 前年の2.6%から3.2%に加速するが、2009年は2.8%に減速する。このように、2008年の太平洋地域経済はミニ・スタグフレーションの様相を 示すことになると見ている。

リスク:これらベースラインに対して、3つのリスクが想定できる。第一は、安定化を想定している金融混乱が世界的な信用収縮に悪化する場合である。第二 は、100ドルを突破した原油価格の超高値が持続する場合である。第三は、米国経済が、当初予測していた軽微なリセッションではなく深刻化する場合であ る。日本

今回の予測では、若干の3月データと2月の多くのデータが更新された。支出サイドモデル予測によれば、1-3月期の実質GDP成長率は、内需と純輸出が小 幅ながらバランスよく拡大するため、前期比+0.5%、同年率+2.0%となり、前回予測(同年率+1.8%)から上方修正である。

1-3月期の国内需要を見れば、実質民間最終消費支出は前期比+0.6%となる。2月の消費総合指数は、閏年効果の影響で前月比+1.1%と大幅に上昇 し、2ヵ月連続のプラス。この結果、1-2月の消費総合指数(平均値)は10-12月期平均を0.8%上回った。GDP速報値では、閏年調整を行っていな いため、1-3月期の民間最終消費支出は当初の予想に比して上振れする可能性が高い。実質民間住宅は前期比+14.8%と5期ぶりのプラスとなるが、実質 民間企業設備は同-1.7%と減少する。実質政府最終消費支出と実質公的固定資本形成は同横ばいとなる。このため、国内需要の実質GDP成長率(前期 比+0.5%)に対する寄与度は+0.3%ポイントとなる。

財貨・サービスの実質輸出は同+1.0%と増加し、実質輸入が同-0.5%と減少する。このため、純輸出の実質GDP成長率に対する貢献度は+0.2%ポイントとなる。

このように、内外需の伸びは小幅であるが、バランスの取れた回復となろう。この結果、2007年度の実質GDP成長率は+1.7%と予測する。

4-6月期の実質GDP成長率については、内需は引き続き拡大するが純輸出が横ばいとなるため、前期比+0.5%、同年率+1.9%と予測 。前回より小幅の上方修正である。

物価について見れば、GDPデフレータは、1-3月期に前期比-0.4%、4-6月期に同0.0%と予測している。民間最終消費支出デフレータは、 1-3月期に同0.0%、4-6月期は同-0.1%と見込んでいる。このように、現在のところインフレの高進は見られないが、4月に入り、暫定税率廃止に よりガソリン価格が下落する一方で食料価格の一連の引き上げが行われ、プラス・マイナス両要因がある。このため、今後のインフレ動向については不確実な要 素が多く、目が離せない。

支出サイド・主成分分析モデルの実質GDP平均成長率(前期比年率)は、1-3月期が+3.1%、4-6月期が+1.1%となる。両モデルの平均で見れば、日本経済は年央に向けて減速するもののリセッションには陥らないであろう。[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]

米国

3月の非農業雇用者数は市場コンセンサス(前月比5万人減)を大きく上回る同8万人の減少となった。さらに2月の雇用減が6.3万人から7.6万 人へ、1月の雇用減が2.2万人から7.6人へと、それぞれ下方に修正された。また失業率も2月の4.8%から3月には5.1%へと上昇し、2005年9 月以来の高さとなった。3月の雇用統計の発表によって、ほとんどのエコノミスト・投資家達は、米国経済がリセッションに陥っていると確信するようになっ た。実際、今回の超短期予測も所得サイドからの成長率(2008年1-3月期)をマイナスと予測している。しかし、グラフに示すように、市場予測とは異な り、所得サイドからの実質GDP成長率(前期比年率)予測を前週の-0.8%から-0.4%へと上方修正した。

この予測結果は奇異に思えるかもしれないが、それは次のような理由によるものである。すなわち、雇用者所得の変化は労働時間、雇用数、一人当たりの雇用 所得の変化で説明されるが、実際、1-3月期は、労働時間増と一人当たりの所得増が雇用の大幅減を上回ったため、所得サイドの賃金・俸給が前週の超短期予 測よりも増加したのである。

多くのエコノミスト、投資家たちは深刻なリセッション懸念を示しているが、超短期予測のグラフは、1-3月期の所得サイドからみた景気後退が-1.0% で底を打った様子を示している。一方、支出サイドから見た実質GDPの伸び率は今もって低下傾向にあるが、1-3月期の経済成長率(前期比年率)は1%の 前半でリセッションとはみていない。この結果、両モデルの平均成長率は+0.5%程度となっている。

インフレに関しては、GDPデフレータ、一般・コア消費者支出価格デフレータの伸び率を前期比年率+2.5%?+3.5%と予測している。まさに、 1-3月期はミニ・スタグフレーションの様相を示している。しかし、4-6月期の経済成長率(支出・所得両サイドからの平均)は同+1.2%、インフレ率 は同+1.5%程度と予測しており、大幅なマイナス成長や、2期連続のマイナス成長になるような深刻なリセッションの状況は予想していない。

今後、第2の“ベアー・スターンズ”が出ない限り、これまでの政策金利引下げの効果が出始め、ドル安による純輸出の改善と5月からの税還付による個人消費支出の刺激により米国経済は徐々に安定に向かうと思われる。[熊坂有三 ITエコノミー]

“

-

「抜本的税制改革に向けた調査研究」最終報告 (2008年4月)

研究プロジェクト

研究プロジェクト » 2008年度

ABSTRACT

((社)関西経済連合会委託調査研究)

主査:

跡田直澄 慶應義塾大学商学部教授ゆるやかな経済成長を続ける日本経済ではあるが、実際の成長率は2%程度と低迷している。経済構造改革は着実に進み、法人税収等にはその成果が明確に現 れている。一方、政府の財政構造改革はその端緒についたばかりであり、その成果はまだほとんど現れていない。にもかかわらず、先の参議院選挙の結果を勘案 すると、構造改革路線の一時的後退も予想されるところである。

しかしながら、日本経済の再生には政府の構造改革は不可欠である。肥大化した財政のスリム化により、民間部門の活性化をはからなければ21 世紀の高齢社会は乗り切れない。この点からみれば、今、取り組まなければならない課題は、やはり、歳出の徹底的な削減であり、同時に民間活力の増強にむけ た税制の再構築である。そして、その結果を踏まえて、超高齢社会を乗り切るための次なる改革を考えることである。

そこで、本研究では、総合的な財政改革とマクロ経済パフォーマンスとの関係をシミュレーション分析を踏まえて検討し、改革の必要性とそのあり方を模索し てみる。さらに、財政改革の中でも税制改革 は 経済のさまざまな側面に影響を与えることになるので、その影響を考慮しながら、抜本的改革のあり方を議論してみた 。第1章 2011年度までの財政の状況を予想しながら、取り組むべき改革を明らかにする。

第2章 法人課税の実効負担分析に基づき税制が企業の投資行動に与える影響を明らかにし、減税の必要性に言及する。

第3章 所得格差の原因を明らかにした上で、所得課税における給与所得控除、所得控除、さらには税率表のあり方を議論する。

第4章 消費税の増税根拠を再考し、増税時期や増税論議における消費税偏重の問題を検討する。

第5章 財源格差と地方課税の問題をとりあげ、法人税割と事業税を地方消費税に交換した場合のシミュレーションを行い、その影響を踏まえて税源交換のあり方を検討する。

終 章 本報告書における分析結果を再述するとともに、その意義をまとめ今後の課題に言及する。 -

今月のトピックス(2008年3月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<10-12月期の日本経済成長率:なぜマーケットは予測を間違ったか?>

2月14日発表の10-12月期GDP1次速報値によれば、同期の実質GDP成長率は前期比+0.9%、同年率+3.7%となった。好調な新興市場 への輸出増加と民間企業設備の伸びに支えられた結果である。7-9月期の同年率+1.3%を上回る2四半期連続のプラス成長となり、マーケットにとっては ポジティブ・サプライズとなった。この結果、2007暦年の実質成長率は+2.1%となり、2年連続して2%を上回った。

10-12月期の実績は発表直前の市場コンセンサス(ESPフォーキャスト調 査:+1.36%)を大きく上回ったが、超短期予測(+4.1%)にほぼ近い結果となった。超短期モデルの予測動態を振り返ると、8月から11月にかけ て、超短期予測は市場コンセンサス予測とほぼ同じ+2%程度で推移した。両者の予測が乖離し始めたのは12月初旬である。超短期予測は+3%台にシフト アップするが、市場コンセンサス予測は1%で低迷する。市場コンセンサス予測が+1%にとどまった背景としては、サブプライムローン問題による株価の大幅 下落の影響を挙げることが出来る。日経平均株価(225種)は、2007年 11月1日の16,870.40の高水準から年末には15,307.78となり、2008年1月22日には12,573.05に暴落する。市場のパニック 心理が予測にも影響したものと思われる。超短期予測は人的判断が一切入らないテクニカルな予測であるから、ほぼ正確に予測できたのは当然の結果といえよ う。また2ヵ月程度早く成長率を予測できるのが超短期予測の優れた特徴である。

超短期予測の10-12月期の成長率は前期(同+1.3%)から加速したが、半期ベースで見ると1-6月期の同+2.6%から7-12月期は同+1.2%へと減速しており、これまで指摘してきたように、10-12月期の高成長は景気減速前の最後の輝きと見てよい。

一般物価の総合指標であるGDPデフレータは、10-12月期に前期比-0.6%となり、7-9月期の同-0.2%より下落幅が拡大し、4期連続のマイ ナスとなった。前年同期比では39・四半期連続のマイナス(-1.3%)を記録した。輸出入デフレータの変動がGDPデフレータ大幅下落の要因である。原 油高の影響で輸入デフレータは前期比+3.0%上昇したが、輸出デフレータは円高の影響で同-1.1%下落したためである。他方、民間最終消費支出デフ レータはガソリン価格や食料品価格の高騰で同+0.2%上昇した。超短期予測は、デフレータもGDP経済成長率とともにほぼ正確に予測した。

下表は、最終週の超短期モデルの10-12月期実質GDP項目の予測パフォーマンスをみたものである。今回の超短期予測は公的固定資本形成を除き、その 他のGDP項目をほぼ正確に予測した。特に、GDPの最大構成項目である民間最終消費支出を正確に予測したといえよう。日本

今回の予測では、GDPを説明する1月の主要な月次データが更新された。支出サイドモデルは、純輸出と内需が小幅拡大するため、1-3月期の実質GDP 成長率を、前期比+0.5%、同年率+1.8%と予測している。この結果、2007年度の実質経済成長率は+1.8%となろう。

1-3月期の国内需要を見れば、実質民間最終消費支出は前期比+0.2%増、実質民間住宅は同+13.9%と大幅増加し、1年ぶりのプラス成長となる。 一方、実質民間企業設備は同-0.7%と3期ぶりのマイナスになる。実質政府最終消費支出は同+0.3%、実質公的固定資本形成は同+0.3% となる。このため、実質GDP成長率(前期比+0.5%)に対する国内需要の寄与度は+0.2%ポイントとなる。財貨・サービスの実質輸出は 同+2.4%、実質輸入は同+1.2%となる。純輸出の寄与度は+0.3%ポイントとなる。

4-6月期の実質GDP成長率については、内需が小幅の拡大を維持するが純輸出は横ばいとなるため、前期比+0.4%、同年率+1.6%と予測している。

GDPデフレータは1-3月期に前期比-0.5%、4-6月期も同0.0%となる。輸入デフレータが引き続き上昇し(GDPデフレータの引き下げ要因)、輸出デフレータが円高の影響で下落するためである。

主成分分析モデルは、1-3月期の実質GDP成長率を前期比年率+3.1%と予測している。また4-6月期を同+0.9%とみている。GDPデフレータは1-3月期に前期比-0.2%、4-6月期に同+0.1%とみている。

この結果、支出サイドと主成分分析モデルの実質GDP成長率(前期比年率)の平均は、1-3月期が+2.5%、4-6月期が+1.2%となる。 GDPデフレータは1-3月期が前期比-0.4%、4-6月期は同0.0%である。両モデルの平均で見れば、日本経済は2008年央にかけて減速するパ ターンを示しているが、現時点では、多くのマーケットエコノミストが予測するようなリセッションに落ち込む事態は避けられそうである。引き続き注意深く データの動向を見守っていかなければならない。[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]

米国

ラリー・サマーズやウォーレン・バフェットなど著名なエコノミストや投資家が「米国経済はただいまリセッション中」と述べている。バーナンキ連邦 準備理事会(FRB)議長も、議会証言では「米経済はリセッションにはなっていないが、リセッションの一歩手前」と発言している。しかし、同議長はインフ レよりも景気を重視して、これまで大幅な政策金利引下げを行っていることから、米国経済がすでにリセッションに入っていると想定していると考えても間違い はない。もちろん、FRB議長の立場では「ただいまリセッション中」などとは言えないのである。

グラフは実質総需要、実質国内需要、実質最終需要の超短期予測を示している。1月の在庫、貿易収支がまだ発表されていないことから、実質GDPよ りこれら需要の指標を見るほうが景気判断にはよいだろう。確かに、2月に入り1月の経済指標が更新され始めたことによって景気は急速に減速してきた。今の ところ、1-3月期の成長率は0%?+1%(前期比年率)と理解するのがよいだろう。これがマイナス成長になるか、プラス成長を維持するかは、今後の個人 消費支出がどこまで減速するか、そしてドル安による純輸出の改善がどの程度かにかかっている。

今回の超短期予測では、1-3月期の実質個人消費の伸び率が+1%程度(前期比年率) にまで低下してきたと予想している。一方、実質純輸出は前期から約300億ドル改善すると見ている。景気が減速しているとはいうものの、1月の統計でも個 人所得の伸び率がそれほど悪くないことから、個人消費支出が直ちに大きく崩れることはないだろう。

バーナンキ議長は議会証言で「スタグフレーションになるとは思わない」とも述べている。超短期予測では1-3月期の総合・コアの個人消費支出価格デフ レータの伸び率(前期比年率)が2月にはいり急速に上昇し始め、現在+3%?+5%の範囲にある。確かに、1970年代のようなスタグフレーションの状況 にはならないと思われるが、今の米経済はまさに「ミニスタグフレーション」の状況にある。一旦このような状況になると、正常化するにはかなりの時間がかか る。[熊坂有三 ITエコノミー]

“

-

人口変動が関西の消費に与える影響(2008年2月)

研究プロジェクト

研究プロジェクト » 2007年度

ABSTRACT

「日本経済のマクロ分析」特別研究成果報告

(主査: 稲田義久・甲南大学経済学部教授、高林喜久生・関西学院大学経済学部教授当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加による研究会を組織し、稲田主査指導のもとマクロ計量モデルによる景気予測を行なうとともに、高林主査指導のもと時宜に適ったテーマを取り上げ、特別研究を実施している。

2007年度の特別研究では、わが国の経済・社会に最も大きな影響を与える要因のひとつである人口減少・少子高齢化を取り上げ、それがGDPの最大構成項 目である消費にどのような影響をもたらすかについて分析し、このほどその成果をとりまとめ、2008年2月22日発表した。<<要旨>>

【関西の人口変動の特徴】

関西における人口変動の特徴として、(1)少子高齢化の進行が早い、(2)0-14歳と25-64歳(働き盛り層とその子供達)の流出が多い、(3)15-24歳の学生層の流入が多い、の3点を挙げた。【少子高齢化と消費行動の関係】

少子高齢化の下での特徴的な消費行動として、(1)近年の高齢者世代は消費意欲が衰えず、教養・娯楽等への出費も多いこと、(2)結婚・出産を機に退職す る女性が減少し、就業女性による消費カテゴリが拡大している可能性があること、(3)団塊ジュニア世代が積極的に住宅を取得し、都心回帰の動きを支えてい ること、(4)関西では若年層が地元教育機関に進学し、仕送りが少ないため教育関連費用が低くてすむこと、の4点を挙げた。【関西の消費市場、活性化のカギ】

今後の活性化のカギとして、(1)エリアとしての魅力向上をはかる「まちづくり」、(2)従来から大学などの集積がある「教育」、(3)歴史的にも交流の深い「アジア」、の3点を挙げた。 -

第72回 景気分析と予測(2008年2月25日)

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授 )当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

2月14日の政府四半期別GDP一次速報の発表を受けた2007-2009年度の改訂経済見通しとなっている。

ポイントは以下の通り。* 2007年度10-12月期実績の評価‥‥当期の実質GDP成長率(一次速報)は弱気な市場コンセンサス予測を上回り、前期比+0.9%、同年率+3.7%と2期連続のプラス成長となった。好調な新興市場への輸出と民間企業設備が成長に貢献した。

* 2007年度、2008年度の改訂見通し‥‥2008年1-3月期経済は減速するものの、2007年10-12月期が比較的好調であったため、 2007年度の実質GDP成長率は+1.8%となろう(前回予測+1.5%から上方改訂)。2008年度の日本経済は、改正建築基準法による民間住宅の落 ち込みの影響が剥落するため民需の貢献は上昇するものの、米国経済の急減速により、景気回復のギア(輸出)が逆回転する可能性が高まる。2008年度の実 質GDP成長率予測は小幅減速の+1.6%と予測する。

* 2009年度の見通し‥‥世界経済の回復による輸出の拡大と民間需要の回復により、2009年度の実質GDP成長率は+2.0%となろう。ただ、民間最終 消費の伸びは低迷する。エネルギー・食料価格の上昇に加え、所得環境の改善の遅れ、社会保障負担増や定率減税廃止による実質増税等が家計に影響してくるた めである。民間企業設備も2008年度前半に循環的な減速局面に入り、その影響は長引くであろう。

-

今月のトピックス(2008年2月)

インサイト

インサイト » コメンタリー

/ DATE :

ABSTRACT

<景気回復のギア(輸出)の逆回転を懸念?今こそ必要な内需拡大のプログラム>

1月31日に開かれた関西社会経済研究所(KISER)主催の景気討論会「世界経済の変調と日本経済の行方」(※)は盛況で示唆に富む議論が展開 された。討論者である白川浩道氏(クレディスイス証券)の明瞭な米国経済の見通し、久貝卓氏(近畿経済産業局長)の日本経済成長戦略をめぐる議論や近畿経 済の見通しは実にinformativeであった。討論会での議論は、2008年度日本経済の見通しついて、重要な視点を与えてくれる。

図は戦後の平均実質GDP成長率とGDP項目の成長寄与率を時代区分別に見たものである。最も印象的なのは、今回の景気回復局面(2002年2月以降) において純輸出が果たした役割である。2002-06年の実質GDP平均成長率は+1.7%と、『失われた10年』(1992-2001年)の平均成長 率+0.9%から緩やかに回復したものの、国民にとっては実感を伴わない回復となっている。実際、景気回復の中身を見ると、成長率の37.9%が純輸出に よる貢献である。すなわち、景気回復を実感したのは、家計ではなく輸出企業なのである。戦後日本経済の成長過程で、純輸出が経済成長に最も貢献した時期 は、1960年代の高度成長期や石油危機からの回復期ではなく、今回の回復期である。今、輸出市場としての米国やemerging marketの役割を見逃すことは出来ない。

白川氏の推計によれば、今回の米国住宅バブルの崩壊による景気押し下げ効果はGDP比3%程度という。この効果が2年で現われるとして、年1.5%程度 米国景気を押し下げることになる。一方、ブッシュ大統領の提案する景気対策が成長率を1%程度引き上げるとすると、2008年の米国経済の当初の成長見通 し(1%台の後半)は差し引き0.5%ポイント程度下方修正されることになる。すなわち、1%台前半の低成長となり、厳しいリセッションに陥ることはない が、年前半には景気下押し圧力が働き、一時的にマイナス成長を経験するかもしれない。2008年度の日本経済は、米国経済の低迷により、景気回復のギア (輸出)が逆回転する可能性が高まろう。これが景気討論会から得られた第1の含意である。

図からわかるように、石油危機からプラザ合意にかけての期間(1974-85年)では、純輸出の経済成長に対する寄与率は19.0%と今回の回復局面に つぐ高さである。石油危機による低迷から対米輸出の急拡大で景気回復の活路を見出したのがこの時代である。しかしこの景気回復は日米貿易摩擦を引き起こ し、日本経済は構造改革を余儀なくされる。この難局を克服するために内需拡大路線が議論され、「前川レポート」が作成されたのである。最近、第2の「前川 レポート」作成が議論されているが、これは正しい方向である。 規制緩和を推し進め、内需拡大のフロンティアを拡大する構造改革がもっと議論されるべきである。これには、サービス産業の生産性の上昇が決定的に重要とな ろう。これが討論会で得られた第2の含意である。

(※)景気討論会の要旨は(財)関西社会経済研究所ホームページで2月中旬に公開予定。日本

<10-12月期は高成長を予測するが、内需拡大の動向が予測上のリスク>2月14日に10-12月期の実質GDP成長率が発表される。最近の民間エコノミストの成長率コンセンサスは年率で1%台のようである。一方、2 月1日までの月次情報を更新した超短期予測は、10-12月期は純輸出が引き続き拡大し、内需が反転拡大するため、前期比+1.1%、同年率+4.6%と 見込んでいる。われわれの予測と市場コンセンサスは好対照であるが、見方の違いは内需拡大の程度にある。特に、民間最終消費支出と民間住宅の予測が鍵とな ろう。

10-12月期の国内需要を見れば、実質民間最終消費支出は前期比+0.4%増加する。家計調査報告によれば、同期の実質家計消費は同+0.8%と堅調 である。ただ、今回の予測には反映されていないが、その後に発表された消費総合指数は同横ばいとなっており、民間最終消費支出は予測より低めに出る可能性 がある。仮にその要因を考慮しても、経済成長率は3%台とやはり高めに出ると見ている。

実質民間住宅は同-7.9%と前期並みの減少を予測している。一方、実質民間企業設備は同+1.4%と2期連続のプラスとなる。実質政府最終消費支出は 同+0.4%、実質公的固定資本形成は同+2.4%、それぞれ増加する。このため、国内需要の実質GDP成長率(前期比+1.1%)に対する寄与度 は+0.6%ポイントとなる。

財貨・サービスの実質輸出は同2.7%増加し、実質輸入は同1.0%減少する。純輸出の実質GDP成長率に対する貢献度は+0.5%ポイントとなる。

1-3月期の実質GDP成長率については、純輸出は拡大し内需は小幅増にとどまるため、前期比+0.5%、同年率+2.1%と予測している。この結果、2007暦年・年度の経済成長率はそれぞれ+2.2%、+1.9%となろう。

1-3月期の実質民間最終消費支出は前期比0.3%増加し、実質民間住宅は同10.1%増加する。実質民間企業設備は同0.5%減少する。実質政府最終消費支出は同0.6%増加し、実質公的固定資本形成は同横ばいとなる。

財貨・サービスの純輸出は引き続き拡大する。実質輸出は同1.3%増加するが、実質輸入は同2.2%減少するためである。

GDPデフレータは10-12月期に前期比-0.4%、1-3月期も同-0.8%となる。輸入デフレータが引き続き上昇し(GDPデフレータにとって は、引き下げ要因)、輸出デフレータに円高の影響(10-12月期は前期比5円程度円高)が大きく出始めており、これが全体の物価水準を押し下げているよ うである。ただ、民間最終消費支出デフレータは、エネルギー価格高騰の影響により、10-12月期に同+0.2%、1-3月期に同-0.1%となる。[稲田義久 KISERマクロ経済分析プロジェクト主査 甲南大学]

米国

<景気は急速に減速するがリセッションの兆候なし。FRBは株式市場に対する金融緩和策のアナウンスメント効果の演出に失敗>バーナンキ連邦準備理事会(FRB)議長が異常とも思えるほど懸念した通り、経済統計は景気のスローダウンを示し始めた。2007年10-12月 期の実質GDP成長率(年率換算)は7-9月期の+4.9%から+0.6%へ低下し、1月の雇用統計は2003 年8月以来の減少(-1万7,000人)となった。1月の失業率は前月の5.0%より0.1%減少し4.9%になったものの、1月26日の新規失業保険申 請件数は前週の30万6,000件から37万5,000件へと大幅に増加した。また1月の自動車販売は15.2百万台と2005年以来の最低水準を記録。 住宅は今もって底が見えず、12月の新規住宅販売は前期比で‐4.7%の減少。これらを受け、市場・エコノミストの間にも急速にリセッション懸念が広まっ ている。米経済はすでにリセッションに突入したとの見方もある。FRBは1月21日の緊急ミーティングで75ベーシスポイント(0.75%)の政策金利の 引下げを行い、1月29/30日のFOMCにおいて更に追加的な50ベーシスポント(0.5%)の政策金利引下げを行った。また、政府は1,500億ドル の緊急財政刺激政策の導入を検討している。

しかし、今週の超短期予測は平均実質GDP成長率を1-3月期+1.4%(支出・所得サイドの平均。グラフ参照)、4-6月期+1.0%と予測してい る。景気は急速にスローダウンしているものの、今すぐにも2四半期続いてマイナス成長となるようなリセッションの兆候を示してはいない。

インフレ率に関しては、今週の超短期予測は前期比+1.5%?+2.0%内と予測している。これは、FRBの許容範囲ぎりぎりのところである。景気のス ローダウンはあるものの、大幅な金融緩和によって今後インフレ圧力が増すことは確かであろう。FRBがインフレ加速懸念よりもリセッション懸念に重点を置 き、積極的に金融を緩和するのは理解できる。しかし、今回の大幅な政策金利の引下げによっても、株式市場がポジティブに反応しなかったことはFRBの失敗 である。10日間で合わせて125ベーシスポイント(12.5%)の政策金利の引下げを実施するのなら、株式市場にもっと好影響を与えるような方法があっ たと思われる。バーナンキ議長は政策金利引下げを行う時のアナウンスメント効果をうまく使うべきであった。逆に、彼はあちこちでリセッション懸念を吹聴 し、市場をリセッション懸念で洗脳してしまった。[熊坂有三 ITエコノミー]

“

-

第71回 景気分析と予測(2007年11月20日)

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授 )当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

11月13日の政府四半期別GDP一次速報の発表を受けた2007-2008年度の改訂経済見通しとなっている。

ポイントは以下の通り。* 2007年度7-9月期実績の評価‥‥当期の実質GDP成長率(一次速報)は前期比+0.6%、同年率で+2.6%となり、2期ぶりのプラス成長となっ た。4-6月期の同▲1.6%に対する反動とみられる。好調な輸出と適度な民間最終消費の伸びに支えられた。設備投資は3期ぶりのプラスとなった。

* 2007年度の改訂見通し‥‥2007年度の実質GDP成長率は+1.5%となろう(前回予測+2.3%から下方改訂)。改正建築基準法施行による民間住 宅の落ち込みで民間需要の寄与度は低下するが、純輸出の伸びによる外需の好調が支える形となっている。2007年度後半は、これまで景気回復の牽引役で あった民間最終消費、民間企業設備、輸出のダウンサイドリスクの高まりに加え、新たなリスクとして民間住宅が加わった。

* 2008年度の改訂見通し‥‥2008年度の実質GDP成長率は前年度の反動で+2.2%へ加速する。民間住宅および建設投資減少の影響が剥落し、民間最 終消費と民間企業設備が緩やかに回復するためである。米国経済は住宅投資調整が終わる2008年半ばまで潜在成長を下回る水準で推移するが、中国や新興国 が高成長を維持するため、輸出は5.2%と緩やかな伸びとなろう。輸入は内需の伸びが減速するため+3.1%と低調である。

-

「抜本的税制改革に向けた調査研究」中間報告 (2007年9月)

研究プロジェクト

研究プロジェクト » 2007年度

ABSTRACT

((社)関西経済連合会委託調査研究)

主査:

跡田直澄 慶應義塾大学商学部教授

担当:

前川聡子 関西大学経済学部准教授緩やかな経済成長を続ける日本経済ではあるが、実際の成長率は2%程度と低迷している。経済構造改革は着実に進み、法人税収等にはその成果が明確に現れ ている。一方、政府の財政構造改革はその端緒についたばかりであり、その成果はまだほとんど現れていない。にもかかわらず、先の参議院選挙の結果を勘案す ると、構造改革路線の一時的後退も予想されるところである。 しかしながら、日本経済の再生には政府の構造改革は不可欠である。肥大化した財政のスリム化により、民間部門の活性化をはからなければ 21世紀の高齢社会は乗り切れない。この点からみれば、今、取り組まなければならない課題は、やはり、歳出の徹底的な削減であり、同時に民間活力の増強に むけた税制の再構築である。そして、その結果を踏まえて、超高齢社会を乗り切るための次なる改革を考えることである。 そこで、本受託研究では、総合的な 財政改革とマクロ経済パフォーマンスとの関係をシミュレーション分析を踏まえて検討し、改革の必要性とそのあり方を模索している。さらに、財政改革の中で も税制については、経済のさまざまな側面に与える影響を考慮しながら、その抜本的改革のあり方を議論している。

この中間報告では、

第1章 2011年度までの財政の状況を予想しながら、取り組むべき改革を明らかにする。

第2章 財政収支を長期的に展望しながら、次なる改革をどうすべきかの検討資料を提示する。 -

関西経済復活の軌跡と今後の課題(2007年2月)

研究プロジェクト

研究プロジェクト » 2006年度

ABSTRACT

「日本経済のマクロ経済分析」特別研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授 )研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加による研究会を組織し、稲田主査指導のもとマクロ計量モデルによる景気予測を行なうとともに、高林主査指導のもと時宜に適ったテーマを取り上げ特別研究調査を実施している。

特別研究については、年1回の研究調査報告を行なっている。今回は、バブル経済崩壊以来15年以上が経過し、日本経済、関西経済が「平成不況」を脱したと見られる今、関西経済のこれまでの軌跡を振り返り、新しい時代を展望することを目指した研究成果をとりまとめた。* 【関西経済はなぜ苦しんだのか】

バブル期以降の関西経済低迷の背景として、(1)生産性の停滞、(2)中小企業の活力低下、(3)東京一極集中、(4)大規模プロジェクトの不調、(5)生産拠点の海外・域外シフトによる空洞化、を挙げた。* 【関西経済はなぜ復活したのか】

関西経済復活の背景として、(1)関西企業の「3つの過剰(債務、設備、雇用)」の解消、(2)輸出の増加(とりわけ高成長するアジア向け)、(3)工業(場)等制限法の完全撤廃、(4)大規模プロジェクトの都心回帰、を挙げた。* 【関西経済、今後の課題】

今後の課題は、(1)人口減少社会への対応、(2)高齢者有業率の低さと女性労働力活用への対応、(3)少子化・高齢化へのビジネス対応、(4)都市開発における選択と集中 -

第70回 景気分析と予測

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授 )当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。 2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

8月13日の政府四半期別GDP一次速報の発表を受けた2007-2008年度の改訂経済見通しとなっている。

ポイントは以下の通り。* 2007年度4-6月期実績の評価・・・・当期の実質GDP成長率(一次速報)は前期比+0.1%、同年率で+0.5%となり、10期連続のプラス成長と なった。2006年10-12月期の同+5.4%、2007年1-3月期の同+3.2%から2期連続の減速となった。民間企業設備と民間最終消費が成長に 貢献した。

* 2007年度の改訂見通し・・・・2007年度の実質GDP成長率は+2.3%となろう(前回予測+2.2%から上方改訂)。2006年度の同+2.1% から加速しているようにみえるが、成長のゲタが1.4%あり、実態は景気減速・停滞の感が強い。また、これまで景気回復の牽引役であった民間最終消費、民 間企業設備、輸出のダウンサイドリスクが高まっている。

* 2008年度の改訂見通し・・・・2008年度の実質GDP成長率は+2.5%へ加速する。雇用や所得の改善により民間最終消費が拡大し、景気の牽引役が 民間企業設備から民間最終消費に移行する。輸出は世界経済の回復が緩やかにとどまるため、輸入は内需の伸びが減速するため、ともに伸び率は鈍化する。純輸 出の寄与度は2007年度並みとなろう。

※なお、今回はリスク分析の一例として、株安・円高のシミュレーションを付け加えた(「第70回 景気分析と予測」16ページ表7参照)。

-

第69回 景気分析と予測

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授 )当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。 2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

5月17日の政府四半期別GDP一次速報の発表を受けた2007-2008年度の改訂経済見通しとなっている。

ポイントは以下の通り。* 2007年度1-3月期実績の評価‥‥当期の実質GDP成長率(一次速報)は前期比+0.6%、年率換算で+2.4%となり、9期連続のプラス成長となっ た。2006年10-12月期の同+5.0%より減速したものの、潜在成長率(1.5-2.0%程度)を2期連続で上回った。需給ギャップは縮小傾向にあ り、デフレに後戻りする恐れはないと判断できる。

* 2007年度の改訂見通し‥‥足下の好調を織り込み、2007年度の実質GDP成長率を前回の+1.8%から+2.2%に上方改訂した。2006年度の同 1.9%から加速しているようにみえるが、好調な民間需要と純輸出に支えられた2006年度下期の高成長により、2007年度出発時点において成長のゲタ が1.2%あり、実態は成長減速といえる。また、民間消費や企業設備の減速、米国経済回復の後ずれによる輸出の伸び悩みなど、ダウンサイドリスクも高まっ ている。

* 2008年度の改訂見通し‥‥賃金の緩やかな拡大により民間最終消費は回復力を増し、民間企業設備投資の一時的な調整も終わり拡大に転じる。米国経済も 3%近い成長に戻るため世界経済は拡大に転じ、日本の輸出も増加基調に転じる。2008年度の実質GDP成長率は2.4%へ加速する。また、原油価格の変 動等により、デフレ脱却は2008年度に持ち越す。

-

関西地区と東海地区の経済・産業構造 東海経済の「元気の源」と関西経済の「飛躍の源」(2006年3月)

研究プロジェクト

研究プロジェクト » 2005年度

ABSTRACT

「日本経済のマクロ経済分析」特別研究成果報告

(主査: 稲田義久・甲南大学経済学部教授

高林喜久生・関西学院大学経済学部教授 )当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で 研究会を組織し、稲田主査指導のもとマクロ計量モデルによる景気予測を行うとともに、高林主査指導のもと時宜に適したテーマに 関する特別研究調査を実施している。

特別研究については、年1回の研究調査報告、発表を行っている。今回は、バブル崩壊以降も自動車産業を中心に 堅調を維持した東海経済と、ここにきて回復基調を取り戻した関西経済との比較調査・分析を進め、特別研究成果として取りまとめた。《要旨》

* 東海経済の活力は輸送産業、中でもトヨタ自動車の長期間にわたる好業績によるところが大きい。

しかも近年、その依存の度合いが高まっている。

* 近年の関西経済の回復はデジタル家電需要に牽引された家電産業の好調によるところが大きい。

またその産業構造は多彩でバランスの取れたものである。 -

第68回 景気分析と予測

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授 )当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

2月15日の政府四半期別GDP一次速報の発表を受け、2006年度?2007年度の改訂経済見通し、並びに2008年度の経済見通しを行なっている。

ポイントは以下の通り。* 2006年度10?12月期実績の評価‥‥当期の実質GDP成長率(一次速報)は前期比+1.2%、年率換算で+4.8%となり、2006暦年の成長率 は+2.2%と2005暦年+1.8%を上回った。2004年1?3月期以来の高成長となったが、これはほぼゼロ成長であった7?9月期からの反動増に過 ぎない。景気は循環的には減速傾向にある。

* 2006年度、2007年度の見通し‥‥2006年度後半から日本経済が緩やかな減速過程にあることが鮮明になってきた。家計所得の改善には時間がかか り、民間消費が大きく拡大していく局面にはなく、加えて企業設備が循環的に減速局面に入る。今回、2006年10?12月期GDP一次速報値を織り込み、 2006年度の実質GDP成長率予測を+2.0%に改訂。2007年度は小幅減速の1.8%とした。

* 2008年度の見通し‥‥2008年度は、人出不足が本格化する中、原油価格が低下し安定することから、多くの企業は賃上げ受容に向かわざるを得ないとみ られるため、民間最終消費は回復力を増す。さらに、2008年には米国経済が3%成長に戻り、世界経済が成長を加速するため、日本の輸出が拡大する。 2008年度の実質GDP成長率は2.5%への加速を予測。

-

第67回 景気分析と予測

経済予測

経済予測 » Quarterly Report(日本)

/ DATE :

ABSTRACT

「日本経済のマクロ経済分析」研究成果報告

(主査: 稲田義久・甲南大学経済学部長・教授

高林喜久生・関西学院大学経済学部教授 )当研究所のマクロ経済分析プロジェクトチームでは、在阪の大手企業・団体の若手スタッフの参加の下で研究会を組織し、予測に必要な景気の現状分析、外生変数の想定について共同で作業を行っている。

「景気分析と予測」については、四半期ごとに年4回(2003年度までは年2回)発表している。

2005年度より四半期予測作業において、日本経済超短期予測モデル(CQM)による、直近2四半期のより正確な予測値を取り入れている。

11月14日の政府四半期別GDP一次速報の発表を受けた2006-2007年度の改訂経済見通しとなっている。

ポイントは以下の通り。* 2006年7-9月期実績の評価・・・・当期の実質GDP成長率(一次速報)は、前期比+0.5%(年率換算+2.0%)、名目GDPは同+0.5%(年 率換算+1.9%)となり、再び「名実逆転」に戻った。実質GDP成長率への寄与度を見ると、国内需要は+0.1%、外需は+0.4%と、内外需のバラン スの取れた回復から、今回は再び外需依存型の回復となっている。

* 2006年度の見通し‥‥ 下期に向けて民間設備投資や輸出は引き続き高い水準で推移しよう。民間最終消費も緩やかな伸びへと転ずることから、2006年度を通した実質GDP成長率は+2.2%を見込む。

* 2007年度の見通し・・・・中国経済は10%近くの高成長のモメンタムを維持し、EUも堅調を推移するが、米国経済は住宅市場の停滞等から、消費が勢い を失い減速トレンドに移行するため、日本経済にとって、2007年度の輸出環境は厳しくなる。内需についても、民間最終消費は堅調を維持するが、民間設備 投資に今以上の加速が見込めないことから、2007年度の実質GDP成長率は+1.6%へと減速する。